[은행경영분석]신한은행, ‘조달·운용’ 재무성과 돋보였다9분기만에 NIM 1.5% 돌파, 조달 경쟁력 확인…대출 효율성도 제고

고설봉 기자공개 2022-04-26 08:16:15

이 기사는 2022년 04월 25일 13시26분 thebell에 표출된 기사입니다

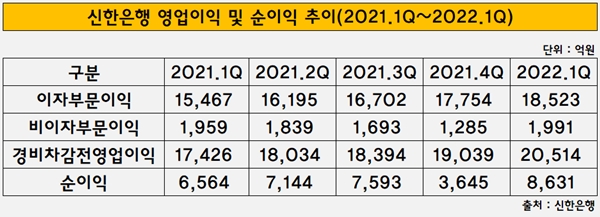

신한은행이 올 1분기 사상 최대 실적 기록을 또 다시 갈아치웠다. 대출자산을 크게 늘리지 못했지만 순이자마진(NIM)을 끌어올리면서 수익성을 높인 결과다. 저원가성수신 조달과 효율적 자금운용 등 최고재무책임자(CFO) 주도 재무 성과가 돋보였다는 평가다.신한은행은 1분기 순이익 8631억원을 달성했다. 지난해 동기 6564억원 대비 31.5% 증가한 수치다. 1분기 호실적으로 견인한 것은 이자이익이다. 비이자이익 부진이 계속된 가운데 그 어느 때보다 이자이익 기여도가 높았다.

올 1분기 신한은행 이자이익은 1조8523억원으로 지난해 1분기 1조5467억원 대비 19.8% 성장했다. 반면 비이자이익은 1991억원으로 지난해 1분기 1959억원 대비 1.6% 성장 하는 데 그쳤다.

특히 이자이익의 질을 끌어올린 것이 올 1분기 호실적의 밑거름이었다. 대출자산 증대 등 영업성과보다 조달과 운용의 효율성을 강화한 재무성과가 돋보였다. 과거 대출자산 성장세를 중심으로 양적성장이 이뤄졌다면, 올 1분기에는 조달경쟁력 강화를 통한 이자비용률 절감효과가 수익성을 직접 견인했다.

신한은행 대출자산 성장률은 올 1분기 둔화했다. 정부의 가계대출 옥죄기 여파와 금리인상 등으로 대출 수요가 둔화한 결과다. 신한은행 원화대출금은 올 1분기 말 272조5886억원으로 집계됐다. 지난해 4분기 말 271조1484억원 대비 0.5% 증가한 수치다. 지난해 1분기 대출자산 성장률 2.5%대비 2.0% 포인트 낮아졌다.

세부적으로 가계대출은 올 1분기 말 134조4808억원을 기록했다. 지난해 4분기 말 135조5994억원 대비 0.8% 감소했다. 가계대출 성장률은 지난해 1분기 1.9%를 기록했다. 1년에 만에 성장률이 1.1% 포인트 감소했다.

같은 기간 기업대출은 138조1078억원으로 지난해 4분기 말 135조5490억원으로 1.9% 늘었다. 다만 지난해 1분기 기업대출 성장률은 3.1%였다. 기업대출 역시 1년 만에 성장률이 절반 수준으로 낮아졌다.

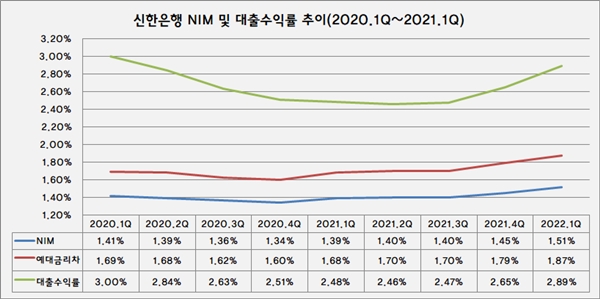

이처럼 대출자산 성장이 둔화한 가운데 신한은행 실적을 끌어올린 것은 순이자마진(NIM) 개선이다. 기준금리 인상과 조달 경쟁력 강화 등 맞물리면서 NIM이 크게 높아지면서 대출자산 저성장을 상쇄했다.

특히 NIM은 2019년 3분기 이후 9개 분기만에 1.5%대를 넘어섰다. 올 1분기 NIM은 1.51%로 집계됐다.

NIM 개선은 금리인상과 조달 경쟁력 강화가 맞물린 결과다. 기준금리 인상 여파로 대출금리가 상승하며 대출수익률이 높아졌다. 동시에 예수금 등 이자율도 높아지면서 조달 부담도 커졌다. 하지만 신한은행은 저원가성수신을 극대화하면서 예수금비용률을 낮춰 NIM 경쟁력을 만들어냈다.

올 1분기 신한은행의 대출수익률은 2.89%를 기록했다. 2020년 1분기 2.0% 이후 가장 높은 수치다. 반면 예수금비용률은 올 1분기 1.01%로 집계됐다. 지난해 대비 소폭 상승했지만 2020년과 비교하면 아직 낮은 수준이다.

대출수익률 극대화와 예수금비용률 효율화 결과, 대출예대금리차는 올 1분기 1.87%로 집계됐다. 이는 2019년 3분기 1.81% 이후 처음으로 1.8%를 넘어선 수치다. 오히려 그 때보다 예대금리차가 더 벌어졌다. 직전분기인 지난해 4분기 까지만 해도 예대금리차는 1.79%에 블과했다.

이 같은 조달과 운용의 효율적 관리는 신한은행이 지난해부터 지속적으로 추구해온 핵심 전략 중 하나다. 최고재무채임자(CFO)에서부터 전략적으로 저원가성수신을 늘리고, 시장 상황에 맞게 대출이자율을 탄력적으로 제시하며 조잘과 운용의 효율화를 꾀했다.

특히 신한은행은 원화예수금이 소폭 감소하는 가운데 유동성핵심예금 비중은 오히려 늘리면서 조달 경쟁력을 확보했다. 원화예수금은 올 1분기 말 278조9605억원으로 지난해 4분기 말 281조9106억원 대비 1.0% 감소했다.

다만 저축성예금 등 비교적 이자비용이 높은 예수금이 크게 감소했고, 유동성예금 등 저원가성수신 감소폭은 제한적이었다. 결과적으로 전체 예수금 가운데 저원가성수신 비중이 상승하면서 조달 경쟁력이 확보됐다.

올 1분기 말 신한은행의 조달 구성비를 살펴보면서 전체 예수금 가운데 유동성핵심예금 38.5%와 유동성예금 6.3% 등 44.8%가 유동성예금으로 구성됐다. 저축성예금은 38.8%로 예년보다 소폭 감소했다. 이외 양도성예금증서(CD) 4.9%, 차입금 3.8%, 금융채 7.7% 등을 기록했다.

신한은행 관계자는 "기준금리 인상으로 시장금리가 크게 오르면서 자산 리프라이싱 효과가 컸다"며 "주식시장 등으로 분산됐던 시중자금이 은행으로 재유입되면서 저원가서예금 비중을 키울 수 있었고, 이에 따라 NIM을 크게 개선할 수 있었다"고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- '비상경영체 돌입' SKT, 유심 사태 수습 '총력전'

- 위메이드 "위믹스 해킹 늑장공시 아니야…DAXA 기준 불분명"

- [Market Watch]DN솔루션즈 이어 롯데글로벌까지, 대형 IPO '휘청'

- [롯데글로벌로지스 IPO]흥행 실패 우려, 결국 상장 철회로 귀결

- [AACR 2025]제이인츠 'JIN-001', 독성 최소화한 '저농도' 효능 입증

- [Financial Index/SK그룹]주가상승률 50% 상회, SK스퀘어 'TSR' 그룹내 최고

- 금호타이어, 분기 '최대 매출'…영업이익은 '주춤'

- 유지한 SKC CFO "트럼프 관세, 위기보다 기회"

- [i-point]신테카바이오, 'K-BioX 글로벌 SUMMIT 6' 참여

- 간추려진 대명소노그룹 선택지, '티웨이'에 집중

고설봉 기자의 다른 기사 보기

-

- [감액배당 리포트]제주항공, 신속한 885억 감액…배당은 못했다

- [GM·르노·KGM 생존기]부활 신호탄 쏜 KGM, 환율효과로 버텼다

- [GM·르노·KGM 생존기]수익성 바로미터 '공장 가동률' 전망은

- [thebell desk]두산그룹, 뚝심이 이긴다

- [GM·르노·KGM 생존기]르노코리아, '완전 무차입 경영' 이어간다

- [감액배당 리포트]'통합 진에어' 앞두고 자본금 회수 나선 대한항공

- 현대차, 1분기 미국서 반짝 성장…본게임은 2분기부터

- 현대차, 주주환원 의지 재확인…속도는 '조절'

- 현대차, 미국 관세리스크 대응 '총력전'

- [감액배당 리포트]한일홀딩스, 자본잉여금 100% 활용 ‘비과세 배당’ 올인