[특례 만료 바이오텍 점검]누적손실에 주가 하락, 풋옵션 부담도 커졌다⑤유틸렉스·올리패스 상환 지속, 네오펙트·전진바이오팜 '예의주시'

심아란 기자공개 2022-09-14 08:14:10

[편집자주]

기술특례제도는 벤처기업의 코스닥 입성 문턱을 낮춰준 제도다. 기술력은 있지만 매출은 더디게 나오는 바이오 기업들이 주로 활용했다. 거래소는 상장 후 3년간 사후 관리도 면제해준다. 특례 기간이 끝난 바이오 기업들의 현 주소는 어떨까. 특례를 받는 기간 동안 제대로 실적을 내지 못한 기업이 대다수다. 적자가 지속되는 탓에 자본을 제대로 확충하지 못하면 관리종목 진입도 불가피하다. 더벨은 특례 기간이 경과한 바이오테크의 현주소와 미래를 점검해본다.

이 기사는 2022년 09월 13일 16시11분 thebell에 표출된 기사입니다

기술특례제도로 코스닥에 입성한 바이오·헬스케어 기업 상당수는 세전 손실 관련 관리종목 지정 요건이 시작되기 이전에 메자닌 발행을 선택했다. 연구개발 투자로 결손금이 불어나도 메자닌의 보통주 전환이 이뤄진다면 자본 확충은 기대할 수 있었다.그러나 대다수 바이오 기업들 주가가 하락하면서 메자닌의 전환권 가치는 유명무실해졌다. 유틸렉스와 올리패스는 이미 투자자들의 조기상환 요청에 대응하면서 현금을 소진하고 있으며 네오펙트와 전진바이오팜 역시 풋옵션 부담이 커진 상황이다.

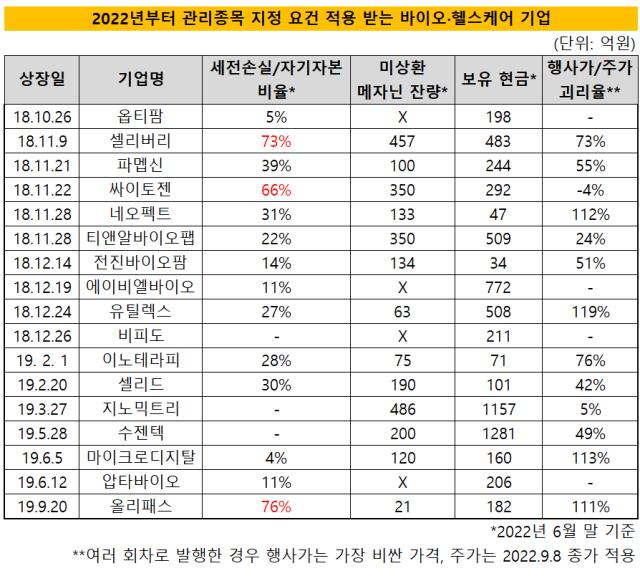

2018년 10월~2019년 9월 사이 코스닥에 상장한 바이오 기업 17곳은 올해부터 자본금 관리가 필수다. 2022년~2024년 사이에 2회 이상 연간 세전손실이 자기자본의 50%를 초과하면 관리종목으로 지정되기 때문이다.

총 17개 기업 가운데 △옵티팜(동물 진단) △에이비엘바이오(신약) △비피도(건강기능식품) △압타바이오(신약) 네 곳을 제외하면 모두 상장 이후 전환사채(CB)나 신주인수권부사채(BW)를 발행한 이력을 보유 중이다.

올해 6월 말 기준 자기자본 대비 세전손실 비율이 50%를 초과한 셀리버리(76%), 싸이토젠(66%), 올리패스(76%) 가운데 싸이토젠 정도만 메자닌의 보통주 전환을 기대해볼 수 있다.

싸이토젠은 상반기 말 기준 미상환 CB 350억원을 나타내고 있다. 타사와 달리 CB가 전환권 가치를 유지하는 점이 특징이다. 행사가가 주가(이하 8일 종가)보다 4% 가량 저렴한 상태다. 덕분에 아직까지는 풋옵션 부담은 크지 않다.

올리패스의 경우 CB 잔액이 21억원, 시가와 행사가의 괴리율은 111% 정도다. 작년 12월부터 올해 상반기까지 약 10억원 가량은 조기 상환했다. CB 행사가가 시가보다 2배 이상 비싼 만큼 앞으로도 투자자들이 풋옵션을 선택할 개연성이 있다. 보유 현금(이하 단기금융상품 포함) 182억원을 고려하면 CB의 풋옵션 대응은 가능할 것으로 보인다.

셀리버리 역시 457억원의 CB가 남아 있지만 연내 풋옵션 효력이 도래하진 않는다. 행사가와 주가 괴리율이 73%에 달하는 가운데 추후 전환권 가치를 회복할지 주목된다.

유틸렉스는 올해 7월 516억원 규모의 주주배정 유상증자를 완료해 CB의 풋옵션 부담을 덜어내고 있다. 올해 상반기 124억원의 CB를 상환했으며 미상환 CB 63억원어치 남아 있는 상태다. 행사가는 주가보다 119%나 비싸 추가로 투자자들이 풋옵션을 선택할 가능성이 존재한다.

세전 손실률이 관리종목 지정 위험 수준은 아니지만 보유 현금이 넉넉하지 않은 곳도 눈길을 끈다. 네오펙트와 전진바이오팜이 대표적으로 각각 올해 상반기 말 기준 세전손실률은 31%, 14%를 기록 중이다.

네오펙트의 경우 미상환 CB 잔액이 133억원으로 보유 현금 47억원을 초과하고 있다. 발행 이후 시가 하락으로 CB 전환가는 최저가까지 조정됐지만 여전히 주가보다 112% 비싸다. 풋옵션 효력도 시작된 만큼 투자자들이 조기상환을 선택할지도 관심거리다. 네오펙트는 2020년 11월에 이미 186억원 규모로 주주배정 유상증자를 마쳤으며 당장 자금 조달은 고려하지 않는다고 밝혔다.

전진바이오팜도 134억원어치 CB를 보유 중이다. 이 가운데 84억원 규모의 CB는 이미 풋옵션 시점이 도래했으며 남은 50억원에 대해서도 내달부터 풋옵션 효력이 시작된다. CB 행사가와 주가의 괴리율은 51%로 당장 보통주 전환을 기대하긴 어렵다. 6월 말 기준 보유 현금이 34억원에 그쳐 풋옵션 대응 여력은 충분치 않아 보인다.

시장 관계자는 "바이오 기업들이 메자닌 상환할 방법은 결국 유상증자뿐"이라며 "현재는 대부분 시총이 감소해 자금을 넉넉하게 마련하기 쉽지 않은 상황"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [thebell interview]황민영 부대표 “AI 검증 돕는 세계적 기업 되겠다”

- [thebell interview]"사제파트너스, 글로벌 파워 갖춘 K-커뮤니티 꿈꿔"

- [thebell interview]"클레이디스, AI로 3D 쉽게 생성…1분만에 뚝딱"

- 에트리홀딩스, 윤상경 대표 곧 임기만료…공모 돌입

- 산은 미국법인, 프라임마스에 70억 베팅

- ' VC협회장사' 퀀텀벤처스, 과기부 AI GP는 따낼까

- 한국벤처투자 신임 대표에 이대희…첫 '관 출신' 사례

- [thebell interview]황건필 대표 “미국에 햄버거 조리 로봇 도입할 것”

- 신스타프리젠츠, 30억 시리즈A 익스텐션 라운드 시동

- 어니스트벤처스, 과기부 SaaS 재도전 성공할까