[HMM M&A]지분 인수시 '선점 효과'…영구채 처리는 과제산은·해진공 보유 지분 가치만 '4조 이상'…"단계적 정상화 가능성 크다"

박기수 기자공개 2022-11-28 07:27:17

이 기사는 2022년 11월 23일 17:10 THE CFO에 표출된 기사입니다.

HMM 인수를 노리는 잠재적 인수 후보자들은 산업은행의 지분을 전량 인수하지 않는 이상 최대주주에 오를 수 없다. 산은 외 해양진흥공사가 2대주주로 버티고 있기 때문이다. 산은이 이번 매각 방향을 '전량'이 아닌 '일부'로 가닥 잡을 경우 인수자는 바로 경영권을 행사할 수 없다.다만 인수자 입장에서는 HMM에 대한 '선점 효과'를 누릴 수 있다. 사전에 HMM의 지분을 일부 매입한 뒤 단계적으로 최대주주가 되는 식을 그려볼 수 있다. 인수자 입장에서는 한 번에 많은 현금을 지불할 필요가 없어 유동성 차원에서도 유리하다.

2018년 이후 산은과 해진공이 인수한 HMM의 영구채는 인수자 측의 걸림돌이다. 당장 내년부터 스텝업 시기가 다가오는 만큼 협상 과정에서 영구채 관련 논의가 긴밀히 이뤄질 것으로 보인다.

23일 기준 산은은 HMM의 지분 20.69%를 보유해 최대주주다. 22일 종가 기준 산은이 보유한 HMM의 지분 가치는 약 2조796억원이다. 산은이 보유 지분 중 절반만 판다고 가정해도 시장 가치가 1조원이 넘는다.

HMM의 현 관리 주체는 해진공인 만큼 산은이 독단적으로 HMM의 새 주인 찾기 작업에 나서기 애매한 상황이다. 내년 하반기 글로벌 경기침체가 예견되는 등 해운업계의 동향 변화도 모니터링 대상이다. 산은이 성급히 '빅딜'에 나서기 보다는 지분 일부 매각을 통해 HMM을 단계적으로 정상화하는 것에 무게추가 쏠리는 배경이다.

지분을 일부만 매각할 경우 산은은 HMM의 정상화 과정의 첫 걸음을 뗄 수 있음은 물론 자회사인 한전의 대규모 적자로 불거진 BIS 비율 하락도 막을 수 있다. 인수자 입장에서는 수조원에 달하는 빅딜로 인한 유동성 압박을 피할 수 있다. 산은이 최대주주에서 물러나더라도 여전히 최대주주가 해진공인만큼 산은-해진공-인수자 간 이해관계도 시간을 두고 고려할 수 있다.

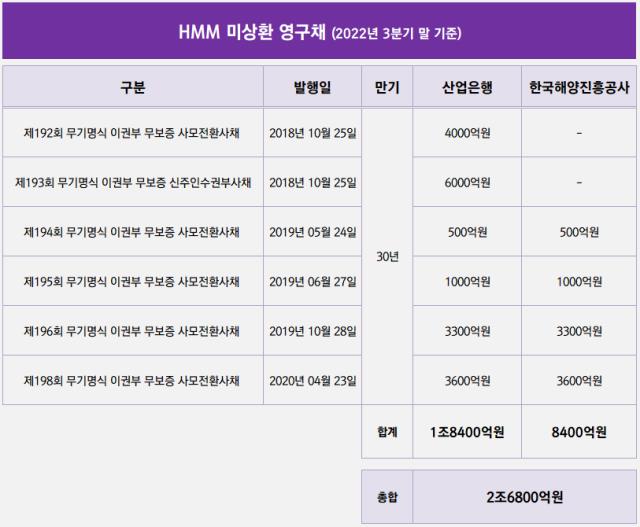

인수자 입장에서 관건은 영구채다. HMM의 3분기 보고서에 따르면 현재 미상환 영구채 잔액은 2조6800억원이다. 2018년 발행한 CB·BW를 비롯해 2019년과 2020년에도 CB를 발행했다. 이들은 모두 만기가 30년에 풋옵션이 없어 영구채로 분류됐다. 총 2조6800억원 중 산업은행은 1조8400억원을, 해진공은 8400억원을 인수했다.

다만 이 역시 상환 과정을 거쳐야 하는 만큼 인수자 입장에서 가장 신경쓰일 만한 부분이다. 특히 2018년에 발행한 1조원 규모의 CB·BW는 금리 수준이 현재는 3.0%이지만 내년 10월부터 6%로 상승하고, 1년마다 0.25%의 이율이 가산된다. 상환하지 않으면 상당 수준의 금융비용이 발생한다.

업계 관계자는 "산은과 공공기관이 현재 지분을 민간업체에 넘기기에는 금액이 커 단계적 매각이 이뤄질 가능성이 다"라면서 "인수자 입장에서는 HMM 인수 과정에서 영구채 상환에 관한 조건을 산은 측과 이야기할 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '재무개선' AJ네트웍스, 조달비용 '확' 낮췄다

- '9년만에 엑시트' 한앤코, 한온시스템 거래구조 살펴보니

- 한국타이어앤테크놀로지, 한온시스템 인수한다

- [수술대 오른 커넥트웨이브]2대주주 지분매입 나선 MBK, 주식교환 카드 꺼냈다

- [이사회 모니터]이재용 에이비프로바이오 대표, 바이오·반도체 신사업 '드라이브'

- 와이투솔루션, 주인 바뀌어도 '신약' 중심엔 美 합작사 '룩사'

- 아이티센, 부산디지털자산거래소 본격 출범

- 아이에스시, AI·데이터센터 수주 증가에 '날개'

- [이사회 모니터]서정학 IBK증권 대표, ESG위원회도 참여 '영향력 확대'

- SW클라우드 '10주년' 폴라리스오피스, “초격차 밸류업”

박기수 기자의 다른 기사 보기

-

- [K-배터리 파이낸스 분석]SK온, 올해 '9조' 조달 필요…현금흐름 역추적해보니

- [Financial Index/디스플레이]LGD는 유형 자산, 삼성D는 현금 비중 포트폴리오

- [K-배터리 파이낸스 분석]SK온의 묘수, '현금 많은 자회사와 합병설'…엔무브 외 후보는

- [K-배터리 파이낸스 분석]솔브레인홀딩스, 미국 법인에 전폭적 지원

- [K-배터리 파이낸스 분석]동화일렉의 보물 '중국', 유럽·미국 확장 기반

- [K-배터리 파이낸스 분석]엔켐, 운전자본 '다이어트'…투자 재원 마련 묘수

- 'IFRS'라는 시스템

- 스마일게이트RPG, 기업가치 '7조' 추산…IPO 전망은

- 'K-GAAP과 IFRS 사이' 스마일게이트의 CB 스토리

- 스마일게이트, CB 전환권 만료 덕 순이익 '8512억'