[2022 제약바이오 마켓리뷰]NH·한투증권, 업황 부진속 1000억대 IPO 주관각각 작년 대비 1/10 수준

임정요 기자공개 2022-12-26 10:02:29

이 기사는 2022년 12월 23일 15시55분 thebell에 표출된 기사입니다

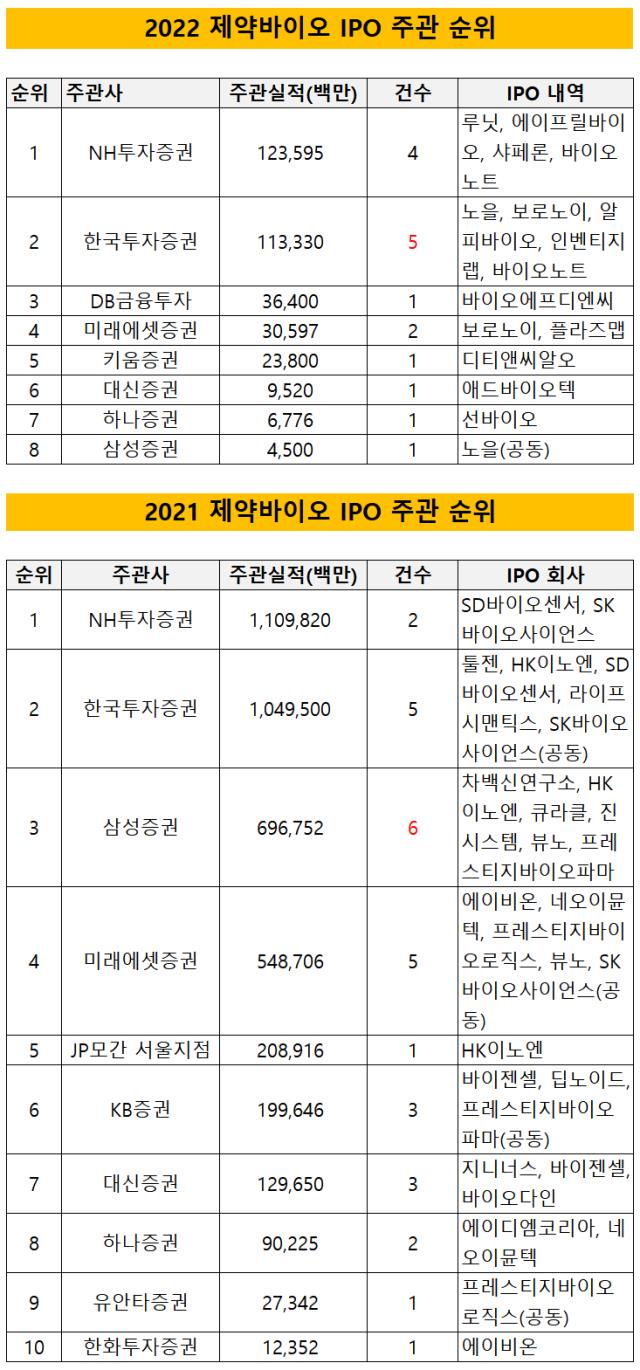

작년에 이어 올해도 NH투자증권과 한국투자증권이 국내 제약바이오 IPO 주관 영역에서에서 양강 체제를 유지했다. 어려운 시장 여건 속에서도 각각 1000억원이 넘는 주관 실적을 기록했다.더벨 집계에 따르면 올해 제약바이오 회사 IPO 공모금액 면에서 가장 큰 실적을 낸 곳은 NH투자증권이었다. 루닛, 에이프릴바이오, 샤페론, 바이오노트 총 4개 회사의 IPO 대표 주관사로 참여해 1230억원의 실적을 달성했다.

NH투자증권은 작년에도 국내 제약바이오 IPO 부문에서 수위를 기록한 바 있다. SD바이오센서와 SK바이오사이언스 IPO 2건으로 달성한 주관 실적만 1조1000억원에 달한다. 올해 실적은 작년의 11% 수준이지만 여전히 톱을 달렸다.

한국투자증권은 올해 노을, 보로노이, 알피바이오, 인벤티지랩, 바이오노트 총 5곳의 대표 주관사로 참여했다. 총 주관액은 1130억원이며 건수만(5건) 보면 국내 IB 중에서 올해 '톱'이었다. 작년 제약바이오 분야에서 최다 IPO 건수를 기록한 하우스는 삼성증권(6건)이었다.

삼성증권은 올해 노을 상장 1건을 공동 주관했다. 주관 금액 역시 작년 약 7000억원에서 45억원으로 줄었다. 삼성증권 관계자는 "올해는 거래소의 신규 상장 허들이 높아진데다 IPO 밸류에이션도 기대치를 밑돌면서 거래 성사가 쉽지 않았다"고 말했다.

작년 바이젠셀, 딥노이드, 프레스티지바이오파마 등의 주관 실적을 보였던 KB증권은 올해 한 건의 IPO 딜도 성사시키지 못했다. 공동주관사를 맡았던 이뮨메드가 코스닥 예심 청구 단계에서 상장을 철회한 아쉬움이 컸다는 분석이다.

미래에셋증권은 올해 보로노이와 플라즈맵 두 곳의 상장 대표 주관사 업무를 수행했다. 이 밖에 DB금융투자, 키움증권, 대신증권, 하나증권 등이 각각 1곳의 제약바이오 IPO 딜을 완료했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [Company Watch]수자원기술·서울PE, 50억 CB 두고 법정 공방

- [i-point]큐브엔터 '아이들', 스페셜 미니 앨범 예약 판매 시작

- [i-point]비트맥스, 비트코인 보유량 230개 돌파

- [i-point]아이티센그룹, 한국퀀텀컴퓨팅과 'GPUaaS' 사업 협력 MOU 체결

- [금융지주 지배구조 모범관행 2.0]지배구조 평가도 외부기관에 맡긴다

- [기업지배구조보고서 점검]'선제적 조치' 드림텍, 3년 내 준수율 60% 달성 목표

- [우리은행을 움직이는 사람들]성시천 부행장, 세대교체 상징하는 유능한 CFO

- [Peer Match Up/KB캐피탈 vs JB우리캐피탈]닮은 듯 다른 포트폴리오 구성, 수익성 우위는

- [Sanction Radar]'최초 CP 도입' 동아쏘시오 '공급망 행동강령'으로 내부통제

- [크립토 대선 공약 체크] 가상자산 '2단계 법안' 제정 한 목소리…연내 현실화 가능성↑