[IB 풍향계]한싹 IPO 관전포인트, KB '마수걸이'+1부서장 '데뷔전'공모절차 돌입한 한싹, 1년만의 트랙레코드 기대…길대환 부장 주도 첫 딜

최윤신 기자공개 2023-08-25 07:03:03

[편집자주]

증권사 IB(investment banker)는 기업의 자금조달 파트너로 부채자본시장(DCM)과 주식자본시장(ECM)을 이끌어가고 있다. 더불어 인수합병(M&A)에 이르기까지 기업에서 일어나는 모든 일의 해결사 역할을 자처하고 있다. 워낙 비밀리에 딜들이 진행되기에 그들만의 리그로 치부되기도 한다. 더벨은 전문가 집단인 IB들의 주 관심사와 현안, 그리고 고민 등 그들의 생생한 이야기를 전달해 보고자 한다.

이 기사는 2023년 08월 23일 14시55분 thebell에 표출된 기사입니다

KB증권이 긴 침묵을 깨고 일반기업 IPO 트랙레코드를 쌓을 전망이다. ICT융합보안 솔루션 전문 기업 '한싹'이 주인공이다. 공모규모는 크지 않지만 IPO 트랙레코드에 약 1년간의 공백이 있었던 만큼 성공적인 딜 클로징에 사활을 걸 것으로 전망된다.이번 딜은 지난해 부임한 길대환 ECM1부 부서장의 데뷔전이기도 해 더 중요하다. 성공적으로 공모를 마쳐 KB증권 ECM본부의 분위기를 쇄신할 수 있을지 관심이 모인다.

◇ 1년만의 딜 클로징 일정 잡혔다

한싹은 지난 22일 증권신고서를 제출하고 코스닥 시장입성을 위한 본격적인 공모 여정을 시작했다. 다음달 8일부터 5영업일간 기관투자자를 대상으로 수요예측을 실시하고 같은 달 19일부터 청약을 받는 일정이다. 특별한 변수가 없으면 10월 초 증시에 입성할 수 있을 전망이다.

한싹은 이주도 대표이사가 지난 1992년 설립한 ICT융합 솔루션 기업이다. 망간자료전송 시스템인 SecureGate가 주요 제품이다. 패스워드 관리, 보안 전자팩스 등 정보보안 분야와 관련한 사업도 주요 포트폴리오로 운영하고 있다.

2021년 6월 KB증권과 대표주관 계약을 맺고 본격적인 IPO 준비에 나섰다. 올해 4월 한국거래소에 예비심사를 청구했고, 약 4개월만인 지난 17일 심사를 승인받았다. 이번 공모에서 약 600억원의 기업가치를 인정받고 최대 165억원의 자금을 모집할 계획이다.

예정한 공모 규모는 크지 않지만 KB증권으로선 반드시 성공시켜야 하는 딜이다. KB증권은 지난해 10월 산돌의 IPO를 마지막으로 약 1년째 일반IPO 딜 클로징이 전무한 상황이다. 지난해 사상 최대어인 LG에너지솔루션의 IPO를 성공적으로 주관하며 사상 처음으로 IPO 주관 리그테이블 1위에 올랐는데, 올 들어선 디펜딩챔피언으로서의 면모를 전혀 보여주지 못하고 있다.

증권업계 관계자는 “유승창 본부장 부임 이후 딜 수임에선 성과를 냈지만 딜 클로징에선 성과를 내지 못했다”며 “확보하고 있는 맨데이트가 적지 않고, 지난 3월 말 첫 예비심사를 청구하는 등 노력했지만 예심 진행이 늦어지는 등 운이 좋지 않았다”고 말했다.

KB증권으로선 본부의 분위기 쇄신을 위해서라도 한싹의 IPO를 성료하는 게 중요하다. 마수걸이 딜의 분위기가 현재 심사가 진행중인 후속 딜에도 영향을 줄 수 있기 때문이다.

현재 KB증권이 대표주관을 맡은 딜 중 LS머트리얼즈와 에코아이, 에스와이스틸텍, 쏘닉스 등의 심사가 진행중이다. 최근 심사를 승인받고 증권신고서 작업에 한창인 ‘조단위 빅딜’ 두산로보틱스에도 공동주관사로 이름을 올리고 있다.

◇ 회계사·커버리지 출신 부서장에 기대거는 KB증권

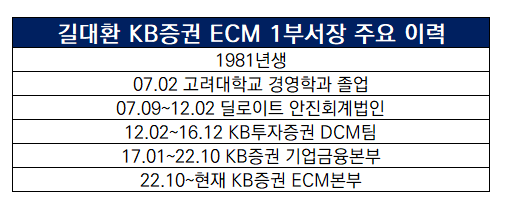

이번 딜은 길대환 ECM 1부서장의 IPO 딜 데뷔전이란 점에서도 의미가 크다. 길 부장은 지난해 말 인사를 통해 ECM 1부서장으로 부임한 인물이다. 한싹의 딜 수임 과정에 함께하진 않았지만 올해 본격화한 실사와 예심청구 등 주요 절차는 모두 도맡았다.

길 부장은 1981년생으로 업계에 많지 않은 80년대생 부서장이다. 회계사 출신으로 KB증권에 합류해 DCM을 줄곧 담당해 온 독특한 이력을 가지고 있다. 다른 하우스가 대개 IPO 업계에서 성장해 온 인물들에게 각 IPO본부와 부서의 장을 맡기는 것을 고려할 때 이례적인 인사다.

증권업계 관계자는 “길 부장의 IPO 전면 배치에는 커버리지 역량을 중심으로 IPO를 키워 온 KB증권의 남다른 전략이 담겨 있다”며 “회계사 출신으로 IB업무에 늦게 발을 들였지만, 앞서 커버리지 부서에서 뛰어난 성과를 냈고, KB증권 내부적으로 큰 기대를 걸고 있는 것으로 알려졌다”고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [김화진칼럼]영국 RBS

- '환경 변화 고려' CJ제일제당, 그린바이오사업 계속 키운다

- [DN솔루션즈 IPO]고심끝 상장 철회…비우호적 시장 환경에 '결단'

- [i-point]신테카바이오, ‘2025 글로벌 IP 스타기업’ 선정

- [i-point]채비, 서울시 전기버스 충전 인프라 확대 사업자 선정

- [영상/Red & Blue]현대엘리베이터 '주주환원, 리포트, 실적' 삼박자

- 기지개 켜는 인성정보의 '헬스케어'

- [i-point]인텔리안테크, 정부 저궤도 위성통신망 구축 '핵심'

- [NHN 리빌딩]'아픈 손가락' 콘텐츠, 더디지만 잠재력 확신

- [영상]‘메타가 탐낸’ 퓨리오사AI의 백준호 대표에게 들었다…회사의 향후 계획은

최윤신 기자의 다른 기사 보기

-

- [유니콘 톺아보기]IPO 잠잠한 KCD…MSTV 인수한 '1000억 CB'가 관건

- [VC 투자기업]달바글로벌, 1분기 영업익 300억…수요예측 힘실린다

- [유니콘 톺아보기]KCD, '한국소호은행' 출자 위한 투자유치 언제 나설까

- 'GK인사이츠', 첫 이사회…'글로벌 베스트 컴퍼니' 프로젝트 시동

- 혁신산업펀드, 성장지원 지원자 대거 서류 탈락

- [VC 투자기업]'CCU 1호 상장' 나선 빅텍스, 1500억 몸값 기대감

- [유니콘 톺아보기]KCD, '한국소호은행'으로 그리는 데카콘의 꿈

- [모태 2025 1차 정시출자]IP직접투자, 카스피안캐피탈 선정…KVIC 첫 인연

- [모태 2025 1차 정시출자]이변 없었던 '문화일반', 케이넷투자 2관왕 달성

- [모태 2025 1차 정시출자]'핑크퐁' 스마트스터디벤처스, 'IP 분야' 재도전 성공