[조달전략 분석]만기 1년 남은 펄어비스 공모채, 재무전략 핵심 부상신규 IP 개발 자금적 토대…현금창출력 회복 관건

이민호 기자공개 2023-09-04 07:12:34

[편집자주]

조달은 최고재무책임자(CFO) 업무의 꽃이다. 주주의 지원(자본)이나 양질의 빚(차입)을 얼마나 잘 끌어오느냐에 따라 기업 성장속도가 달라질 수 있다. 특히 결과가 가시적으로 드러난다는 특징이 있다. 최적의 타이밍에 저렴한 비용으로 딜(Deal)을 성사시키는 것이 곧 실력이자 성과다. THE CFO는 우리 기업의 조달 전략과 성과, 이로 인한 사업·재무적 영향을 추적한다.

이 기사는 2023년 08월 30일 16시23분 THE CFO에 표출된 기사입니다

펄어비스는 약 2년 전 공모 회사채를 발행했다. 게임 개발사로서는 이례적인 행보였다. 핵심 지적재산권(IP)인 '검은사막'의 현금창출력과 그동안 쌓은 풍부한 현금을 바탕으로 재무안정성을 인정받았고 공모채 자금은 신규 IP 개발의 핵심 토대가 돼왔다.이 공모채 만기는 1년이 채 남지 않았다. 여전히 우수한 재무건전성을 유지하고 있지만 공모채 발행 당시보다 현금창출력이 감소된 데다 신규 IP 개발이 예정보다 지연됐다. 공모채가 전체 조달원에서 차지하는 비중이 큰 만큼 만기 대응 전략이 중요해졌다.

◇여전히 풍부한 현금…창출력은 감소

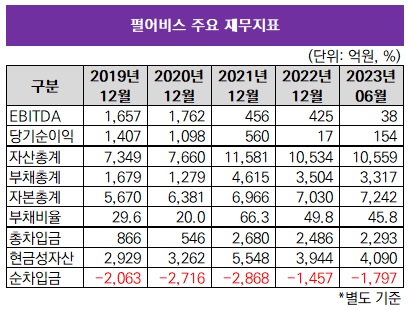

펄어비스의 올해 6월말 별도 기준 현금성자산은 4090억원에 이른다. 자산총계(1조559억원)에서의 비중이 38.7%로 높은 편이다. 다만 2021년말 5548억원이었던 점을 고려하면 1년 반 만에 1459억원 줄었다.

여기에는 현금창출력 감소와 자본적지출(CAPEX) 증가가 자리잡고 있다. 펄어비스는 게임소프트웨어 개발사 특성상 현금흐름에 미치는 운전자본의 영향력이 크지 않다. 배당도 실시한 적이 없다.

먼저 현금흐름의 근간이 되는 상각전영업이익(EBITDA)이 감소했다. 2019년 1657억원, 2020년 1762억원에 이르렀지만 2021년 456억원, 지난해 425억원으로 주저앉았다. 올해 상반기에는 38억원에 그쳤다.

펄어비스 매출의 핵심은 검은사막 IP다. 올해 상반기 게임사업부문 연결 기준 매출액 1611억원의 76.9%(1239억원)를 검은사막 IP가 책임졌다. 나머지 23.1%는 아이슬란드 자회사 CCP의 '이브(EVE Online)' IP다. 별도 기준으로 따지면 검은사막 IP에 대한 의존도가 절대적이다.

검은사막 PC버전(온라인)은 2014년 12월 출시 이후 국내시장에서 스테디셀러로 자리잡았다. 주기적인 업데이트와 적극적인 마케팅으로 PC버전 매출액은 완만하지만 꾸준히 늘고있다. 하지만 2018년 2월과 2019년 3월 각각 출시한 검은사막 모바일버전과 콘솔버전은 매출액이 뚜렷이 감소하면서 현금창출력 감소의 결정적인 요인이 됐다.

여기에 지난해 7월까지 과천 지식정보타운 내 신사옥(펄어비스 홈 원) 설립에 1442억원을, 12월까지 안양 펄어비스 아트센터 설립에 173억원을 투입했다. 이 때문에 자본적지출이 2021년 455억원, 지난해 938억원으로 예년에 비해 늘면서 현금흐름 악화를 부채질했다. 현금창출력 감소와 자본적지출 증가가 겹치면서 2020년 1269억원이었던 잉여현금흐름(FCF)이 2021년 298억원으로 급감했고 지난해에는 마이너스(-) 240억원으로 적자전환했다.

◇내년 7월 1470억 공모채 만기 도래…재무전략 핵심 부상

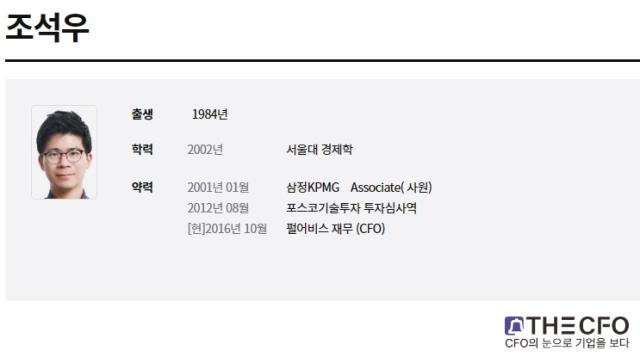

현금창출력 회복이 더디면서 부각되고 있는 것이 재무전략의 중요성이다. 펄어비스 재무전략을 책임지는 인물은 조석우 재무기획실장 최고재무책임자(CFO)다. 조 실장은 삼정KPMG 회계법인과 포스코기술투자를 거쳐 2016년 펄어비스 CFO로 합류했다. 2017년 9월 펄어비스 코스닥시장 기업공개(IPO)를 진두지휘했다.

당장 펄어비스의 지표상 재무건전성은 우수하다. 올해 6월말 기준 현금성자산이 4090억원인 반면 총차입금은 2293억원이므로 순차입금이 마이너스로 실질적인 무차입 상태다. 부채비율도 45.8%에 불과하다.

펄어비스의 곳간을 떠받치고 있는 것이 2021년 7월 발행한 1470억원 규모 공모채다. 이전까지는 필요에 따라 KDB산업은행과 IBK기업은행으로부터 장기차입금만 조달했지만 공모채 발행으로 조달원을 다변화했다. 게임 개발사가 공모채를 발행한 것은 이례적이다. 2016년 1월 3년 만기 1500억원 규모 공모채를 발행한 엔씨소프트와 2020년 10월 3년 만기 1600억원 공모채를 발행한 넷마블에 이어 세 번째다.

펄어비스는 한국기업평가로부터 A0를, 나이스신용평가로부터 A-를 각각 받았지만 수요예측 흥행에 성공했다. 펄어비스는 공모채 발행 이전에도 검은사막 IP를 앞세운 우수한 현금창출력을 바탕으로 풍부한 현금성자산을 확보하고 있었기 때문에 외부자금 조달의 필요성이 크지는 않았다.

하지만 공모채 발행으로 2.516%의 비교적 낮은 금리에 선제적 자금조달에 성공했다. 이 자금은 신규 IP 개발을 위한 핵심 토대가 됐다. 이는 IPO에 이어 조 실장의 또다른 성과로 주목받았다.

이 공모채의 만기는 3년으로 내년 7월 도래한다. 만기가 아직 약 10개월 남아 대응전략 수립에 여유가 있지만 조달원에서 차지하는 비중이 압도적으로 큰 만큼 재무전략의 핵심이 될 것으로 보인다. 현금성자산이 총차입금을 크게 웃돌고 있어 보유현금으로 공모채를 상환하는 데 무리는 없다. 하지만 공모채 자금은 신규 IP 개발을 지속하기 위한 토대인 만큼 상환보다는 차환이나 대환에 무게가 실린다.

특히 신규 IP 개발이 예정보다 지연된 만큼 자금적 토대의 중요성은 더 부각된다. 펄어비스는 '붉은사막', '도깨비', '플랜8' 등 신작 IP 3종을 개발하고 있다. 이중 올해 하반기 개발 완료로 구체적인 일정이 제시된 것은 붉은사막뿐이다.

공모채 만기 대응을 해결하면 이외 재무전략에 제약이 두드러지지는 않는다. 올해 6월말 별도 기준 단기차입금이 없고 KDB산업은행으로부터 빌린 금리 4.49~4.66%의 장기차입금이 812억원이지만 만기가 내년 11월부터 도래한다. 이 때문에 단기차입금의존도가 '제로(0%)'로 장기화된 차입구조를 갖추고 있다.

펄어비스 관계자는 "시장 상황을 지켜보고 있으며 여러 옵션을 두고 고민하고 있다"고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]모아데이타, 맞춤형 AI 정신건강 서비스 '마음' 출시

- [i-point]인텔리안테크, HD현대와 무선통신기술 '맞손'

- [AACR 2025]제이인츠 임상의가 본 JIN-A02 기술이전 전략 "타깃 구체화"

- [i-point]메타약품, 분기 기준 '역대 최대 실적' 달성

- [Company Watch]1년만에 IR 무대 선 세아메카닉스, ESS 부품 수주 예고

- 휴온스랩, 92억 투자 유치…반년만에 밸류 두배 껑충

- [HB그룹은 지금]알짜빌딩에 세종 신사옥까지, 그룹 안전판 '부동산'

- [코스닥 유망섹터 지도]'보냉재 강자' 동성화인텍, 시장확대 수혜 전망

- [Company Watch]한중엔시에스, 미국 생산거점 확보 나선다

- [VC 투자기업]달바글로벌 주주, 화장품 할인 받는다

이민호 기자의 다른 기사 보기

-

- [Financial Index/SK그룹]'미국 매출' 업은 SK바이오팜, 돋보인 ROE 개선

- [조선업 리포트]HD한국조선해양 이사회, '오너 대표이사' 권한 분산

- [조선업 리포트]신성장사업 투자 속도내는 HD한국조선해양

- [조선업 리포트]중간지주사 HD한국조선해양, 어떻게 현금을 쌓았나

- [머니체인 리포트]CJ제일제당, 자회사 출자 부담 상쇄한 유휴자산 매각

- [머니체인 리포트]'10배' 더 쓴 CJ제일제당, 지주사 역할 분담

- [머니체인 리포트]자체 조달 CJ 자회사들, 추가 차입 여력은

- [밸류업 성과 평가]LG그룹 전반적 부진, 주가지표 부진

- [밸류업 성과 평가]'유일' 두산밥캣 중위권…두산그룹 밸류업 향방 '안갯속'

- [밸류업 성과 평가]통신 3사 밸류업 '대장'은 SK텔레콤