[기업집단 톺아보기]스타키스트, 동원그룹의 '히든 카드'③해외 계열사라 행위제한 요건 회피, 자산 1조 기업으로 성장

박기수 기자공개 2023-09-25 07:31:57

[편집자주]

사업부는 기업을, 기업은 기업집단을 이룬다. 기업집단의 규모가 커질수록 영위하는 사업의 영역도 넓어진다. 기업집단 내 계열사들의 관계와 재무적 연관성도 보다 복잡해진다. THE CFO는 기업집단의 지주사를 비롯해 주요 계열사들을 재무적으로 분석하고, 각 기업집단의 재무 키맨들을 조명한다.

이 기사는 2023년 09월 20일 13시45분 THE CFO에 표출된 기사입니다

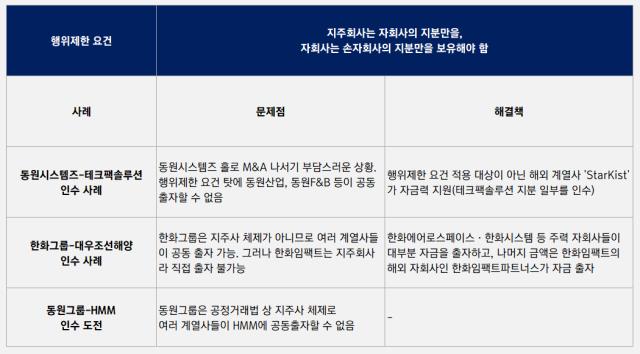

동원그룹이 HMM 인수 구조를 짜면서 해외 자회사인 '스타키스트(StarKist)'를 활용할 지 관심이 모인다. 공정거래법 상 지주회사 체제인 동원그룹은 지주회사 행위제한 요건 탓에 M&A 과정에서 국내 계열사에 흩어져 있는 자금력을 한 곳으로 모으기 힘들다.공정거래법에 따르면 지주회사는 자회사의 지분만을, 자회사는 손자회사의 지분만을 보유해야 한다. 동원산업 등 특정 계열사가 HMM의 지분을 인수하면 해당 기업의 자회사가 된다. 이에 그룹내 다른 계열사들은 HMM의 지분을 보유할 수 없다. 동원산업, 동원F&B 등 여러 계열사가 공동으로 HMM의 지분을 인수할 수 없는 셈이다.

다만 해외 계열사는 이와 같은 규제에서 벗어난다. 5개월 전 한화오션(옛 대우조선해양)을 인수한 한화그룹도 해외 자회사를 적극적으로 이용했다.

한화가 한화오션 인수 과정에서 출자한 금액은 2조원이다. 덩치가 가장 큰 한화에어로스페이스와 한화시스템이 각각 1조원과 5000억원을 출자하고, 한화임팩트파트너스와 한화에너지싱가포르, 한화컨버전스가 각각 4000억원, 700억원, 300억원을 출자했다. 여기서 주목할 곳은 한화임팩트파트너스다.

한화그룹은 재계 10대 그룹 중 하나로 동원그룹보다 그룹 규모가 훨씬 크지만 공정거래법 상 지주회사 체제는 아니다. 금융사 보유 등으로 지주비율이 지주사 체제 전환 요건인 50%를 밑돌고 있기 때문이다. 덕분에 한화그룹은 한화오션을 인수하는데 여러 계열사를 대동할 수 있었다.

다만 한화그룹 3세가 보유한 한화에너지의 자회사 '한화임팩트'는 공정거래법 상 지주회사다. 한화그룹 최상위회사인 한화도, 3세들이 보유한 최상위회사 한화에너지도 지주사가 아니지만 한화임팩트 만큼은 지주회사로서 행위제한 요건을 적용받는다. 이에 한화임팩트는 한화오션에 직접 자금을 출자할 수 없었다. 자금력이 보다 뛰어난 한화임팩트 대신 미국 자회사인 한화임팩트파트너스가 증자에 나선 배경이다.

동원그룹도 2014년 동원시스템즈가 캔 제조업체 테크팩솔루션을 인수할 때 해외 계열사를 이용했던 바 있다. 이번 딜에서도 '씬 스틸러'로 나설 수 있는 스타키스트다. 동원시스템즈는 당시 테크팩솔루션 지분 100%를 2500억원에 인수할 때 지분 56%만 인수했다. 나머지 지분 24%는 스타키스트가, 20%는 특수목적법인(SPC)이 인수했다. 훗날 SPC의 지분 20%는 스타키스트가 인수했다.

당시 스타키스트가 나설 수 있었던 배경은 스타키스트가 동원산업의 해외 자회사였기 때문이다. 이후 2021년 동원시스템즈는 테크팩솔루션을 흡수합병했다. 합병 이후 스타키스트는 올해 상반기 말 기준 동원시스템즈의 지분 12.31%를 보유한 주요 주주다.

스타키스트는 2008년 동원산업이 델몬트로부터 인수한 미국 내 참치 1위 브랜드사다. 인수 이후 스타키스트는 동원산업 산하에서 매년 몸집을 불려왔다.

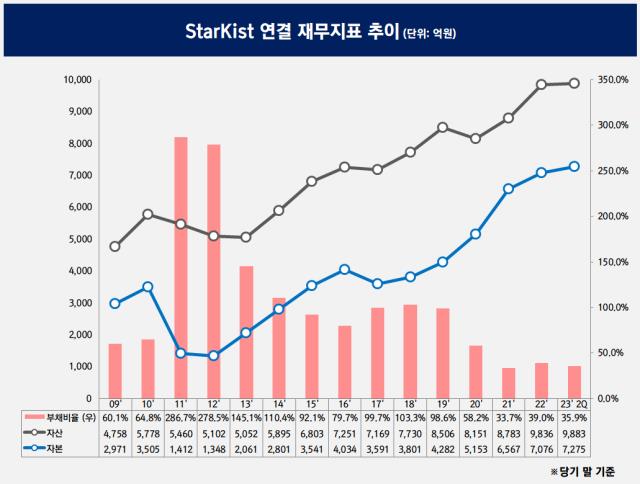

동원시스템즈에 자금 지원군 역할을 했던 2014년 말 대비 현재 스타키스트는 자산과 자기자본이 모두 늘어난 상태다. 올해 상반기 말 기준 스타키스트의 연결 자산총계는 9883억원으로 자산 1조원에 육박하는 기업으로 성장했다.

이중 자기자본은 7275억원으로 부채 부담이 상당히 적다. 상반기 말 연결 부채비율은 35.9%에 불과하다. 스타키스트의 보유 현금을 비롯해 스타키스트에서도 자체 차입이 이뤄질 가능성도 배제할 수 없다.

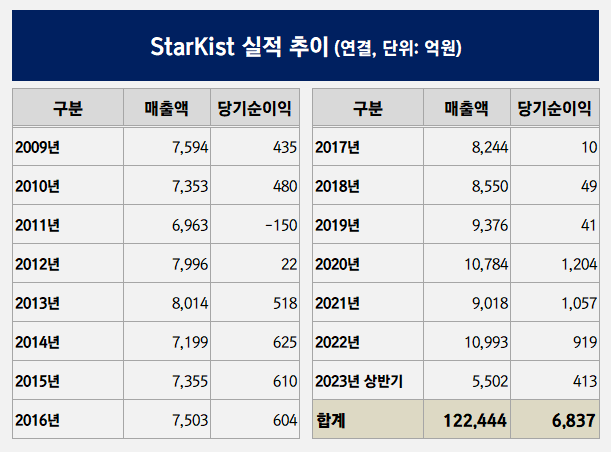

스타키스트의 재무구조가 탄탄할 수 있었던 배경은 꾸준한 매출과 뛰어난 수익성이다. 2009년부터 올해 상반기까지 스타키스트의 누적 매출은 12조원이 넘는다. 누적 당기순이익은 6837억원이다. 올해 상반기에도 스타키스트는 매출 5502억원, 순이익 413억원을 기록하며 순이익률 7.5%를 기록했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [더핑크퐁컴퍼니 IPO]코스피 노리던 '아기상어', 코스닥 선회 배경은

- [더핑크퐁컴퍼니 IPO]6년 기다린 상장, 실적 개선에 코스닥 입성 본격화

- 더시에나그룹, 중부CC 인수한다

- 법정구속 조현범 한국앤컴퍼니 회장, 경영공백 '현실화'

- 마스턴운용, 용인 백암 물류센터 '백기'

- [스튜어드십코드 모니터]VIP운용, 주성엔지니어링 분할계획에 반대표

- [더제이운용 ETF 승부수]시장 타이밍 '적기'…사업다각화 고민 '결과물'

- [증권사 기관전용펀드 열전]부동산 PEF 경쟁 심화…'공동GP' 카드 만지작

- KB증권 PBS, 주식형 수탁 강화…수익성 높였다

- [연기금투자풀 지각변동]KB증권 OCIO, 최단기간 3관왕 저력 '승부수'

박기수 기자의 다른 기사 보기

-

- [Financial Index/생명보험]KB라이프, 유동성자산 인정 범위 축소에도 1위 지속

- [CFO & Credit]남연식 KAI CFO, 내년까지 AA- 등급 사수 과제

- [ROE 분석]HD현대일렉트릭, 올해도 ROE '톱' 될까

- [Financial Index/생명보험]삼성생명, CSM 부동의 '1위'…증가세 뚜렷한 DB생명

- [CFO & Credit]HD현대일렉트릭, AA급 더 이상 '꿈' 아니다

- 오얏나무 아래에서도 갓끈 고쳐매라

- [CFO's Partner]포스코퓨처엠의 영원한 동반자 KB, NH·한국도 꾸준

- [Financial Index/생명보험]DB생명, 작년 ROA 1위…ROE '톱'은 iM라이프생명

- [재무전략 분석]포스코퓨처엠과 한화에어로 유증이 다른 이유

- [Financial Index/생명보험]가중부실자산비율 평균 0.19%, 하나생명 가장 높아