DL이앤씨, 3개년 주주환원 과제 완수할까 2021~2023년 연간 지배주주순이익 15% 약속…280억 추가 투입 전망

정지원 기자공개 2024-02-08 07:52:36

이 기사는 2024년 02월 06일 11시45분 thebell에 표출된 기사입니다

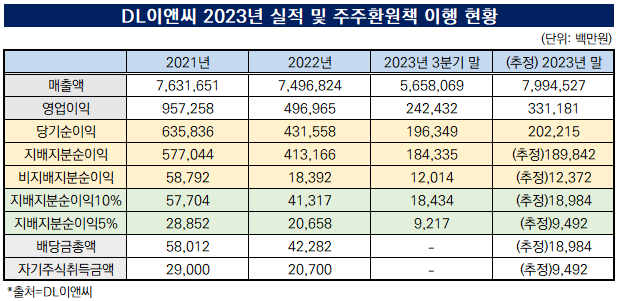

DL이앤씨가 주주환원 3개년 정책을 100% 이행할지 관심이 쏠린다. 회사 분할 당시 2021년부터 2023년까지 매년 발생할 지배주주 순이익의 15%를 주주환원에 쓰겠다고 공약했다. 지난 2년간 약속은 지킨 것으로 나타났다.내달 이사회에서 2023년 발생 이익에 대한 주주환원안이 나올 전망이다. 지배주주 순이익의 15%는 약 280억원으로 추산된다. 190억원은 배당에, 80억원은 자기주식취득에 활용할 것으로 보인다.

6일 건설업계에 따르면 최근 DL이앤씨는 지난해 잠정 실적을 발표했다. 연결기준 매출 7조9945억원, 영업이익 3312억원을 기록했다. 당기순이익은 2022억원으로 나타났다. 오는 3월 중 정기 주주총회와 이사회를 열고 최종 결산 실적이 공시될 예정이다.

같은 시점에 3개년 주주환원 정책을 완수할지 여부도 결정된다. DL이앤씨는 최종 결산 실적과 같은 사업연도 발생 이익에 대한 주주환원 정책 실행안을 함께 발표한다.

회사 분할 당시 약속했던 주주환원 정책을 지난 2년간 이행했다. 2021년부터 2023년까지 3개년 동안 발생하는 지배주주 순이익의 15%를 주주환원에 사용한다는 게 골자다. 대림산업(현 DL이앤씨)은 2021년 1월 1일 지주사인 DL과 건설사인 DL이앤씨로 인적분할됐다.

구체적으로 살펴보면 지배주주 순이익 15% 중 10%는 현금 배당에, 5%는 자기주식 매입에 활용한다는 내용이었다. 사업연도 다음해에 주주환원을 이행하는 식으로 실제 3개년 정책 반영 시기는 2022년부터 2024년까지로 설정됐다.

올해까지 지난해 발생 이익을 약속한 수준만큼 주주들과 나눠야 정책의 100% 완수 여부가 결정된다는 의미다. DL이앤씨는 지난 2021년과 2022년 사업연도에 대한 지배주주 순이익의 15%는 이듬해 현금배당과 자기주식취득 등에 투입했다. 지난 2년 동안에는 약속을 이행한 셈이다.

DL이앤씨는 지난해 연결기준 당기순이익 2022억원을 기록한 것으로 나타났다. 이 중 지배주주 순이익의 15%를 주주환원에 활용해야 한다. 지난해 말을 기준으로 한 자본총계와 연결회사에 대한 지배지분 등은 확정되지 않은 상태다. 다만 지난해 3분기 말 기준으로 지배주주 지분을 추정해 볼 수는 있다.

DL이앤씨의 지난해 지배주주 순이익은 1900억원으로 추정된다. 이 중 주주환원에는 15%인 285억원을 투입해야 한다는 계산이 나온다.

배당금 총액으론 지배주주 순이익의 10%인 190억원을 활용해야 한다. 앞서 지난해에는 2022년 사업연도 결산에 따라 423억원을 현금 배당에 투입한 바 있다. 하지만 올해는 지난해 당기순이익이 전년 절반 이하로 떨어진 탓에 현금 배당액도 줄어들 것으로 예상된다.

지배주주 순이익의 5%인 95억원은 자기주식 취득에 사용해야 한다. 다만 폭넓게 보면 이미 자기주식 취득 약속은 100% 이상을 이행했다고 봐야 한다. DL이앤씨가 DL건설을 100% 자회사로 편입하는 과정에서 추가적으로 자사주 매입을 단행한 영향이다.

DL이앤씨는 지난 10월 주식교환 방식으로 DL건설의 남은 지분을 전액 취득하겠다는 계획을 내놓았다. 신주를 발행해 DL 건설 주식교환에 쓰기로 했다. 이 과정에서 주주가치 희석을 방지할 목적으로 신주 발행분만큼 자사주를 소각하겠다고 발표했다.

이 같은 일정을 소화하기 위해 먼저 DL이앤씨는 2022년 사업연도 결산에 따라 지난해 중 취득하기로 한 207억원어치 자사주 매입을 10월 중 마무리했다.

이어 지난 10월부터 지난달 1월까지 자사주 약 168만주를 추가 매입한 상태다. DL이앤씨가 보유한 소각 가능 자사주가 신주 발행 예정량에 못 미친 탓에 이를 채우려는 목적이었다.

금액으로 보면 530억원 규모다. 시기가 지난해 말과 올해 초에 걸쳐 있긴 하지만 주주환원책 이행을 위해 올해 자사주 매입에 사용해야 했던 최소액 95억원 이상을 이미 투입한 셈이다.

DL이앤씨는 앞으로 3개년에 대한 주주환원 정책도 발표했다. 2024년부터 2026년까지는 연결기준 지배주주 순이익의 25%를 주주환원에 활용하겠다고 밝혔다. 주주환원율 25%는 현금배당 10%와 자사주 매입 15%로 이뤄진다. 종전 3개년 주주환원 정책보다 환원율이 10%p 상향됐다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [Policy Radar]보험업법 규제 기준 킥스비율 130%로 낮아진다

- [교보생명 지주사 전환 전략 점검]지주사 전환 단초 된 SBI그룹 동맹 강화

- 밸류업에 진심인 신한금융, 장기 성과급 80% 연동

- [NPL 자금조달 리포트]'지배구조 리스크' 경고…우리금융F&I, 조달 다변화 과제

- [교보생명 SBI저축 인수]SBI저축 김문석 체제 그대로, 교보생명과 시너지 방안은

- [은행권 알뜰폰 사업 점검]KB국민은행 리브모바일 5년, 의미있는 발걸음

- 청호나이스 침대, '인테리어·새집증후군' 잡았다

- [Sanction Radar]아메리카신한은행, 동의명령 털고 정상화 '기지개'

- [조선 기자재 키플레이어]세진重, 윤지원 체제 구축…LNG탱크 성과 부각

- [GM·르노·KGM 생존기]부활 신호탄 쏜 KGM, 환율효과로 버텼다

정지원 기자의 다른 기사 보기

-

- 신한리츠운용, 알파·서부티엔디리츠 투자 콘셉트 확정

- HDC현산, 턴어라운드 시작…영업이익률 6% 돌파

- [건설사 미수금 모니터]HDC현산, 채권 회수 리스크 '축소'…외형 성장 예고

- 롯데리츠, '선배당후투자'…밸류업 약속 이행

- 美 멀티패밀리 투자사 GL캐피탈, 한국 시장 진출

- [건설사 PF 포트폴리오 점검]포스코이앤씨, 우발채무 1조 미만…리스크 미미

- [PF Radar]케이리츠운용, PF정상화펀드 활용…서초 개발 '본궤도'

- 대방건설, 동탄 디에트르 퍼스트지 오피스 재투자

- HDC, '부동산114 판교 오피스' 남겨 놓은 까닭은

- [건설사 PF 포트폴리오 점검]BS한양, '비주택' 비중 확대…리스크 '미미'