[태영건설 워크아웃]채권단, 8000억 직·간접 지원…운영자금 5400억 확보신규 자금, 보증 제공 결정…채권단 "원활한 경영정상화 추진 가능"

이재용 기자공개 2024-02-23 19:13:19

이 기사는 2024년 02월 23일 19시12분 thebell에 표출된 기사입니다

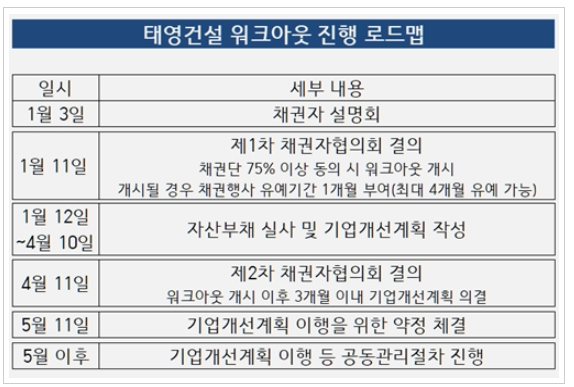

태영건설 채권단이 제2차 채권자협의회를 열고 태영건설과 협력사에 대한 지원 방안을 의결했다. 태영건설과 협력사에 8000억원가량을 직·간접적으로 지원하는 게 골자다.태영그룹 지주회사 티와이홀딩스는 블루원 골프장 2곳의 자산유동화를 통해 1400억원의 태영건설 운영자금도 마련했다. 태영은 이날만 5400억원의 운영자금을 확보해 원활한 경영정상화 추진이 가능하게 됐다.

◇신규자금 4000억+4000억 신규 보증 지원 결정

태영건설 주채권은행인 KDB산업은행은 23일 부의한 제2차 채권자협의회 안건이 75% 이상의 찬성으로 가결됐다고 밝혔다. 이날 상정된 안건은 △태영건설 4000억원 신규 자금 지원 △신규 보증 4000억원 제공 △451억원의 외상매출채권담보대출 조기 상환 △운영위원회 구성 △반대 채권자 채권매수 청구권 등이다.

모든 의안이 가결되면서 4월 기업개선계획 수립까지 태영건설과 협력사의 운영자금 등 애로사항이 해소될 전망이다. 4000억원의 신규 자금은 태영건설이 운영자금이 부족해질 때마다 신속히 조달할 수 있도록 하는 일종의 '마이너스통장'이다. 태영건설 부동산 PF 현장 하도급 업체의 공사 대금 등 운영자금 용도로 활용될 예정이다.

산은이 4000억원을 지원하고 손실이 발생하면 시중은행이 3~16% 비율대로 분담하는 방식이다. 채권단은 만일의 손실을 보전하기 위해 신규 자금 조건으로 윤석민 티와이홀딩스 회장의 티와이홀딩스 지분 1282만7810주와 윤세영 창업 회장 지분 26만6955주, SBS 지분 556만6017주 등을 담보로 잡았다.

4000억원 규모의 신규 보증을 제공하는 방안도 통과됐다. 건설공제조합과 주택도시보증공사(HUG) 등 채권단 내 보증기관들이 분담해 지원하는 방식이다. 이로써 태영건설의 관급 공사 현장에 숨통이 트일 것으로 보인다. 외담대 할인분 상환이 결정되면서 한도 내 회전운용도 가능하게 됐다.

산은 관계자는 "모든 의안이 가결됨에 따라 기업개선계획 수립 시까지 부족자금 대응 및 영업활동 지원으로 태영건설의 원활한 경영정상화 추진이 가능하게 됐다"고 설명했다.

◇골프장 유동화로 1400억 추가 확보…태영건설, 운영자금 5400억 마련

태영그룹은 이날 한림건설로부터 블루원 용인CC와 상주CC 등 골프장 2곳을 담보로 2000억원을 조달하는 데도 성공했다. 용인CC에 대한 기존 대출 600억원을 상환하고 티와이홀딩스에 순유입된 금액은 1400억원이다. 골프장 2곳의 자산유동화는 태영건설 워크아웃 신청 당시 티와이홀딩스가 제출한 자구계획의 일환이다.

자산유동화는 세일즈앤리스백(Sales & Lease Back) 방식으로 이뤄졌다. 단기간에 현금을 조달할 수 있어 매각조건 협상 등으로 시간이 많이 소요되는 매각(진성매각) 대신 흔히 사용되는 유동화 방식이다. 골프장 2곳에 담보신탁을 설정해 향후 블루원이 보증금을 갚지 못하면 소유권은 한림건설에 넘어간다.

골프장 자산유동화와 채권단 지원을 합한 자금은 총 5400억원 규모다. 채권단 안팎에서는 기업개선계획이 실행되기까지 태영건설이 필요한 운영자금은 약 6500억원으로 추산한다. 앞으로 최대 4개월의 시간이 소요될 전망인데 이날 대부분의 자금을 충당하면서 급한 불을 끌 수 있게 됐다.

현재 티와이홀딩스와 태영건설이 경주 지역에 각각 소유하고 있는 블루원 디아너스CC와 루나엑스골프장도 매각 작업이 한창 진행 중이다. 두 골프장 모두 각각 6~7곳의 인수희망업체가 있는 것으로 알려졌다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 메티스톤-로프티록, 에스티유니타스 인수한다

- 전동규 서진시스템 대표, 'FI 풋옵션 대비' 3000억 펀딩 추진

- 도미누스, '적자 지속' 건화 담보권 실행 절차 돌입

- 옐로씨매니지먼트, 생성형 AI 기업 '제논' 2대 주주 등극

- 한투파PE, 오아시스 지분 매각 하이라이트 '고수익성'

- 카카오헬스, 300억 유증의 의미 '그룹 신성장' 위상 굳히기

- [뉴엔AI road to IPO]공모자금 연구개발 집중 '글로벌 진출'

- KT의 이유있는 '쓴소리'

- HDC랩스, 그룹 내 시너지 덕에 '턴어라운드' 기대감

- '수성 아이유쉘' CR리츠, 대주단 '엑시트' vs 시공사 '대손'

이재용 기자의 다른 기사 보기

-

- [Sanction Radar]GA 해킹 정황…고객 개인정보 유출에 '촉각'

- [보험사 기본자본 점검]한화손보, '자본의 질' 유지 방안은

- [보험사 기본자본 점검]흥국생명, 경과조치 뺀 실질 손실흡수력 제고 숙제

- [보험사 기본자본 점검]메리츠화재, 계리·경제가정 변경에도 손실흡수력 유지

- KB라이프, 비우호적 환경 딛고 실적 반등 전환

- [Sanction Radar]분조위, 기업은행 디스커버리펀드 배상율 80% 결정

- [Sanction Radar]공정위, 은행 LTV 담합 제재 착수…조단위 과징금 전망도

- [보험사 기본자본 점검]동양생명, 대내외 '충격 민감도' 완화 숙제

- [Policy Radar]금감원, 보험 판매채널 관리·감독 수위 높인다

- [보험사 기본자본 점검]NH농협생명, 경과조치·보완자본 뺀 손실흡수력은