[Korean Paper]연이은 '입법' 이벤트…수출입은행 발행전략 '고심'법정자본금 확대·공급망 안정화 기금 조성…'전략적' 외화채 발행 관건

권순철 기자공개 2024-03-08 14:18:15

이 기사는 2024년 03월 07일 09시13분 thebell에 표출된 기사입니다

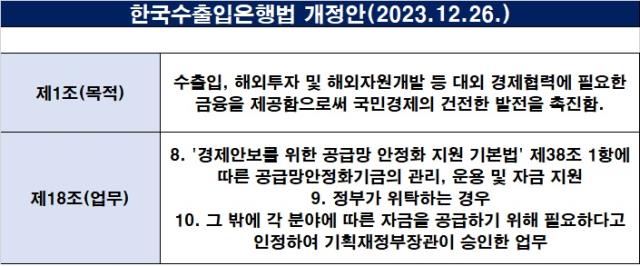

한국수출입은행이 올해 들어 연이은 입법 이슈를 맞이하며 외화채 발행 전략을 고심하게 될 것으로 관측된다. 법정자본금의 확대로 발행 여력이 늘어난다면, SSA(Socerign, Supranational and Agency) 발행의 구체적인 방식에 대한 고민이 깊어질 것으로 보인다.공급망 안정화 기금의 재원 마련을 위한 국가보증동의안도 국회의 최종 문턱을 넘으며 전략적으로 발행 시점을 결정해야 하는 상황이다. 공급망 기본법에 따라 수은은 정부가 지급 보증을 선 외화채 등을 발행하여 재원을 확보해야 한다.

외화채 조달 빈도가 늘어날 것으로 전망되는 가운데, 정부의 보증으로 외화채를 찍는 시점과 자체 자금 조달을 위해 발행하는 시기를 조율하는 것이 중요해졌다. 명확한 포지셔닝에 나서지 못한다면 지속적인 투심을 확보하기는 쉽지 않을 것이라는 분석이 나온다.

◇수은법 개정안 통과 '호재'...SSA 발행 고민 깊어진다

7일 투자은행(IB) 업계에 따르면 한국수출입은행의 법정자본금을 기존 15조원에서 25조원으로 증액하는 한국수출입은행법 개정안이 지난 29일 국회 본회의를 통과했다. 대규모 해외 수주 프로젝트에 따른 자금 수요가 늘어나고, 중소 및 중견기업에 대한 금융 지원을 요구하는 목소리가 커지면서 여야 합의 끝에 10년만에 수은의 법정자본금이 확대됐다.

수은법 개정안이 통과함에 따라 SSA 발행 여부에 대한 수은의 고민도 더욱 깊어져 갈 것으로 보인다. 수은은 이미 SSA 발행의 조건을 갖추었다는 것이 IB업계의 공통된 평가다. 대규모 자금을 얼마나 자주 조달하는가에 따라 SSA 투자 유치가 가능한데, 수은은 지난해 90억달러를 확보하며 한국물(Korean Paper) 최대 이슈어로 등극했다.

이러한 상황에서 자본금이 확대된 만큼 외화채 발행 여력도 늘어났을 것으로 예상된다. 수은법 규정상 수은은 자본금과 납입금의 30배까지 채권을 발행할 수 있다. 한국신용평가에 따르면 수은의 채권 조달 중 약 70%가 외화채권으로 구성되어 있다.

최근 해외 수출시장에서 수은을 통한 금융 지원 역할이 커지는 상황도 SSA 발행의 청신호로 해석된다. 그동안 방산업계에서는 폴란드 무기 수출을 위한 지원 확대를 요구해왔다. 이밖에도 반도체, 배터리, 원자력 등 해외 수주 프로젝트가 대형화되는 추세도 수은의 외화채 발행 확대를 자극하는 요인 중 하나다.

다만 SSA 발행을 위한 조건을 충족한 것 외에 구체적인 발행 방식을 두고 고민이 남아있는 상황이다. IB 업계 관계자는 "수은의 SSA 발행 가능성을 높게 보고 있다"고 하면서도 "수은 내부에서는 SSA 발행의 방향성을 어떻게 가져가야 할지에 대한 고민을 계속 하고 있을 것이다"라고 말했다.

◇공급망 안정화 기금 마련...'전략적' 발행 시점 고민

공급망 안정화 기금을 마련하기 위한 수은의 외화채 발행이 시작되면 발행 시점에 대한 수싸움도 하게 될 것으로 보인다. 공급망 안정화 기금은 지난해 12월 '경제안보를 위한 공급망 안정화 지원 기본법' 통과에 따른 후속 조치로, 정부가 보증하는 채권을 발행하여 마련된다.

올해 정부가 지급 보증하는 채권의 규모는 총 5조원으로 하반기부터 수은을 통해 지원될 예정이다. 채권 발행으로 마련된 자금은 수입선 다변화, 대체기술 개발, 리쇼어링 기업 지원 등 공급망 안정화에 나서는 기업에 사용된다. 이중에는 원화채뿐만 아니라 외화채도 포함되어 있다.

정부 보증 외화채까지 찍어야 하는 수은으로서는 전략적으로 발행 시기를 결정해야 하는 상황이다. 자체 자금 소요를 충당하기 위해 외화채를 찍는 경우도 있어서다. 투자자 입장에서는 정부 보증을 받는 채권에 선호도가 기울 수 밖에 없다. 그렇기에 지속적인 투심을 확보하기 위해서는 두 경우를 적절하게 포지셔닝하는 것이 필요하다는 분석이 나온다.

IB 업계 관계자는 "투자자들은 수은이 정부의 보증을 받고 외화채를 찍는 것과 자체 자금 소요가 있어서 외화채를 발행하는 경우를 다르게 본다"고 하면서 "이러한 차이를 인지하고 어떻게 조달할지 전략적으로 생각할 필요가 있다"고 짚었다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [NPL 자금조달 리포트]대신F&I, 공격적 투자에 단기조달 확대…NPL 매입 '적기 대응'

- [교보생명 SBI저축 인수]1위 저축은행 PBR 0.95배, 상상인그룹은 '난색'

- [Policy Radar]금융당국, SKT 사태 '비상대응본부' 구성

- [은행경영분석]농협금융, 예대업 약화…낮아진 비은행 기여도 '설상가상'

- [여전사경영분석]우리금융캐피탈, 대손비용 부담 확대로 실적 개선 제동

- [금융 人사이드]캠코 사장 단독후보에 정정훈 전 세제실장…'자본확충' 첫 시험대

- [은행경영분석]제주은행, 90% 넘는 지역 의존도…가파른 연체율 상승세

- [은행경영분석]BNK금융, 건전성 지표 저하 '밸류업 복병' 부상

- [금융사 KPI 점검/하나은행]본사 정책 평가 강화, '건전성·손님만족' 항목 힘줬다

- [Policy Radar]보험업법 규제 기준 킥스비율 130%로 낮아진다

권순철 기자의 다른 기사 보기

-

- '신용등급 상향' 기로 BNK증권, 충당금 정리 '시동'

- [한화에너지 IPO]잘 키운 손자회사, 밸류 견인차로 '부상'

- 산업은행 손잡은 한국증권, 조단위 블록딜 '마수걸이'

- [이지스 IPO]디지털 트윈 선두주자 추월…차별화 콘셉트 '눈길'

- [DN솔루션즈 IPO]'관세 유예' 훈풍 겹친 수요예측 현장

- [서북 IPO]포토이즘 아이템 '반짝 유행 vs 확장성 두각'

- [한화에너지 IPO]주관사 실사 관문 "부채 소재 파악하라"

- [Rating Watch]등급전망 '안정적' 하나증권, 대체투자 익스포저 '예의주시'

- [한화에너지 IPO]한화에어로 증자 제동…상장 스케줄 안갯속

- [Deal Story]'AAA급' 평가 현대백화점, 최저금리 조달 '목전'