[밸류업 프로그램 리뷰]신한지주 주주 정책, '예측 가능성' 방점[금융지주]분기·결산배당 균등화, 2023년 본격 추진…주주환원율 36% 기록

김소라 기자공개 2024-03-20 08:12:46

[편집자주]

금융당국은 2024년 1월 상장사 주주가치 제고 독려 및 정책적 지원을 위한 '기업 밸류업 프로그램' 도입을 발표했다. 미국, 일본 등 글로벌 증시 대비 유독 낮은 한국 주식 시장의 밸류에이션을 개선하겠다는 목적이다. 이와 맞물려 많은 상장사들은 대규모 주주 환원책을 내놓는 등 정부 정책에 부응하고 있다. 이같은 움직임을 보이는 종목들의 주가도 눈에 띄게 상승했다. 더벨은 주요 상장사들의 밸류업프로그램에 대해 리뷰해보고 단발성 이벤트에 그칠지, 지속적인 밸류업이 가능할지 점검해 본다. 이 과정에서 코리아디스카운트의 원인이 되는 거버넌스에 미칠 영향과 개선방안을 살펴본다.

이 기사는 2024년 03월 11일 14시59분 THE CFO에 표출된 기사입니다

신한지주가 주주 환원 규모를 큰 폭으로 확대했다. 직전년도 대비 순익이 줄어든 가운데 전체 주주 환원 집행 금액은 늘리며 환원율이 상승하는 결과로 이어졌다. 구체적으로 자사주 소각 빈도를 늘리고 전체 규모를 증액시켜 환원율을 끌어올렸다.특히 주주 정책의 예측 가능성을 높인 점이 최근 가장 큰 변화로 꼽힌다. 환원 시나리오를 선제적으로 제시해 투자자 의사결정 과정의 편의성과 효율성을 제고했다. 분기 배당 시스템 변화가 대표적이다. 자본시장의 한 축인 예측의 영역과 관련해 주주의 판단을 최대한 돕기 위해 이같은 결정을 내렸다는 설명이다.

신한지주 관계자는 11일 "2022년 초 분기 배당 도입을 공식 발표했고 당해 2분기부터 본격적으로 분기별 배당을 실시해 왔다"며 "이는 연초에 주주 대상 배당 예측을 가능케 하고 동시에 회사가 안정적으로 수익을 확보하겠다는 것을 시장에 드러낸다는 점에서 유의미한 변화다"라고 설명했다.

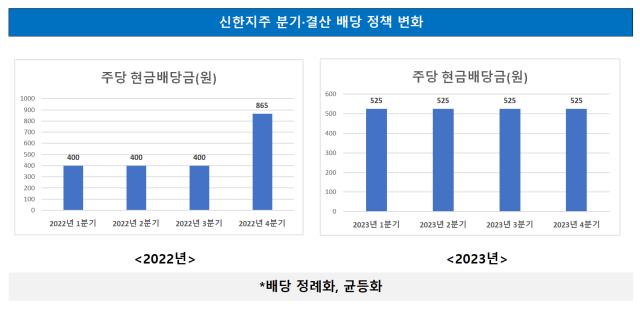

신한지주는 2022년부터 주주 정책에 변화를 줬다. 크게 분기 배당을 도입해 매분기 규칙적으로 주주 환원 정책이 집행될 수 있도록 했다. 이전까지 분기 배당은 불규칙적으로 집행돼 왔다. 이듬해인 2023년엔 여기서 한 발짝 더 나아갔다. 분기·결산 배당을 일괄 균등화해 주주 예측 가능성을 추가로 높였다. 결산 배당액에 대한 예측이 불가능했던 직전년도 대비 눈에 띄는 변화다.

신한지주 관계자는 "연초에 당해 주당 배당금을 미리 발표하는 것은 여러 예측 불가능한 대외 경제적 이슈들을 모두 감안한 결정으로 사실상 회사 입장에선 굉장한 리스크"라며 "그럼에도 균등한 금액의 배당을 지급하겠다는 사인을 시장에 제공했다는 점은 내부적으로 주주 환원 정책과 관련한 가시적인 변화를 시도하고 있다는 것을 반증한다"고 말했다.

실제 주주 환원율도 상승세다. 지난해 신한지주 주주 환원율은 36%를 기록했다. 전년대비 6%포인트 올랐다. 자사주 정책을 적극적으로 펼친 점이 주효하게 작용했다. 이는 마찬가지로 2022년부터 본격적으로 감지된 변화다. 당해 3000억원의 자사주를 매입해 소각한 신한지주는 이듬해인 2023년 자사주 소각 규모를 4860억원까지 더 늘렸다. 2021년만 해도 별도 자사주 정책은 없었다.

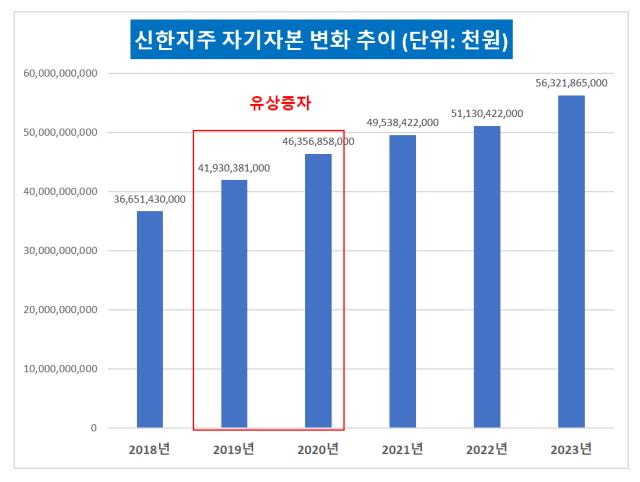

자사주 정책 탄력 배경으론 자본 확충이 꼽힌다. 신한지주는 앞서 2019~2020년 2차례 유상증자를 진행해 총 1조9082억원을 수혈했다. 이렇게 미리 자본을 확충해 둔 덕분에 주주 정책을 확대할 여력이 생겼다는 설명이다. 증자로 총 발행 주식수가 늘어난 까닭에 소각에 대한 명분도 생겼다. 현재 신한지주 발행 주식수(5억1275만주)는 여타 국내 금융 지주 대비 많은 편이다. 일례로 KB금융과 하나금융지주의 총 발행 주식수는 각각 4억351만주, 2억9235만주다.

신한지주 관계자는 "2020~2021년까지만 해도 배당 등 주주 환원 정책과 관련해 금융 당국의 명확한 권고가 있었고 이에 따라 환원 규모도 적정 수준을 유지해 왔다"며 "하지만 이듬해 새로운 정부가 들어서고 코로나19 팬데믹 충격도 조금씩 완화됨에 따라 주주 정책 기조 전환을 결정했고 자본에 대한 스트레스 테스트 등을 거쳐 현재 수준을 맞추게 됐다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [김화진칼럼]영국 RBS

- '환경 변화 고려' CJ제일제당, 그린바이오사업 계속 키운다

- [DN솔루션즈 IPO]고심끝 상장 철회…비우호적 시장 환경에 '결단'

- [i-point]신테카바이오, ‘2025 글로벌 IP 스타기업’ 선정

- [i-point]채비, 서울시 전기버스 충전 인프라 확대 사업자 선정

- [영상/Red & Blue]현대엘리베이터 '주주환원, 리포트, 실적' 삼박자

- 기지개 켜는 인성정보의 '헬스케어'

- [i-point]인텔리안테크, 정부 저궤도 위성통신망 구축 '핵심'

- [NHN 리빌딩]'아픈 손가락' 콘텐츠, 더디지만 잠재력 확신

- [영상]‘메타가 탐낸’ 퓨리오사AI의 백준호 대표에게 들었다…회사의 향후 계획은