[Korean Paper]태양광 자금 니즈 한화큐셀, KP시장 재등판 타진지난해 7월 데뷔전 후 1년만에 복귀 유력…적자 전망에 선제적 자금 마련

이정완 기자공개 2024-04-08 07:36:10

이 기사는 2024년 04월 03일 15:15 THE CFO에 표출된 기사입니다.

지난해 글로벌본드 데뷔전을 치른 한화큐셀이 1년 만에 대규모 외화 조달을 고민하고 있다. 작년에는 미국 시장을 중심으로 겨냥했는데 올해는 스위스프랑 확보를 노린다.조달 조력자로는 한국수출입은행이 나선다. 지난해에도 수출입은행이 보증을 제공한 덕에 한화큐셀은 대한민국 정부와 동일한 글로벌 신용등급인 ‘AA’급으로 평가 받았다. 수출입은행은 한화에너지, 한화큐셀 등 한화그룹 계열사와 함께 한국물 발행을 지속하고 있다.

◇한화그룹, 수은 '보증채' 활용 이어간다

3일 투자은행(IB)업계에 따르면 한화큐셀은 수출입은행 보증을 받아 스위스프랑채권을 발행하는 방안을 논의 중이다.

스위스 채권시장은 우리 발행사 입장에서 다소 생소한 지역이다. 지난 한 해 동안 전체 공모 한국물 중 스위스프랑 발행 비중은 3%에 그쳤다. 발행사도 수출입은행, 한국수자원공사, 한국철도공사, 한국주택금융공사 같은 특수은행과 공공기관이 많았다. 만약 발행이 마무리된다면 수출입은행이 처음으로 스위스 채권시장에서 민간기업 보증에 나서는 셈이다. 스위스프랑을 조달해 달러화로 스와프(Swap)하는 방식이 점쳐진다.

조달 주체는 지난해처럼 한화큐셀 미국법인(Hanwha Q CELLS Americas Holdings Corporation)이 될 가능성이 크다. 한화큐셀은 작년 7월 글로벌본드 시장을 찾아 5년 단일물로 4억달러 조달에 성공했다. 당초 동일 만기 미국 국채(T)에 140bp를 더한 수준으로 시장을 찾았는데 수요예측 끝에 T+105bp로 금리가 정해져 조달 결과도 만족스러웠다.

한화큐셀은 이번에도 수출입은행을 찾았다. 자체 신용등급으로는 외국인 투자자의 선택을 받기 어렵기 때문이다. 수출입은행은 글로벌 신용평가사로부터 'AA'급 등급을 가지고 있다. 무디스는 'Aa2', S&P는 'AA'로 평가하고 있다.

보증채로 이어진 수출입은행과 한화그룹 계열사 간 관계도 끈끈하다. 수출입은행은 2022년 6월 한화에너지 미국법인이 글로벌본드를 발행할 때도 보증을 섰다. 지난해와 올해 연이어 한화큐셀 보증채 발행으로 이어지고 있다.

수출입은행도 한화큐셀 보증채 흥행을 위해 철저히 준비할 예정이다. 수출입은행 지원을 받아 발행한 민간기업이 금리를 최대한 낮춘다면 다른 기업도 외화 조달을 적극 고려할 수 있기 때문이다. 지난해 한화큐셀 외에 대한항공도 수출입은행 보증을 받아 한국물을 발행했다. 보증채 발행이 늘어나면 보증 수수료 수익 증가도 기대할 수 있다.

◇한화솔루션, '전방위' 외화 조달

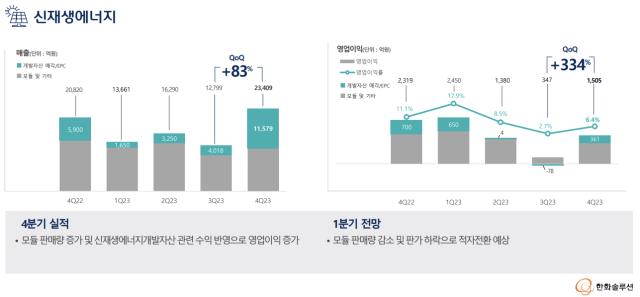

한화큐셀이 지난해에 이어 1년 만에 외화 확보를 고심하는 건 부진한 태양광 시장 전망과 관련이 깊은 것으로 보인다. 한화큐셀은 미국 인플레이션 감축법(IRA) 수혜를 위해 현지 투자에 한창이다. 북미 최초 태양광 통합 생산단지인 솔라허브를 통해 미국 내 태양광 모듈 생산 역량을 8.4GW까지 확대할 계획이다.

2020년 한화케미칼과 한화큐셀이 합쳐져 출범한 한화솔루션 전반적으로 최근 외화 조달을 위한 준비 작업이 활발하다. 한화솔루션은 일본 채권시장에서 사무라이본드 발행을 위한 준비에 나서고 있다. 과거 한화케미칼 시절에도 일본에서 조달한 경험이 있다. 외화 확보를 위해 전방위적으로 움직이는 모습이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [Musical Story]기업은행, <디어 에반 핸슨> 투자 나선 배경은

- [One Source Multi Use]다크호스 <선재 업고 튀어>의 '생명 연장'

- [One Source Multi Use]넥슨 사로잡은 <템빨>, 웹툰 넘어 게임으로

- 하이브-민희진 분쟁 장기전으로, 법정공방 쟁점은

- 미술시장 호황기의 시작점

- 라인게임즈, 슈퍼어썸 투자 '협업→혈맹'

- [도전 직면한 하이브 멀티레이블]빅히트뮤직, BTS 업고 하이브 캐시카우로

- [기업 & 아트]저변 넓힌 국내 클래식 음악...한화의 '힘'

- [게임사 캐시카우 포커스]컴투스 <서머너즈 워>, 다가올 10년 준비한다

- [클래식 뉴 웨이브]'클래식 아이돌' 조성진·임윤찬 신드롬

이정완 기자의 다른 기사 보기

-

- [CFO 워치]수익성 감소 알리기 '총대 멘' 이희동 신한투자증권 상무

- [Rating Watch]SK하이닉스 글로벌 신용도 상향, 엔비디아에 달렸다?

- [Korean Paper]'역대급' 발행에도…"투자자 피로도 없다"

- [Korean Paper]1년만에 돌아온 해진공, '정기 이슈어' 자리매김

- [IB 수수료 점검]한국증권, 샤페론 유증 모집주선만으로 '억대 수익'

- [thebell note]'월클' LG전자, 너 자신을 알라

- [IPO 기업 데드라인 점검]SSG닷컴, 풋옵션 숙제 풀었지만 '여전히 갈길 멀다'

- 관광업 반등 베팅?…제주 드림타워 투자자 '추가' 확보

- [Korean Paper]'데뷔전' 마친 현대카드, '정기 이슈어' 자리매김할까

- [Company & IB]글로벌 신용평가 받은 롯데렌탈…'동향' 살피는 IB