[저축은행경영분석]상상인 계열, BIS비율 권고 '밑돌아'…추가 유증 나서나금감원 권고 10~11% 못 미쳐…순손실 합계 840억, 매각 차질 불가피

김서영 기자공개 2024-09-03 11:06:35

이 기사는 2024년 09월 02일 16시05분 thebell에 표출된 기사입니다

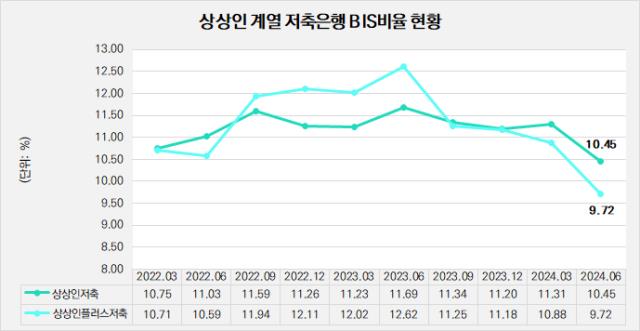

상상인그룹 계열 저축은행이 올 상반기 금융감독원(금감원)의 BIS 자본비율 권고 수준을 밑돌아 경고등이 켜졌다. 금감원은 법정 기준(8%)보다 높은 10~11%의 BIS비율을 권고하고 있다. 상상인 계열 저축은행을 비롯해 권고 수준 아래로 떨어진 저축은행은 두 군데 더 있다.상상인그룹은 올 하반기 당국 가이드라인에 맞춰 두 저축은행의 BIS비율을 높이는 데 주력하겠다고 밝혔다. 올 초 430억원의 유상증자를 진행한 바 있는데 추가적인 유증에 나설지 주목된다. 재무 건전성을 강화하기 위한 다각적인 자구노력 방안 마련을 위한 고민에 빠졌다.

◇올 초 430억 유증에도…BIS비율 11% '아래로'

2일 상상인그룹 계열 저축은행인 상상인저축은행과 상상인플러스저축은행은 올 상반기 경영 공시를 발표했다. 실적 공시와 함께 이들의 BIS비율이 금감원 권고치에 미치지 못해 △자본확충 방안 △유증 계획 △재무구조 관리 방안 등을 담은 자본조달계획을 요구받았다는 얘기가 업계에 돌았다.

이에 대해 상상인그룹 관계자는 "금감원으로부터 자본조달 계획 관련해 공식적으로 받은 내용은 없다"고 일축했다.

올 상반기 말 기준 상상인저축은행의 BIS비율은 10.45%로 나타났다. 전 분기 11.31%로 금감원 권고치 10~11%를 소폭 웃돌았지만, 3개월 만에 0.86%p 하락했다. 상상인저축은행의 BIS비율인 11% 아래로 떨어진 건 2022년 3월 이후 2년 3개월 만이다.

상상인플러스저축은행의 상황이 더 안 좋다. 올해 상반기 말 기준 BIS비율은 9.72%로 금감원 권고치를 크게 밑돌았다. 전 분기(10.88%)에도 권고치를 준수하지 못했는데, 3개월 사이 1.16%p 하락하며 낙폭도 컸다. 상상인플러스저축은행은 2022년 6월 BIS비율이 10.59%까지 떨어졌으나 1년 만인 지난해 6월 12.62%까지 끌어올리며 회복세를 보인 바 있다.

이들 저축은행은 이미 올해 초 유상증자를 단행한 바 있다. 상상인저축은행은 300억원, 상상인플러스저축은행은 130억원 규모의 유증을 통해 신주를 발행했다. 두 저축은행 모두 주주배정 방식의 유증이었고 재무 건전성 강화를 위한 기타자금 목적이라고 밝혔다.

◇누적 순손실 합계 840억…매각 작업 난항 '불가피'

상상인 계열 저축은행에 대한 유증이 다시 한 번 이뤄질지 주목된다. 상상인그룹 관계자는 "손실 흡수력 및 자산 건전성 제고를 위해 올 3월 430억의 유상증자를 진행한 바 있다"며 "앞으로도 당국 가이드라인에 맞춰 BIS 자기자본비율을 높이는 등 재무 건전성을 강화하기 위한 다각적인 자구노력을 지속 추진할 계획"이라고 말했다.

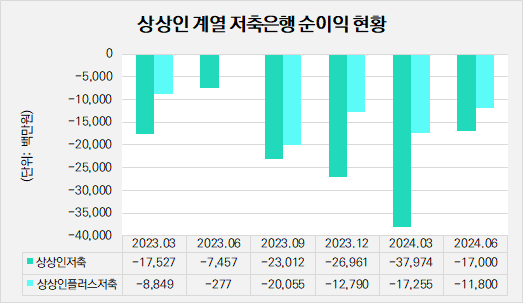

다만 순손실 계속되는 상황에서 추가적인 자본 확충이 가능할지 우려하는 시각도 나온다. 올 2분기 순손실은 상상인저축은행 170억원, 상상인플러스저축은행 118억원으로 나타났다. 상반기 말 누적 기준으론 각각 550억원, 290억원의 순손실을 기록한 셈이다.

수익성 지표도 모두 마이너스를 기록했다. 상상인저축은행의 경우 총자산이익률(ROA)이 -3.58%, 자기자본이익률이 -45.8%로 나타났다. 상상인플러스저축은행의 상황도 이와 다르지 않다. ROA는 -4.17%, ROE는 41.34%를 기록했다.

문제는 고정이하여신(NPL) 비율도 눈에 띄게 높다는 점이다. 특히 상상인저축은행의 올 상반기 말 기준 NPL비율은 20.43%를 기록하며 작년 동기(10.67%)와 비교해 9.76%p 급등했다. 같은 기간 상상인플러스저축은행의 BIS비율은 14.03%로 1년 새 3.35%p 상승했다.

지속되는 순손실 상황에 자본 건전성 악화까지 겹치며 매각 작업에 이상이 없는지도 관심이다. 최대주주 ㈜상상인은 이들 저축은행에 대해 매각을 추진 중이다. 지금의 재무 상황을 고려하면 원매자 찾기에 난항을 겪을 것으로 점쳐진다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- KGC인삼공사, 혈당 케어 브랜드 ‘GLPro’ 확장

- [i-point]원영식 오션인더블유 회장, 산불 피해 장애인·주민 후원

- [thebell note]WM의 IB화

- [연기금투자풀 지각변동]ETF 포트폴리오 추가…삼성·미래에셋운용의 '고민'

- [Product Tracker]IMM로즈골드5호 GP커밋, 유동화 펀드 구조는

- 전진건설로봇 기초자산 EB…운용사 우려에도 700억 매듭

- 엘엑스운용 'NPL펀드' 론칭…패밀리오피스 자금 확보

- [스튜어드십코드 모니터]마이다스에셋운용, 적극적 행사기조 '현재진행형'

- ACE 미국500타겟커버드콜, 월배당 매력 '눈길'

- [연기금투자풀 지각변동]하위운용사도 눈치싸움…"증권사 무방 vs 기존 선호"

김서영 기자의 다른 기사 보기

-

- [현대건설 SMR 리포트]'시공부터 전력 판매까지' 차세대 원전 청사진은

- [건설리포트]한신공영, 포항 펜타시티 준공에 재무 개선 '톡톡'

- [현대건설 SMR 리포트]대형원전 자신감, 소형화 경쟁 우위 점할까

- [건설리포트]'흑자전환' 동부건설, 수익형 수주 전략 통했다

- [지배구조 분석]우미건설, 자회사 합병해 '선택과 집중'

- [건설리포트]'회생졸업 9년차' 동아건설산업, 3년 연속 외형 성장

- [Company Watch]금강공업, '100억대' 모듈러 생활관 수주 낭보

- [Company Watch]자이에스앤디, 시행사 '러브콜' 수주잔고 3조 육박

- [건설리포트]HL디앤아이한라, '역기저효과' 속 자체사업 성과 기대

- [CFO 워치]김정훈 한신공영 전무, 신용등급 전망 개선 '첫 성과'