교보생명 변액보험, 국내주식혼합·주식형 '업계평균'에 만족 [보험사별 실적]높은 인덱스펀드 의존도…국내채권형 '선전'

최필우 기자공개 2019-01-11 11:00:11

이 기사는 2019년 01월 10일 14:13 thebell 에 표출된 기사입니다.

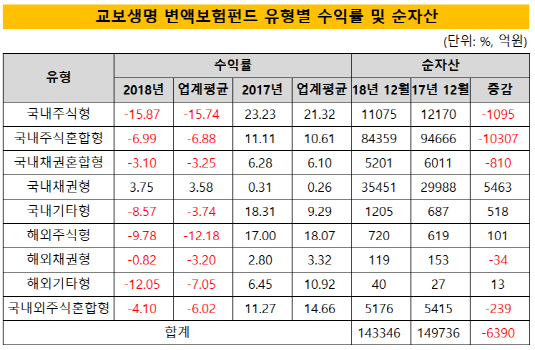

교보생명은 지난해 국내주식혼합형과 국내주식형에서 업계 평균에 근접한 수익률을 기록했다. 두 유형은 지수 추종 인덱스펀드 비중이 높아 증시 급락 영향을 고스란히 받으면서 마이너스(-) 수익률에 그쳤다. 국내채권형은 유형 평균을 웃돌며 선전했다.◇국내주식혼합·국내주식형, 패시브 비중 높아 평균치 추종

theWM에 따르면 지난 2018년(2019년 1월 2일 기준) 교보생명 변액보험 펀드 순자산은 14조3346억원으로 집계됐다. 이는 2017년 말에 비해 6390억원(4.3%) 감소한 금액이다. 시장 점유율은 14.5%로 삼성생명과 한화생명에 이어 세번째로 높았다.

|

교보생명의 국내주식혼합형 순자산은 1조1075억원으로 전체 변액펀드에서 차지하는 비중이 가장 크다. 국내주식혼합형은 수익률 -6.99%를 기록해 평균을 소폭 밑돌았다. 전년도 11.11%를 기록했던 것을 감안하면 아쉬움이 남는 성적표다.

교보생명은 패시브 전략을 사용하는 변액펀드 비중이 높은 편이다. 코리아인덱스혼합형(2조9619억원), 파워인덱스혼합형(5685억원), 인덱스혼합형(4617억원) 등 패시브 전략이 가미된 국내주식혼합형 변액펀드의 비중은 69.1%에 달한다. 이에 증시 급락 장세에 대응하는 데 어려움이 있었던 것으로 풀이된다.

국내주식형 역시 -15.87%로 평균에 미치지 못했다. 국내주식형에서도 인덱스주식형(4923억원), 파워인덱스형(899억원), 프라임인덱스형(626억원) 등의 펀드가 패시브 전략을 사용하고 있다. 이 변액펀드들의 순자산은 6448억원으로 국내주식형 내에서 58.2%를 차지하고 있다.

교보생명은 변액보험 출시 초장기 인덱스 펀드 외형을 키우는 데 초점을 맞췄다. 변액보험 판매 과정에서 불완전판매 소지를 줄이기 위해 단순한 패시브 전략을 전면에 내세웠다는 설명이다. 최근 들어 가치주 또는 성장주에 투자하는 변액펀드 비중을 늘리려 하고 있다.

국내주식형의 나머지 변액펀드를 보면 주식성장형의 수익률이 상대적으로 나았다. 이 변액펀드는 수익률 -10.59%를 기록했다. 이는 국내주식형 평균인 -15.74%에 비해 5.15%포인트 높은 수익률이다. 약세장이 지속된 가운데 증시 변화에 상대적으로 덜 민감한 종목 비중을 늘리며 대응했다는 설명이다.

교보생명 관계자는 "인덱스 펀드 비중이 높다보니 증시가 조정을 받은 만큼 수익률이 하락했다"며 "국내주식형의 주식성장형 위탁운용사 중에서는 신한BNP파리바자산운용의 수익률이 가장 좋았다"고 말했다.

◇국내채권형, 수익률 선방·자금 유입 '일거양득'

교보생명은 국내채권형에서 비교적 선전했다. 국내채권형 수익률은 3.75%로 평균을 웃돌았다. 교보생명은 국내채권형에서 3년 연속 평균 수익률을 웃도는 등 꾸준한 면모를 보이고 있다.

유형수익률을 끌어 올리는 데 가장 크게 기여한 변액펀드는 '채권형'(2006년 1월 24일 설정)이다. 이 변액펀드는 교보악사자산운용을 비롯한 7개 운용사가 위탁 운용을 맡고 있다.

금리 흐름을 정확히 예측하고 듀레이션을 조절한 게 선전으로 이어졌다는 평이다. 상반기 금리 인상에 대비하기 위해 편입 채권 듀레이션을 전반적으로 줄인 게 주효했다. 하반기에는 금리 인상 속도가 둔화될 것으로 보고 듀레이션을 점진적으로 늘렸고, 금리가 높은 회사채를 선별해 추가했다.

안정적인 수익률은 순자산 규모 확대로 이어졌다. 국내채권형 순자산 규모는 3조 5451억원으로 5463억원(18.2%) 증가했다. 전체 순자산 감소를 막지는 못했지만 감소폭을 줄이는 데 기여했다.

국내채권형을 제외한 나머지 유형에서는 모두 마이너스 수익률을 기록했다. 국내채권혼합형(-3.1%), 국내외주식혼합형(-4.1%), 해외주식형(-9.78%), 해외채권형(-0.82%)은 유형 평균을 웃돌았다. 해외기타형(-12.05%), 국내기타형(-8.57%)은 평균 이하였다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인베스트

-

- 캡티브 잡자…퇴직연금 사업자-계열사간 인력 교류

- [스튜어드십코드 모니터]한화운용, '이사 선임·자사주 취득' 주주제안 일부 반대

- [VC 경영분석]'펀딩부터 차곡차곡' 리인베스트, BEP 달성 '가시권'

- [thebell interview]"그레이드헬스체인, 인슈어테크 넘어 데이터 회사로"

- MYSC, 전북임팩트펀드 '머쉬앤'에 마수걸이 투자

- [VC 팔로우온 투자파일]'파우치 필름 전문' 릴엠, 시리즈A 100억 투자 유치

- '친환경 축산업' 센티넬이노베이션, 30억 펀딩 돌입

- [VC 펀드분석], K-콘텐츠 스케일업 펀드 투자 '순항'

- [VC 경영분석]한투파 턴어라운드, 몰로코 성과보수 255억 잭팟 '덕'

- [LP Radar]혁신성장펀드, VC 참여 저조할 듯…PE 위주 전망

최필우 기자의 다른 기사 보기

-

- [금융지주 해외은행 실적 점검]숨고른 하나은행 인니법인, '디지털' 내세워 재도약 채비

- '황병우 체제' DGB금융, 사외이사 제도 개선 이어간다

- DGB금융, C레벨 임원 '외부 영입' 기조 이어간다

- [금융지주 해외은행 실적 점검]신한 SBJ은행, 글로벌조직 내 날로 커지는 존재감

- [금융지주 해외은행 실적 점검]신한은행 인도본부, 현지 공략법 새로 쓴다

- JB금융, 자사주 소각 딜레마 '대주주 지분율 한도'

- [우리은행 글로벌그룹 대수술]인도·방글라 지역본부 '성장 불씨' 살리기 한창

- [우리은행 글로벌그룹 대수술]우리아메리카은행, 글로벌그룹 침체 속 '맏형 노릇' 톡톡

- 대구은행, '계좌 임의개설' 제재 수위 가닥…불확실성 제거

- [금융지주 해외은행 실적 점검]신한카자흐스탄은행, 고집스런 '기회의 땅' 도전 결실