[IPO 모니터]티에프이, 수요예측 흥행...공모가 상단 유력참여 기관 절반 이상 공모가 상단인 1만500원 제시

안준호 기자공개 2022-11-08 07:25:11

이 기사는 2022년 11월 07일 11:01 thebell 에 표출된 기사입니다.

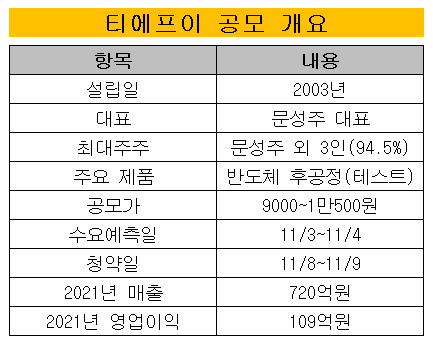

반도체 테스트 부품 생산 기업 티에프이가 코스닥 상장을 위한 수요예측에서 흥행에 성공했다. 네 자릿수 경쟁률을 달성하며 공모가는 밴드 최상단에 결정될 것으로 보인다. 공모주 일정이 빽빽한 11월 둘째 주 청약에서도 흥행 사례를 이어갈 수 있을지 주목된다.7일 투자은행(IB) 업계에 따르면 티에프이는 지난 3~4일 진행한 기관 투자자 대상 수요예측에서 1000대 1 이상의 경쟁률을 기록했다. 최종 공모가는 이날 오후 공시될 예정이지만 높은 경쟁률을 기록한 만큼 밴드(9000~1만500원) 최상단으로 확정될 가능성이 유력하다.

수요예측에서도 절반 이상의 기관들이 상단 수준에서 가격을 제시한 것으로 알려졌다. 앞서 네 자릿수 경쟁률을 달성했던 뉴로메카와 티쓰리엔터테인먼트 역시 밴드 상단에서 공모가를 결정했다.

반도체 시장을 전방산업으로 둔 소부장(소재·부품·장비) 기업이라는 점이 높은 평가를 받은 것으로 풀이된다. 티에프이는 패키징 이후 이뤄지는 파이널 테스트 공정에 사용되는 부품을 전문적으로 생산하고 있다. 핵심 장치인 테스트 핸들러 부품인 COK(Change Over Kit)는 물론 소켓, 보드까지 모두 공급 가능한 유일한 국내 회사로 꼽힌다.

지난해 매출 720억원, 영업이익 109억원을 거뒀다. 현재 주된 고객사는 삼성전자 등 국내 종합반도체(IDM) 기업이다. 고객사 다변화를 시도하고 있어 상장 이후에는 판매처가 늘어날 가능성이 높다. 회사는 2019년 인수한 JMT를 중심으로 일본 시장을 공략하는 한편 해외 주요 반도체 기업들로 판로를 확대하기 위해 노력하고 있는 것으로 알려졌다.

공모 구조와 기업가치 역시 투심 확보에 유리했다. 구주매출이 일부 존재하지만 상장 직후 유통 물량은 20% 초반에 불과하다. 피어그룹인 디아이, 아이에스시(ISC), 리노공업 3사는 반도체 시장 투심 악화로 주가가 연초 대비 하락해 '몸값'도 예상보다 낮아졌다. IB업계 관계자는 "기업가치는 상장 추진 예상보다 하락했지만, 바꿔 말하면 밸류에이션 저점에서 증시에 입성해 향후 상승 폭이 크다고 볼 수 있다"고 평가했다.

공모주 시장에서 수요예측 경쟁률은 청약 흥행 여부를 점치는 가늠자로 여겨진다. 일반 청약에 참여하는 개인 투자자들 역시 기관 투심을 상당 부분 참고하기 때문이다. 다만 티에프이 청약 흥행에는 아직 변수가 있다는 평가다. 3분기 실적 반영 이전 상장을 마무리하려는 기업이 많다 보니 11월 공모주 시장 일정도 빽빽하게 채워졌다.

티에프이와 일정이 완전히 겹치는 기업은 에듀테크 기업 유비온뿐이다. 다만 앞뒤로 청약을 진행하는 곳이 5개 사에 달한다. 하루 앞서 티쓰리엔터테인먼트 청약이 있고, 이후에는 제이오와 엔젯(9~10일), 밀리의서재(10~11일)가 투자자를 모집할 예정이다. 청약 증거금 환불이 2~3일 이후 이뤄진다는 점을 고려하면 투심이 나뉠 가능성이 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 딜

-

- [Company & IB]키움증권, 'AAA' KT&G 사로잡은 비결은

- [아시아나 화물사업부 M&A]LOC 낸 에어인천·이스타, LOI 낸 에어프레미아

- M캐피탈, 투자금융자산 담보 3000억 대출 추진

- 부방 '테크로스환경서비스' 매각 시동, 주관사 삼정KPMG

- IS동서, 폐기물 처리업체 ‘코엔텍’ 우선매수권 행사하나

- [Market Watch]'조달 난항' 중견 건설사, P-CBO가 대안될까

- [IB 수수료 점검]한국증권, 샤페론 유증 모집주선만으로 '억대 수익'

- [HD현대마린솔루션 IPO]해외 확약 '6%'...반복되는 국내 투자자 역차별 논란

- [아시아나 화물사업부 M&A]MBK 손잡은 에어프레미아, 다크호스 등극

- [아시아나 화물사업부 M&A]본입찰 마감, 제주항공 불참

안준호 기자의 다른 기사 보기

-

- [Company & IB]키움증권, 'AAA' KT&G 사로잡은 비결은

- [thebell note]대신증권 ‘종투사 전환’에 거는 기대

- [HD현대마린솔루션 IPO]해외 확약 '6%'...반복되는 국내 투자자 역차별 논란

- [2024 캐피탈마켓 포럼]"한국물 신규발행 랠리 이어진다"

- [꿈틀대는 토큰증권 시장]바이셀스탠다드, ‘멀티에셋 전략'으로 영토 넓힌다

- [IPO 모니터]다각화 성공 더스윙, 4륜차 시장 '정조준'

- [꿈틀대는 토큰증권 시장]'업계 표준' 루센트블록, '두자릿수' 레코드 조준

- [HD현대마린솔루션 IPO]'문전성시' IR "자료 구하기도 어렵다"

- [IPO 모니터]퓨리오사AI, 시장개척 무기 'HBM3'

- [IB 풍향계]미래·삼성 손잡은 퓨리오사AI, '파두 사태' 의식했나