[헤지펀드 운용사 실적 분석]아샘운용, 베트남펀드 효자 노릇 ‘톡톡’성과보수 실적 기여…고유재산 운용손실은 발목

이민호 기자공개 2022-11-28 08:16:50

이 기사는 년 월 일 theWM 에 표출된 기사입니다.

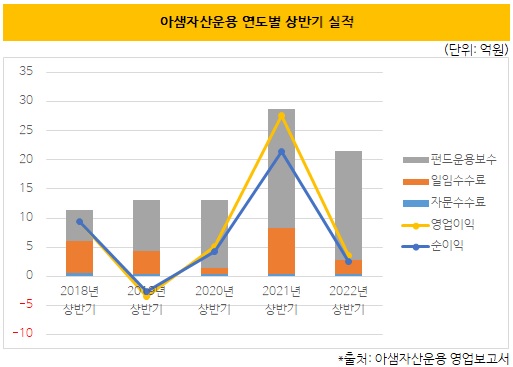

아샘자산운용이 베트남펀드 성과에 힘입어 상반기 실적 선방을 나타냈다. 다만 증시 부진의 영향으로 고유재산 운용에서 처분손실과 평가손실이 확대되면서 순이익 증가를 상쇄했다.23일 금융투자업계에 따르면 3월 결산법인 아샘자산운용은 올해 상반기(2022년 4월 1일~9월 30일) 3억원의 순이익을 달성했다.

최근 수년간 실적을 고려하면 올해 상반기는 다소 아쉬운 성과다. 국내외 증시가 호황을 누리면서 지난해 상반기 21억원의 역대 최고 순이익을 냈던 기저효과도 한몫했다. 지난해 상반기의 경우 펀드와 일임 비즈니스 모두에서 성과보수를 대거 수취해 수수료수익이 증가했고 고유재산 투자에서도 처분이익과 평가이익이 늘었다.

‘역대급’ 성과였던 지난해 상반기를 차치하더라도 올해 상반기 순이익은 2년 전인 2020년 상반기 기록한 4억원보다도 적은 수준이다. 2020년 상반기는 국내 증시가 코로나19 영향에 따른 증시 급락 직후 가파르게 상승하면서 특히 고유재산 중심으로 운용 성과가 크게 개선됐던 시기였다.

올해 상반기의 경우 영업수익에서 높은 비중을 차지하는 수수료수익에서는 비교적 선방했다. 수수료수익은 22억원으로 지난해 상반기 29억원보다는 적지만 2020년 상반기 13억원보다는 많다. 특히 수수료수익 중 펀드운용보수가 19억원으로 기여도가 컸다. 역대 최고였던 지난해 상반기 기록한 20억원에 버금간다.

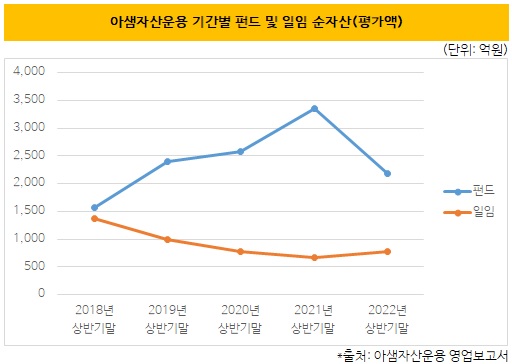

단순히 펀드 순자산만 보면 1년 새 감소했다. 지난해 상반기말 3352억원이었던 펀드 순자산은 올해 상반기말 2185억원으로 1000억원 이상 줄었다. 국내펀드 중심으로 부진한 증시의 영향을 받은데다 기존펀드 청산이 도래한 반면 신규펀드 설정은 더뎠던 이유가 컸다.

하지만 주력인 베트남펀드가 효자 노릇을 했다. 올해 상반기에도 ‘아샘 베트남메자닌포커스 1호’에서 성과보수가 발생하면서 수수료수익 확대에 기여했다. 아샘자산운용이 베트남시장에 진출한 직후인 2018년 9월 내놓은 첫 번째 베트남펀드로 현지 섬유·의류 제조업체 TNG가 발행한 전환사채(CB)에 투자한 프로젝트펀드다. 지난해부터 순차적으로 보통주로 전환해 올해 상반기 펀드 청산을 완료했다.

베트남 비즈니스는 여전히 아샘자산운용의 핵심 역할을 하고 있다. 2020년 9월 현지 증권사인 SJC증권을 인수해 올해 들어 아샘증권(Asam Securities)으로 간판을 바꿔 달았고, 아샘자산운용 창립자이자 최대주주인 김환균 전 대표가 아샘증권 이사회 의장 및 대표로 취임해 베트남 비즈니스를 직접 챙기고 있다. 아샘증권은 프롭트레이딩(자기자본투자) 라이선스 취득 등 채권 인수업무 중심으로 보폭을 넓히기 위해 최근 유상증자를 실시하기도 했다.

펀드운용보수와 함께 수수료수익에 포함되는 일임수수료는 올해 상반기 3억원으로 유의미한 변화를 보이지는 않았다. 하지만 일임평가금액이 올해 상반기말 779억원으로 1년 새 100억원 이상 증가한 점은 고무적이다. 아샘자산운용은 2016년 6월 일반사모운용사로 전환한 이후 일임보다는 펀드로 충성도 높은 기존고객을 유입하고 있다.

다만 수수료수익과 함께 영업수익의 한 부분을 차지하는 고유재산 운용 성과에 발목이 잡혔다. 증시 부진의 영향이 컸다. 먼저 영업수익에 포함되는 증권평가 및 처분이익이 6억원으로 2020년 상반기 9억원이나 지난해 상반기 12억원보다 감소했다. 반면 영업비용에 포함되는 증권평가 및 처분손실이 7억원으로 2020년 상반기 1억원이나 지난해 상반기 1억원보다 증가했다.

고유재산 운용의 재원이 되는 자기자본은 올해 상반기말 129억원이었다. 1년 새 13억원 늘어난 수치다. 자본금은 30억원으로 변동이 없었고 이익잉여금이 96억원으로 9억원 늘어나면서 고유재산 운용의 보폭을 키웠다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인베스트

-

- 국민연금, '역대 최대 1.5조' 출자사업 닻 올렸다

- 캡티브 잡자…퇴직연금 사업자-계열사간 인력 교류

- [스튜어드십코드 모니터]한화운용, '이사 선임·자사주 취득' 주주제안 일부 반대

- [VC 경영분석]'펀딩부터 차곡차곡' 리인베스트, BEP 달성 '가시권'

- [thebell interview]"그레이드헬스체인, 인슈어테크 넘어 데이터 회사로"

- MYSC, 전북임팩트펀드 '머쉬앤'에 마수걸이 투자

- [VC 팔로우온 투자파일]'파우치 필름 전문' 릴엠, 시리즈A 100억 투자 유치

- '친환경 축산업' 센티넬이노베이션, 30억 펀딩 돌입

- [VC 펀드분석], K-콘텐츠 스케일업 펀드 투자 '순항'

- [VC 경영분석]한투파 턴어라운드, 몰로코 성과보수 255억 잭팟 '덕'

이민호 기자의 다른 기사 보기

-

- [조달전략 분석]그룹 자금 빨아들인 홍정혁 사장의 청사진

- [조달전략 분석]홍정국號 BGF리테일, 그룹 지탱하는 현금창출력

- [조달전략 분석]BGF 먹여살리는 캐시카우 'BGF리테일'

- [Board Index/두산그룹]이사회 개최빈도 결정한 그룹 구조조정

- [Board Index/두산그룹]탄탄한 지원 조직, 아쉬운 교육 시스템

- [Board Index/두산그룹]사외이사 겸직 비율 40% 선…타사보다 높은 편

- [Board Index/두산그룹]규제 전문가 다수 포진한 사외이사진

- 사외이사는 누가 뽑아야 할까

- [Board Index/두산그룹]내부절차뿐인 CEO 승계정책…위원회 설치 의지는 밝혀

- [Board Index/두산그룹]'보상위원회 미설치' 사내이사 보수는 내규 준수