[IB 수수료 점검]공모가 높인 토마토시스템, 교보증권 득실은수수료·프리IPO투자 수익증대 기대…의무인수 부담, 신주인수권 가치는 떨어져

최윤신 기자공개 2023-03-24 07:23:58

이 기사는 2023년 03월 21일 07:37 thebell 에 표출된 기사입니다.

코넥스에서 코스닥으로 이전상장에 나선 토마토시스템이 실제 공모에서 예비심사를 청구할 당시보다 높은 희망가격 밴드를 제시했다. 발행사의 가격이 높아지며 상장 주관사인 교보증권이 기대할 수 있는 수익도 늘어날 수 있을지 기대를 모은다.3년만에 코스닥 직상장을 주관하는 교보증권은 수수료 뿐 아니라 프리IPO 지분투자와 신주인수권 확보 등으로 다양한 수익 파이프라인을 만들었다. 파이프라인별로 수익 매커니즘이 다르지만 결과적으론 기대 수익이 늘어난다는 게 증권업계의 시각이다.

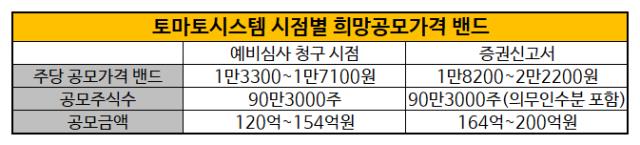

◇밴드상단 1만7100원에서 2만2200원으로 '30%' 올라

토마토시스템은 지난 16일 증권신고서를 제출하고 공모절차에 나섰다. 예비심사 청구 당시 희망공모가격 밴드를 주당 1만3300~1만7100원으로 예정했는데, 실제 공모에선 이를 최대 30% 가량 상향했다. 증권신고서에서 제시한 주당 가격은 1만8200~2만2200원이다. 의무인수분을 포함해 90만3000주를 공모해 최대 200억원가량을 모을 계획이다.

발행사와 주관사가 공모가격을 높인 건 예상보다 실적이 좋았기 때문인 것으로 풀이된다. 지난해 온기 기준 당기순이익은 약 46억원으로 전년대비 약 250% 늘어났다. 온기기준 조정당기순이익 약 59억원에 피어그룹 세 곳의 PER 평균인 23.13배를 곱해 기업가치를 산정했다.

모집금액이 늘어남에 따라 주관사인 교보증권의 수익에 대한 기대감도 커진다. 교보증권은 2020년 2월 위세아이텍 상장을 주관한 이후 약 3년만에 직상장 주관 업무를 수행 중이다. 이번 딜은 그간 주력해온 코넥스 상장과 연계한 이전 상장인 만큼 높은 수익을 실현할 경우 앞으로의 비즈니스도 탄력을 받을 수 있을 것으로 기대를 모은다.

수수료 수익과 프리IPO투자수익 증대에는 긍정적인 효과가 있을 것으로 보인다. 교보증권은 이번 딜에서 모집금액의 3%를 수수료로 받기로 했기 때문에 밴드 상단 기준으로 6억원 가량의 수수료 수익을 기대할 수 있다.

만약 예비심사청구 당시의 밴드 상단 가격으로 공모가격이 확정되면 4억6000만원 가량의 수수료 수익을 기대할 수 있었는데, 이와 비교해서 기대할 수 있는 수수료가 1억4000만원 가량 늘어났다.

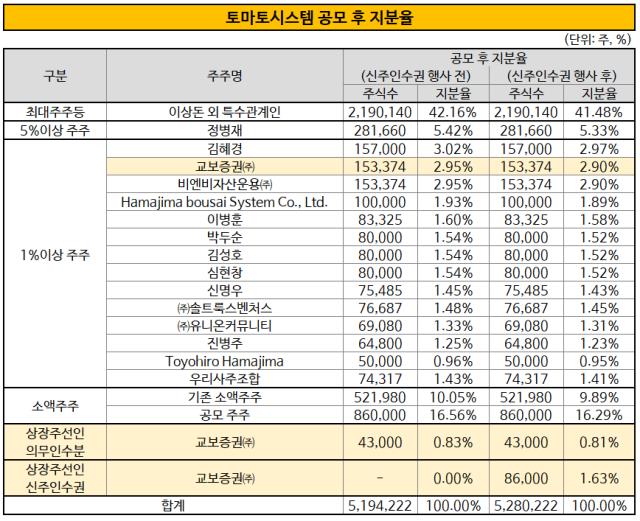

물론 만족할 수 있는 정도의 수수료 수익은 아니다. 이를 보전할 수 있는 건 프리IPO 투자에 따르는 캐피탈게인이다. 교보증권은 토마토시스템이 코넥스시장에 입성하기 이전인 2021년 8월 프리IPO 라운드에 참여해 10억원을 투자한 바 있다. 전환상환우선주(RCPS) 15만3374주를 주당 6540원에 사들였는데, 해당 RCPS는 지난해 11월 전량 보통주로 전환됐다.

교보증권은 해당 지분의 가치 상승을 통해 더 큰 수익을 노릴 수 있게 됐다. 만약 밴드 상단인 2만2200원에 엑시트를 성공한다면 약 24억원의 차익을 남길 수 있다. 예심청구 당시 설정했던 밴드 상단으로 엑시트 했을 때 약 16억원의 차익을 기대할 수 있었던 걸 고려하면 밴드가 높아지며 약 8억원을 더 얻을 수 있다는 계산이 나온다.

◇ '신속이전상장'에 의무인수 부담 커, 신주인수권 행사가도 높아질 듯

물론 공모가격 밴드가 높아진 게 주관사의 수익에 긍정적이지만은 않다. 상장주선인이 의무적으로 인수해야하는 물량의 손실 위험이 커진다. 이와 함께 딜을 주관하며 얻게 된 신주인수권으로 기대할 수 있는 수익은 줄어들게 된다.

이번 딜이 예정대로 이뤄지면 교보증권은 4만3000주를 의무 인수하게 된다. 일반적인 상장의 경우 공모 주식의 3%가 의무인수물량으로 배정되는데, 토마토시스템이 신속이전기업트랙을 탔기 때문에 공모물량의 5%를 인수해야 한다. 최종 확정된 공모가격으로 인수하기 때문에 공모가격이 높게 정해질수록 매입 단가가 커진다.

현재 제시한 밴드 상단으로 공모가격이 정해질 경우 지분을 사들이는데 9억5460만원이 들어가게 된다. 예심청구 당시 계획한 밴드 상단에 비해 1억2000만원가량이 더 투입되야 하는 셈이다. 의무인수분의 경우 6개월의 의무보호예수가 설정되기 때문에 엑시트는 더 까다롭다.

확보한 신주인수권의 메리트도 적어진다. 교보증권은 상장일 이후 3~18개월 내에 최대 8만6000주를 확정된 공모가격으로 확보할 수 있는 권리를 가지고 있다.

증권업계 관계자는 “프리IPO투자분과 각각의 리스크를 헷지하는 성격을 가지고 있다”며 “엑시트를 어떻게 하느냐에 따라 차이가 있겠지만 프리IPO 확보 지분 등을 고려할 때 희망공모가격이 높아진 건 교보증권에겐 결과적으로 호재가 될 가능성이 크다”고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 딜

-

- 씨메스, 코스닥 예심승인…'독보적' 기술력 인정받았다

- SG PE, '2000억 몸값' 피자나라치킨공주 인수 추진

- 뜨거운 이래AMS 인수전, 나라·효림·신화정공·SNT '참전'

- 신생PE '피아이파트너즈', 퓨리오사AI 200억 베팅

- 'FI 지원 주저' 구영배 대표, 큐텐 지분 매각 나설까

- '9부 능선 넘었다' 리벨리온-사피온 합병, 본계약 체결 임박

- '부정적' 달린 롯데케미칼, 회사채 대신 CP로 '방향전환'

- [IPO 모니터]MNC솔루션, 내달 예심 청구…시총 '1조' 이상 목표

- 국내 최초 '법무법인 스팩 발기인' 상장 최대 변수는

- 한양증권 매각 '본궤도', 매수자 이미 정해졌나

최윤신 기자의 다른 기사 보기

-

- [CVC 톺아보기] 에코프로파트너스, 지역·소부장 투자 강자 '비결은'

- ‘오픈엣지 홀릭’ VC들, 자회사 투자에 재투자까지

- [메가존클라우드는 지금] 성장의 키는 '글로벌 확장'…일본서 가능성 증명

- [CVC 톺아보기] ‘창립 4주년’ 에코프로파트너스, 공고해진 ‘존재감’

- [메가존클라우드는 지금] 격변의 클라우드 시장, 'MSP 1위'의 위기와 기회

- 설비 증설 나선 ‘유림테크’, 165억 프리IPO 투자유치

- [메가존클라우드는 지금] ‘피어그룹’ 없는 MSP전문기업, 6조 몸값 달성 조건은

- '8개월 공석' KVIC 대표 선임 본격화 전망

- [메가존클라우드는 지금] IPO 향한 빌드업 돌입, ‘MSP 수익성 증명’ 관건

- '게임·컨텐츠 전문가' 박상호, 에이티넘인베서 투자 시동