[Company & IB]대상그룹-KB증권 '10년 인연' 빛났다2009년 발행 때 KB 첫 등장, 올해 지주사와 대상 단독 주관사 활약

김슬기 기자공개 2024-04-05 13:37:20

[편집자주]

증권사 IB들에게 대기업 커버리지(coverage) 역량은 곧 왕관이다. 이슈어와 회사채 발행이란 작은 인연을 계기로 IPO와 유상증자 등 다양한 자본조달 파트너로 관계를 맺을 수 있다. 기업들이 증권사를 선택하는 기준은 뭘까. 탄탄한 트랙레코드를 기반으로 한 실력이 될 수도 있고, 오너가와 인연 그리고 RM들의 오랜 네트워크로 이어진 돈독한 신뢰감 등 다양한 요인이 영향을 미친다. 기업과 증권사 IB들간 비즈니스에서 벌어지는 다양한 스토리를 좀 더 깊게 살펴본다.

이 기사는 2024년 04월 02일 13:10 THE CFO에 표출된 기사입니다.

올해 들어 대상그룹의 회사채 발행이 이어지고 있다. 연초 발행을 진행한 대상과 지주사인 대상홀딩스는 모두 대표 주관사로 KB증권을 단독 선임하면서 굳건한 신뢰를 보여줬다. 단독 주관사 지위가 드문 시기지만 대상그룹의 신뢰에 힘입어 KB증권은 일반 회사채(SB) 주관 선두자리를 굳건히 할 수 있었다.대상그룹과 KB증권의 인연은 이미 10여년 전부터 시작됐다. 현재 임정배 대상 대표이사 겸 대상홀딩스 기타비상무이사가 재무팀을 이끌던 시절부터 지금까지 KB증권을 회사채 발행 파트너로 삼았다. 초기 실무를 함께 했던 인물들 역시 여전히 KB증권에 남아 관계가 이어지고 있는 것으로 파악된다.

◇ 대상 및 대상홀딩스, 연이은 단독 주관사 선정…인수단은 다수

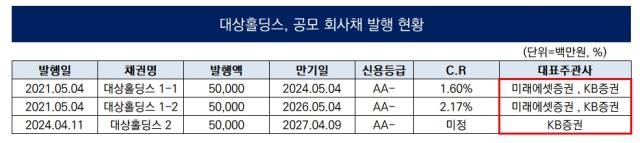

2일 투자은행(IB) 업계에 따르면 올 들어 대상 및 대상홀딩스 공모 회사채 발행에 있어서 대표 주관사로 KB증권을 선임했다. 대상홀딩스는 이날 3년 단일물 500억원을 모집하기 위해 기관투자자 수요예측을 진행할 예정이다. 수요예측 결과에 따라 700억원까지 증액발행 가능성을 열어뒀다.

대상홀딩스는 2005년 8월 대상의 투자부문을 인적분할해서 설립된 지주회사다. 주요 자회사는 대상, 대상건설, 대상웰라이프 등이 있고 식품 및 소재산업, 축산물 유통 등이 주력이다. 신용등급 및 전망은 'AA-, 안정적'으로 지주사 차원의 재무 안정성 뿐 아니라 주력 자회사인 대상(AA-, 안정적) 신용도에 영향을 받는다.

대상홀딩스는 2021년 5월 처음으로 공모채 시장에 데뷔한 뒤 이번이 3년만에 두 번째 발행이다. 대상홀딩스는 공모채 데뷔를 위해 KB증권과 미래에셋증권 두 곳을 대표 주관사로 선정한 바 있다. 올해에는 KB증권을 단독 주관사로 선임했고 인수단에 현대차증권, 삼성증권, 키움증권, 미래에셋증권 등을 포함시켰다.

대상 역시 올해 KB증권을 단독 주관사로 선정, 공모채 조달을 성공적으로 마무리지었다. 올해 1월 대상은 2년(200억원), 3년물(800억원) 등 총 1000억원을 모집했고 각각 2100억원, 6100억원을 모았다. 3.829%, 3.942%에 발행했다. 인수단은 NH투자증권, 미래에셋증권, 한국투자증권, 삼성증권, 현대차증권, SK증권, 유안타증권 등이었다.

최근 공모채 대표 주관사를 복수로 선정하는 발행사가 대다수지만 대상과 대상홀딩스는 단독 주관사 지위를 부여하면서 KB증권에 힘을 실어줬다. KB증권은 부채자본시장(DCM) 강자지만 일반회사채(SB)에서의 경쟁이 치열해지는만큼 단독 주관사 지위가 절실했다. KB증권은 지난해 SB 1위를 놓쳤지만 올해 1분기 다시 선두가 됐다.

◇ KB증권, 2009년 발행부터 등장…2011년 이후 주관사 지위 '확고'

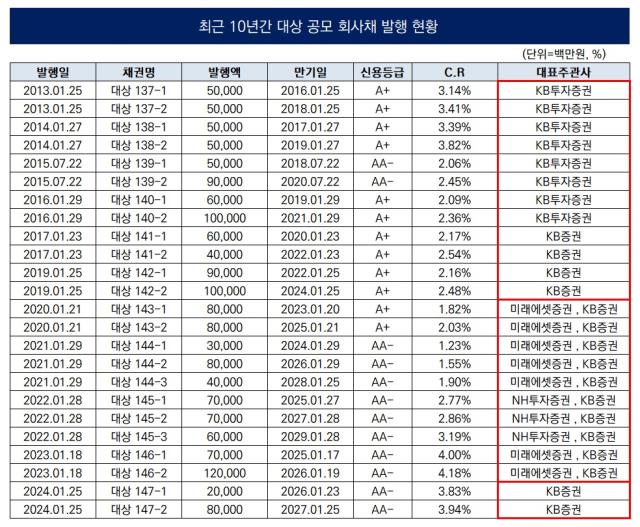

대상이나 대상홀딩스는 공모채 발행에 있어서 KB증권과 장시간 호흡을 맞춰왔다. 대상홀딩스의 두 번 공모채 발행에 모두 참여했고 2011년 이후에는 단 한차례도 빠짐없이 대표 주관사 지위를 부여받았다. 종종 미래에셋증권이나 NH투자증권과 공동 주관사로 함께 했으나 대부분 단독 주관사를 받았다.

그렇다고 해서 대상그룹이 증권사와의 관계가 협소한 것은 아니다. 인수단에는 늘 여러 증권사를 골고루 포함시켰기 때문이다. 이는 과거부터 이어진 KB증권과의 두터운 신뢰관계에 기반한 것으로 보인다. 특히 현재 대상그룹의 핵심인물인 임정배 대표가 재무팀을 이끌 때부터 KB증권이 함께 했다. 당시엔 KB투자증권 시절이었다.

임 대표는 고려대학교 식품공학과를 졸업한 뒤 1991년 미원통상(1998년 대상에 흡수합병)에 입사했고 이후 경영혁신본부 재무팀장, 조달팀장, 유럽법인장을 거쳤다. 2009년 기획관리본부장을 맡았고 2013년 대상홀딩스 대표이사, 2016년 대상 전략기획본부장을 지냈고 2020년 대상 대표이사가 됐다. 현재 대상홀딩스 기타비상무이사도 겸하고 있다.

IB업계 관계자는 "대상그룹과 KB증권의 경우 2000년대 이후부터 쭉 관계를 맺어온 것으로 알고 있다"고 밝혔다. KB증권 관계자는 "RM을 시작할 때부터 대상그룹과 쭉 인연이 있었고 그간 신용등급도 A등급에서 AA등급까지 상승하는 등 회사의 성장을 함께 해 왔다"고 설명했다.

2000년대 초반 대상은 한국산업은행과 함께 회사채를 발행했고 당시 신용등급은 BBB0였다. 2005년에는 미래에셋증권 등이 합류했다. 2007년 대신증권 등이 주관사였고 2009년 이후 KB증권이 등장했다. 당시 신용등급은 A-였다. 이후 타 증권사의 경우 커버리지 담당 변동이 있었으나 KB증권 변동은 크지 않았다는 점도 주목할만하다.

2013년 발행 당시 담당자였던 심재송 이사는 현재 KB증권 IB2총괄본부장(전무)이며 2019~2021년 담당 부서장 자격으로 대상 회사채 발행에 참여한 박정호 상무 역시 기업금융1본부장이다. 특히 과장 시절부터 현재까지 대상그룹 커버리지를 담당하고 있는 이기우 이사는 10년 넘게 관계를 이어오고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- 씨메스, 코스닥 예심승인…'독보적' 기술력 인정받았다

- SG PE, '2000억 몸값' 피자나라치킨공주 인수 추진

- 뜨거운 이래AMS 인수전, 나라·효림·신화정공·SNT '참전'

- 신생PE '피아이파트너즈', 퓨리오사AI 200억 베팅

- 'FI 지원 주저' 구영배 대표, 큐텐 지분 매각 나설까

- '9부 능선 넘었다' 리벨리온-사피온 합병, 본계약 체결 임박

- '부정적' 달린 롯데케미칼, 회사채 대신 CP로 '방향전환'

- [IPO 모니터]MNC솔루션, 내달 예심 청구…시총 '1조' 이상 목표

- 국내 최초 '법무법인 스팩 발기인' 상장 최대 변수는

- 한양증권 매각 '본궤도', 매수자 이미 정해졌나

김슬기 기자의 다른 기사 보기

-

- KB증권, 안정적인 실적에 ROE '12%' 육박

- [IB 풍향계]숨가쁜 지배구조 개편에 증권사 먹거리 '양극화'

- [이사회 모니터]하나증권, 이사진 '역량진단표' 공개...투명성 강화 집중

- [Rating Watch]'흔들렸던' SK온 등급, 3사 합병으로 '일단 방어'

- [증권사 커버리지 지도]한양증권, 다시 찾은 '4대 금융지주채' 1위 명성

- [IB 풍향계]'인기' 두산그룹 회사채, 지배구조 변화에 '숨고르기'

- [Rating Watch]'지배구조 개편' 두산에너빌리티, 지주사 '두산'만 웃나

- [증권사 커버리지 지도]CJ그룹 최고 파트너 '삼성증권' 첫 등극

- [Rating Watch]'장기간 스플릿' 종근당, 온전한 AA급으로 '우뚝'

- [IPO 모니터]'브이원텍 자회사' 시스콘로보틱스, 예심청구 철회