[IPO 모니터]'두산 자구책'에 팔린 알짜 계열사, 조단위 몸값 데뷔DN솔루션즈, DN그룹 핵심 자리매김…MNC솔루션 인수 운용사 '잭팟' 예고

양정우 기자공개 2024-04-08 13:02:33

이 기사는 2024년 04월 04일 16:04 thebell 에 표출된 기사입니다.

두산그룹의 재무개선 자구책에 따라 매각됐던 과거 계열사가 국내 증시에 화려하게 복귀할 채비를 하고 있다. 옛 두산공작기계(현 DN솔루션즈)와 옛 두산 모트롤(현 MNC솔루션) 등은 모두 조 단위 밸류로 기업공개(IPO) 작업에 시동을 걸고 있다.두 업체 모두 과거 매각 때보다 훌쩍 뛴 몸값으로 증시 데뷔를 시도하고 있다. 당시 이들 기업을 사들인 투자자는 잭팟을 눈앞에 두고 있다. DN솔루션즈의 경영권을 인수한 DN그룹은 대규모 기업집단으로 도약했고 MNC솔루션에 투자한 사모펀드 운용사도 회수 수익을 기대하고 있다.

◇DN솔루션즈 최대 4조 목표 '빅딜'…MNC솔루션도 1조 몸값 거론

IB 업계에 따르면 IPO에 나선 DN솔루션즈와 MNC솔루션의 상장 밸류는 각각 3조~4조원, 1조원 대로 전망되고 있다. 이들 기업은 상장주관사 선정을 본격화한 뒤 IPO 파트너를 선정하는 데 힘을 쏟고 있다.

눈에 띄는 건 두 기업이 과거 두산그룹의 계열사였던 점이다. 그룹이 선제적으로 재무구조 개선에 힘을 쏟았을 때마다 꾸준히 현금을 창출해온 알짜 사업부였다. 하지만 오히려 이런 강점 때문에 자구안에서 시장에 팔 수 있는 매물로 꼽혔고 결국 유동성 확보 차원에서 매각에 나서는 결정을 내렸다.

DN솔루션즈를 인수했던 건 본래 사모펀드 운용사인 MBK파트너스였다. 2016년 옛 두산인프라코어가 경영난에서 벗어나고자 공작기계 사업부를 떼내 1조1000억원에 매각을 마무리했다. 그 뒤 다시 회수 차원에서 DN오토모티브에 경영권을 넘겼다. 이 때 매각 대금은 총 2조950억원으로 파악된다.

MNC솔루션을 사들인 건 소시어스PE-웰투시인베스트먼트 컨소시엄이었다. 2021년 그룹은 재무개선 자구안을 마련했고 ㈜두산은 유압기기사업부인 모트롤을 4530억원에 파는 결단을 내렸다. 방산 승인 가능성을 고려해야 했기 때문에 희망했던 5000억원 안팎에는 미치지 못했다.

당시 두산그룹은 모트롤뿐 아니라 골프장 클럽모우CC(1850억원), 벤처캐피탈 네오플럭스(730억원), 동대문 두산타워(8000억원), 두산솔루스(7000억원) 등을 줄줄이 매각했다. 이 때 확보한 유동성 여력을 토대로 절치부심에 나서 이제 그룹 계열마다 안정 궤도에 안착했다. 그룹 지주사인 ㈜두산은 최근 신용등급(BBB0) 상향 아웃룩을 부여받았고 두산에너빌리티(옛 두산중공업)의 경우 등급 상향(BBB+)이 이뤄졌다.

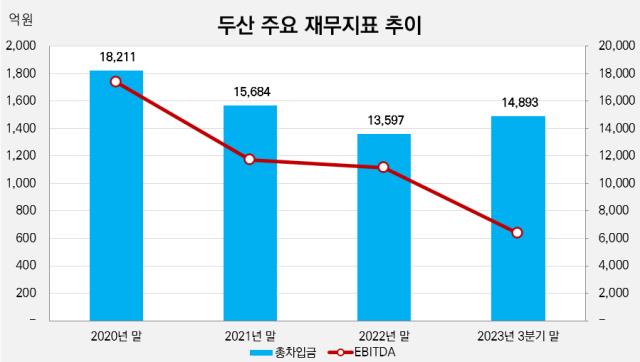

다만 고강도 자산 매각 이전의 수익 창출력을 회복해야 하는 건 아직 숙제로 남아있다. 예를 들어 ㈜두산은 매각한 사업부의 공백이 아직 남아있다. 재무 커버리지 지표(총차입금/EBITDA)가 꾸준히 상승 추세인데 차입금 확대가 아니라 EBITDA 감소에 따른 여파다.

◇DN그룹, DN솔루션즈 인수로 사세 도약…MNC 새 주인, 쏠쏠한 차익 무게

DN솔루션즈와 MNC솔루션의 새 주인은 IPO를 통해 잭팟을 터뜨릴 준비를 하고 있다. DN그룹의 경우 이미 DN솔루션즈 인수 자체가 사세를 뒤바꾼 묘수로 평가받고 있다. 계열사 8곳의 총자산이 2022년 말 5조8200억원으로 껑충 뛰면서 공정거래위원회의 신규 공시 대상 기업집단으로 지정되기도 했다.

인수를 기점으로 DN솔루션즈의 수익성이 향상된 것도 돋보이는 대목이다. 산업용 공작기계 분야 세계 3위, 국내 1위인 기업으로서 안정적 현금 창출력을 인정받고 있다. 증권업계가 제시한 상장 밸류가 3조~4조원 수준인 만큼 IPO를 통해 최대 1조원에 근접한 공모 자금을 확보할 가능성도 있다. 거액의 투자 재원을 확보하는 건 물론 인수금융 등에 따른 재무구조를 개선하는 기회를 가질 것으로 관측된다.

MNC솔루션도 증권사마다 1조원 대의 몸값을 예상하고 있다. MNC솔루션의 경우 소시어스PE-웰투시인베스트먼트 컨소시엄이 당초 인수했던 두산 모트롤에서 인적분할된 방산 사업부다. 민수 사업부(현 모트롤)를 별도로 보유하고 있는 것이다. 최초 인수했던 매물의 반쪽만으로도 조 단위 밸류로 상장을 시도할 가능성이 높은 셈이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인베스트

-

- [2024 더벨 WM 포럼]"전통자산 투자 유효…미국 증시 무패신화는 지켜봐야"

- [2024 더벨 WM 포럼]"부동산 시장 회복 흐름, 수도권 '수용성' 강세"

- [2024 더벨 WM 포럼]"미국 경기 호조세 끝자락…정책금리 인하 멀지 않았다"

- 라이언운용, 부동산펀드 설정 재개…리테일 자금몰이

- 시몬느 계열 SP운용, 체면 구긴 '메자닌 펀드'

- [액티브 ETF 맞수대결]바이오 회복에 '방긋', 삼성액티브 앞지른 타임폴리오

- 한투리얼에셋, 우정사업본부 해외실물 일임 2.5조 '썰물'

- 하나·KB증권, 거래소 OCIO '탈락'…랩·신탁 제재 영향 미쳤나

- [LP 10년 성적표 톺아보기]행정공제회, '장동헌·허장' 체제 8년차 안정권 진입

- [LP 10년 성적표 톺아보기]행정공제회, '부동산·인프라·M&A' 포트폴리오 분산 눈길

양정우 기자의 다른 기사 보기

-

- [IPO 모니터]'김고은 티셔츠' 마르디메크르디, 상장주관 'NH·미래'

- 채찍만 가하는 책무구조도, 증권사 임원진 '불만고조'

- [IPO 모니터]'계열사 붙인' SK에코플렌트, 상장 청신호?

- [IPO 모니터]숨비, 코스닥 드론 1호 '성큼'…기술성평가 통과

- [증권사 커버리지 지도]중소형사의 '반란' KR증권, 한전 발행물량 '독식'

- [증권사 커버리지 지도]미래에셋그룹, 'SK증권' 최대 발행 파트너 등극

- [IPO 모니터]'인도 꽂힌' 미래에셋, 밸런스히어로 상장 주관 '눈독'

- [IPO 모니터]엠83, '차별화된' VFX 흑자…'슈퍼바이저' 맨파워 덕봤다

- '매물' 한양증권, 우리금융이 인수 후보군 오른 배경은

- 미국 간 김남구 회장 장남, '글로벌 IB' 닻 올린다