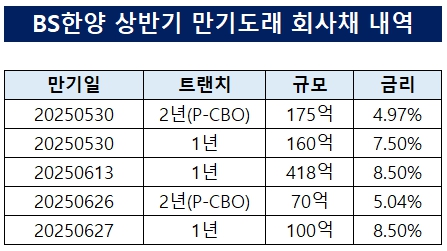

[Rating Watch]BS한양 신용등급 전망 '부정적', 조달금리 영향 받을까상반기에만 1000억 회사채 만기도래, 일부 차환 예정

안정문 기자공개 2025-04-22 08:04:34

이 기사는 2025년 04월 18일 07시40분 thebell에 표출된 기사입니다

BS한양의 아웃룩(신용등급 전망)이 '부정적'으로 하향조정됐다. 운전자본 부담, 지분투자 등으로 차입금이 늘어났고 금융비용은 상각전영업이익(EBITDA)을 넘어설 정도로 확대된 결과로 풀이된다.BS한양은 올 5월 이후 줄줄이 회사채 만기를 맞이한다. 보유현금 규모가 만기일까지 남은 기간이 1년 미만인 차입금을 밑돈다는 점을 고려하면 대부분 물량은 차환하게 될 것으로 전망된다. 아웃룩에 '부정적'이 달린 영향으로 스프레드가 확대되겠지만 하락하고 있는 등급금리가 그 영향을 일부 상쇄할 것으로 전망된다.

◇한기평 아웃룩 '부정적'으로 조정

18일 한국기업평가에 따르면 BS한양의 신용등급 및 전망이 'BBB+, 안정적'에서 "BBB+, 부정적'으로 조정됐다. 에너지사업 투자 및 계열 내 대여 등으로 재무부담이 커진 점이 아웃룩 하향조정에 영향을 미쳤다.

BS한양은 2024년 연결기준 매출 9010억원, 영업이익 192억원을 기록했다. 1년 전과 비교해 각각 20.4%, 57.9% 줄었다. 부동산 경기 부진의 영향으로 2023년 신규 착공이 줄면서 2024년 매출도 감소했다. 외형 축소에 따른 판관비 부담 확대로 영업이익률은 2023년 대비 1.9%p 하락한 2.1%를 기록했다.

BS한양은 계열 차입금 채무인수 등으로 순차입금이 2021년 307억원에서 2022년 993억원, 2023년 3503억원, 2024년 4681억원으로 증가했다. 순금융비용도 2022년 35억원에서 2023년 121억원, 2024년 272억원으로 덩달아 늘었다.

한기평은 등급 하향변동요인 정량지표로 연결기준 EBITDA/금융비용 2.5배 미만을 기준으로 들었다. BS한양은 2022년 0.2배, 2023년 2.4배, 2024년 0.8배이며 3년 평균은 1.2배다. 등급 하향트리거가 발동된 상태다.

한신평의 아웃룩은 '안정적'으로 유지되고 있다. 한신평은 하향트리거로 별도기준 순차입금/EBITDA 4배 이상, 부채비율 200% 이상을 들었다. 2024년 순차입금/EBITDA는 8.1배로 기준을 훌쩍 넘어섰으나 부채비율은 110.2%로 안정적인 수준이다.

◇5월부터 회사채 만기 줄줄이, 일부 차환 예정

IB업계 관계자들은 등급 전망이 '부정적'이면 투자자들은 등급이 한노치 내려가는 것을 기정사실로 보는 경향이 있어 발행 금리 역시 그만큼 높아지게 된다고 설명한다. 특히 BBB+ 이하는 기관의 투자 유니버스에 들어가는 등급이 아니기 때문에 불확실성이 더 클 수 있다고 지적한다. BBB+와 BBB 등급 사이 금리 스프레드는 16일 기준 1년물 78.3bp, 2년물 106bp다.

그나마 다행인 점은 등급 금리가 우하향곡선을 그리고 있다는 점이다. 더벨플러스에 따르면 BS한양 등급인 BBB+의 민평금리 흐름은 지난해 4월 1년물 6.5%대, 2년물 7.5%대에서 올 4월 각각 5.1%대, 6.1%대로 140bp 정도 낮아졌다.

BS한양의 사모채 발행금리는 지난해 4분기를 기점으로 낮아지고 있다. BS한양은 지난해 1년물 사모채를 13번 찍었다. P-CBO를 제외한 사모채의 금리는 2024년 5월 7.5%→6~9월 8.5%→10월 8.1%→11월 7.9%로 4분기부터 하락하고 있다.

BS한양은 5월부터 줄줄이 회사채 만기가 돌아온다. 상반기에만 총 923억원의 회사채 만기가 도래한다. BS한양 관계자는 "만기가 도래하는 회사채 물량에 대해서는 차환과 상환을 탄력적으로 운영해 순차입금 감소 등 재무지표를 개선해 나갈 것"이라고 말했다. 2024년 연결기준 BS한양의 단기차입금은 1490억원, 유동성장기부채는 2483억원이다. 만기가 1년이 채 남지않은 차입금이 3973억원이다. 현금성자산 규모는 1342억원이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 딜

-

- 금감원-롯데손보, 후순위채 콜옵션 기싸움 본질은

- 롯데손보, 콜옵션 대응 '사모 후순위채' 완주할까

- [아이티켐 IPO]2차전지로 영토 확장, 소재사업 '확장성' 주목

- [세미파이브 IPO]관세 리스크 뚫고 해외 NDR…글로벌 기관 스킨십 '방점'

- [도우인시스 IPO]손바뀜 1년여만에 상장 결실, 2년 의무보유로 안전판

- [IB 풍향계]'토종 IB' 명맥 잇는다…KB증권 외평채 주관 '최초'

- 펫프렌즈, 실적 개선 본격화…IMM PE는 엑시트 '고심'

- '비플레인' 운영사 모먼츠컴퍼니 매각 본격화, 삼일PwC와 맞손

- '매각 절차 지연' DIG에어가스, 희망 가격 낮아지나

- VIG, 카카오모빌리티 인수금융 주선단 꾸렸다

안정문 기자의 다른 기사 보기

-

- 롯데손보, 콜옵션 대응 '사모 후순위채' 완주할까

- [발행사분석]한화에너지 올 두번째 공모채, IPO 주관사 배치

- 유화증권, 3년만에 임원 영입, 자산운용부문 '강화'

- 한양학원의 자충수

- SK에코플랜트 5월 만기채 갚는다…하반기 발행 전망

- [Rating Watch]다올증권 등급 'A-'로 수렴, 부동산 부진 여파 장기화

- [나우로보틱스 IPO]성과수수료율 200bp, 대신증권 노고 인정받았다

- [나우로보틱스 IPO]희망밴드 상단 공모가 확정, 연말 호재도 남았다

- [호룡 IPO]현금 쌓고 부채비율 낮추고…이사회도 재구성

- [Deal Story]판토스 초도발행 성공적, 10배 수요·3% 아래 금리 확보