가스公, 최대 4000억 영구EB도 병행 추진 할증 발행해 재무개선 효과 극대화…영구채 7000억 발행시 비용 감축 의도

임정수 기자공개 2014-02-24 15:13:49

이 기사는 2014년 02월 19일 13시01분 thebell에 표출된 기사입니다

한국가스공사(이하 가스공사)가 7000억 원의 신종자본증권(영구채) 뿐만 아니라 최대 4000억 원 규모의 영구 교환사채(EB) 발행도 추진하고 있다. 부채비율 감축 등의 재무구조 개선 효과를 극대화하면서 발행 비용까지 줄이는 일석이조 효과를 노린 것이다.19일 투자은행(IB)업계에 따르면 가스공사는 재무개선 방안의 하나로 보유 자사주를 교환 대상으로 하는 영구 EB 발행을 검토 중이다. 영구 EB란 만기 30년 이상의 장기채인 영구채와 같은 구조를 가지면서 발행 회사가 보유한 주식으로 교환할 수 있는 권리가 부여된 채권을 말한다.

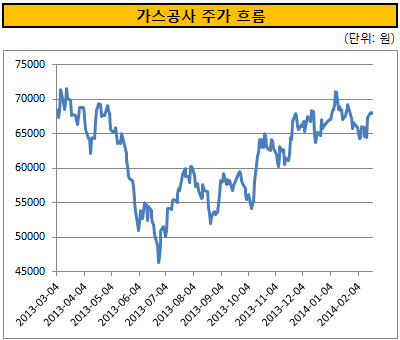

가스공사는 주가 6만 7000원을 기준으로 환산해 3100억 원 어치의 자사주를 보유하고 있다. 주가는 최근 상승세를 보이며 19일 현재 6만 8000원을 넘어섰다. 큰 변수가 없는 한 최소 3000억 원 어치의 영구 EB 발행이 가능한 셈이다.

|

가스공사는 할증 발행도 가능할 것으로 기대하고 있다. 정부의 가스요금 인상으로 실적이 개선되면서 주가가 상승 흐름을 보여 자신감이 커졌다. IB업계에서는 최소 10%에서 최대 30%까지 할증 발행할 수 있을 것이라는 분석을 내놓기도 했다. 영구 EB 발행 물량이 4000억 원에 육박할 수도 있다는 얘기다.

이 같은 검토는 재무개선 효과를 극대화하기 위해서다. 자사주 물량 이상으로 할증해 영구 EB를 발행할 경우 자사주를 매각하는 것에 비해 부채비율 감축 효과가 클 것으로 기대하고 있다. 반면 자사주만 매각할 경우 향후 성장성을 반영할 수 없어 할인 매각이 불가피하다는 분석이다.

아울러 영구채 발행 비용을 줄이려는 목적도 있다. 앞서 가스공사는 지난달 7000억 원 규모의 영구채 발행 계획을 정부에 제출했다. 정부가 영구채 발행을 재무개선 방법 중 하나로 인정하더라도 고비용 조달에 대해서는 용납하지 않을 것이란게 일반적인 시각이다. 영구채는 공사채 발행에 비해 약 1%(100bp) 가량 발행 비용이 높은 반면 영구 EB를 발행할 경우 발행금리를 낮출 수 있다.

업계 관계자는 "재무 개선 방안의 하나로 영구 EB 발행을 검토하고 있는 것으로 알고 있다"며 "정부와 협의가 끝나야 실제 발행으로 이어질 수 있을 것"이라고 말했다.

증권사 관계자는 "가스공사가 총 발행 물량을 1조 원 정도로 정해 놓고 영구채와 영구 EB 발행 규모를 조합할 것으로 보인다"면서 "영구 EB 발행 물량을 극대화해 평균 발행 비용을 낮출 공산이 크다"고 전망했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]우리기술, 국내 유일 해상풍력 하부설치선 확보

- [i-point]엑스플러스, '아몬드브리즈' 디자인 제품 신규 공개

- [IR Briefing]카카오뱅크, 월등한 여신 성장 자신감 배경엔 '개인사업자'

- [우리금융 동양생명 M&A]임종룡 회장 '비은행' 재건 완수, 추가 보강 계획은

- [은행경영분석]카카오뱅크, 수신 운용이 견인한 순익 성장세

- [Policy Radar]기부받은 코인, 즉시 현금화 허용된다

- [thebell interview]'리츠' 힘주는 우리자산신탁 "그룹 시너지 극대화"

- [교보생명 지주사 전환 전략 점검]수익 분담 중심축엔 교보증권

- [보험사 자본확충 돋보기]동양생명, 7000억대 외화조달…매각 전 자본관리 '만전'

- [여전사경영분석]iM캐피탈, 3년 만에 기지개…수익 구조 최적화 '결실'