'통합 산은' 쏟아지는 산금채, 은행채 시장 여파는 산금채 80조 규모 확대 예상…금리 상승· 기존 투자자 평가손실 불가피

이승연 기자공개 2014-08-11 06:50:00

이 기사는 2014년 08월 07일 16:24 thebell 에 표출된 기사입니다.

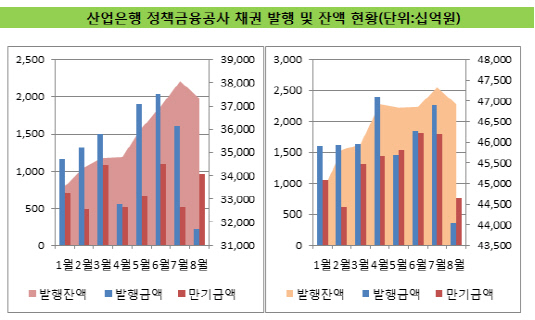

KDB산업은행과 정책금융공사의 통합으로 은행채 시장에 큰 변화가 예고되고 있다. 특수채인 정금공의 채권이 산업은행의 채권인 산금채로 통합되면서 은행채로 전환되기 때문이다. 산금채 규모가 지금 보다 2배 이상 늘어날 것으로 예상되면서 수급과 금리에 적잖은 영향을 미칠 전망이다.

|

7월 말 기준 정금채와 산금채의 발행 잔액은 각각 47조 3210억 원과 38조 730억 원. 통합될 경우 산금채는 85조 3940억 원으로 늘어난다. 이는 7월 말 기준 전체 은행채 발행 잔액 150조 원의 절반을 넘는 수준이다. 여기에 두 기관 모두 올해 순발행 기조를 타고 있어 통합 산금채 발행 잔액은 더욱 늘어날 것으로 보인다.

문제는 시장에 산금채 물량이 대거 풀리면서 수급과 금리에 부정적인 영향을 미칠 수 있다는 점이다. 기관 수요가 한정돼 있는 상황에서 공급 물량이 급격히 늘게되면 전반적인 가격 하락이 불가피하기 때문이다.

일례로 LH공사의 경우 지난 2009년 주택공사와 토지공사 통합 후 처음으로 1000억 원 규모의 공사채 공개 입찰을 시도했지만 응찰은 500억 원에 그쳤다. LH공사의 악화된 재무구조가 원인이기도 했지만 합병으로 LH공사 채권이 한꺼번에 늘어나면서 투자 매력이 반감된 영향이 컸다.

당시 시장에는 LH공사가 통합 전 발행한 약 13조 5000억 원에 달하는 채권(주공 6조 9000억 원, 토공 6조 6000억 원)이 시장에 풀려 있었다. 결국 LH공사는 열흘 만에 금리를 민평 대비 20bp 가까이 올리고 나서야 공사채 수요를 모을 수 있었다.

업계는 통합 산금채 역시 금리가 상당 수준 높아질 수 있다고 보고 있다. 증권사 관계자는 "물량 확대가 이뤄진다는 점에서 금리를 더 얹어 채권을 발행해야 무난히 소화될 것"이라고 말했다.

정금채의 경우 평소 산금채보다 약 1~2bp 낮은 수준에서 발행돼 왔다. 산금채로 통합될 경우 기존 정금채를 보유한 기관 투자가들의 손실도 예상할 수 있다.

증권사 애널리스트는 "정금공이 1~2년 전부터 발행 만기를 5년 단위로 장기화하면서 연기금이나 보험사들의 투자가 늘고 있다"라며 "산금채로 통합돼 금리가 높아질 경우 이들의 평가손실이 적지 않을 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 4년만에 대표직 내려온 송영숙 '침묵'…임주현 "안타깝다"

- "준비·설득 다 부족했다"...이우현 회장의 바이오 M&A 성찰

- [Company Watch]'군수공백' 아이쓰리시스템, 민수 '상쇄'

- [Company Watch]'흑자전환' 신성이엔지, 실적 턴어라운드 성공

- [Company Watch]'800억 수주잔고' 엔시스, 1분기 실적 '선방'

- 미래산업, 신규 수주 확대 흑자전환

- [Company Watch]라온시큐어, 옴니원 NFT 필두 '사업 다각화 속도전'

- 한미통합 결렬에도 '확장본능' OCI, 해외 제약사 인수 검토

- [돌아온 임종윤 넥스트 한미약품]모친 해임한 임종훈 대표 첫 일성 "단독체제로 경영속도"

- 3인 각자 대표 체제로 재편한 KG모빌리티