국민은행 커버드본드, 한국계 발행 마중물 될까 [Korean Paper]5년물 5억 달러, MS+90bps…'후속 발행 나와줘야' 과제 남겨

정아람 기자공개 2015-10-19 06:30:00

이 기사는 2015년 10월 16일 08시45분 thebell에 표출된 기사입니다

KB국민은행이 국내 최초로 법제화 커버드본드 발행을 마쳤다. 올해 초부터 발행을 장기간 신중하게 준비해 온 끝에 마침내 5억 달러 규모 커버드본드를 국제금융시장에서 발행하는 데 성공했다.시장 관계자들은 한국계 기관이 유럽, 호주 등 선진국과 동일한 등급의 우량채권을 발행했다는 점에 대해 높은 점수를 매기는 모습이다. 동시에 이번 딜은 앞으로 한국 기관이 외국 정부기관, 비정부기구, 우량등급 연기금 등 주요 투자자들에게 각인되기 위해서는 지속적으로 후속 커버드본드 발행이 나와 줘야 한다는 과제를 남기기도 했다.

◇5년물 5억 달러 발행 성공…S&P 국가신용등급 상향 '호재'

국민은행은 15일 새벽 글로벌본드(RegS/144a) 형태로 5억 달러 규모 5년 만기 커버드본드 발행을 확정지었다. 발행 금리는 미드스왑(MS)+90bps, 쿠폰 금리는 2.125%, 일드(Yield)는 2.225%다.

지금까지 커버드본드는 유럽과 캐나다, 호주 국가가 발행한 경우가 절대 다수를 차지했다. 아시아 국가가 커버드본드 관련 법률을 제정하고 채권을 발행한 사례는 올해 7월 싱가포르의 DBS은행이 최초다. DBS은행은 당시 3년 만기 10억 달러 규모의 커버드본드를 MS+37bps, 쿠폰 1.625%에 발행했다.

국민은행도 올해 1월 발행 준비에 착수해 3월에는 주관사 및 회계관리법인 선정을 시작했다. 6월에는 룩셈부르크 증권거래소에 80억 달러 규모의 커버드본드 인출 프로그램을 상장하면서 발행이 임박했다는 관측이 나왔으나, 6월과 8월에는 각각 그리스 구제금융과 중국 경제성장률 하락 전망 등 이슈가 발목을 잡았다.

당시 국제신용평가회사 무디스와 피치는 국민은행이 발행 예정인 커버드본드에 대해 각각 Aa1, AA+ 등급을 부여했는데, 이는 기존 커버드본드 시장 대부분을 차지하는 유럽과 캐나다, 호주계 기관의 AAA 등급보다는 한 노치 낮았다. 이들 국가는 국가신용등급이 국제신용평가회사의 평가등급상 최상단에 위치하는 곳들이다.

그러나 이후 9월 S&P가 한국 국가신용등급을 A+에서 AA-로 한 단계 상향한 이후 무디스와 피치도 국민은행 커버드본드 등급 상향에 나서며 최종적으로는 Aaa, AAA등급을 가지고 프라이싱에 나설 수 있게 됐다. 국민은행이 소매금융 취급 규모가 크고 주택담보대출 등 가계대출 관련 대손율 산정 체계가 우수한 수준이라는 점도 등급 상향에 긍정적 요인으로 작용한 것으로 보인다.

◇미국·유럽계 투자수요 확보 성공…"후속 커버드본드 나와줘야" 목소리도

이번 발행에는 총 8억 달러 규모의 투자수요가 모집됐다. IB업계 관계자는 "발행규모의 몇 배씩 북이 쌓이는 선순위채권과 달리 커버드본드같은 저금리 우량채는 발행규모의 130% 가량 투자수요가 들어오면 평균적인 수준"이라며 "국민은행 커버드본드는 어나운스 전에도 해외 주요 연기금으로부터 3억 달러 가량 선주문을 받기도 했다"고 설명했다.

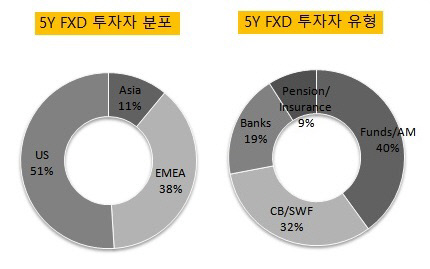

지역별로는 미국이 51%, 유럽과 중동 지역에서 38%의 투자수요가 유입됐다. 앞서 싱가포르 DBS은행 발행 당시 투자수요의 절반 이상이 아시아 국가에서 유입된 점을 감안하면 이번 딜은 아시아계 커버드본드에 관한 서구권 투자자들의 생소함을 어느 정도 극복했다는 평가도 나온다.

업계 관계자들은 한국 기관의 커버드본드 발행이 지속적으로 나와 줘야 한다는 점을 공통적으로 지적하고 있다. IB업계 관계자는 "커버드본드는 선순위 채권보다 낮은 금리에 장기 자금을 안정적으로 조달할 수 있어 한국계 기관의 관심이 앞으로 높아질 것으로 본다"고 말했다.

이 관계자는 "그러나 유럽과 호주계 기관들이 이미 잦은 빈도로 커버드본드를 발행하고 있는 상황에서 한국계 채권이 투자자들에게 각인될 수 있으려면 국내 기관의 추가 발행이 지속적으로 이뤄질 필요가 있다"며 "발행이 단발성으로 그칠 경우 투자자들도 채권 유통 및 세컨더리 관리가 어려운 채권에 굳이 투자할 이유를 느끼지 못할 것"이라고 말했다.

이번 채권의 납입일은 10월 21일이다. 발행 주관사로는 씨티그룹글로벌마켓증권, BNP파리바, 소시에테제네랄이 참여했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [thebell interview]황민영 부대표 “AI 검증 돕는 세계적 기업 되겠다”

- [thebell interview]"사제파트너스, 글로벌 파워 갖춘 K-커뮤니티 꿈꿔"

- [thebell interview]"클레이디스, AI로 3D 쉽게 생성…1분만에 뚝딱"

- 에트리홀딩스, 윤상경 대표 곧 임기만료…공모 돌입

- 산은 미국법인, 프라임마스에 70억 베팅

- ' VC협회장사' 퀀텀벤처스, 과기부 AI GP는 따낼까

- 한국벤처투자 신임 대표에 이대희…첫 '관 출신' 사례

- [thebell interview]황건필 대표 “미국에 햄버거 조리 로봇 도입할 것”

- 신스타프리젠츠, 30억 시리즈A 익스텐션 라운드 시동

- 어니스트벤처스, 과기부 SaaS 재도전 성공할까