삼양패키징, 2500억원 차환…부채비율 100% 웃돌아 저금리 대출로 갈아타…아셉시스글로벌 인수로 부채 증가

이효범 기자공개 2016-03-11 08:19:40

이 기사는 2016년 03월 10일 14:42 thebell 에 표출된 기사입니다.

삼양사의 자회사인 삼양패키징이 최근 2500억 원의 차입금을 차환했다. 지난해 아셉시스글로벌 인수 이후 차입금이 늘어난 상태다. 이번 차환으로 대출금리를 낮춰 이자비용 부담을 한층 줄일 수 있게 됐다. 다만 차입금 규모는 크게 줄어든게 아니라서 부채비율은 여전히 100%를 웃돌고 있다.10일 업계에 따르면 삼양패키징은 최근 산업은행, 농협은행, 신한은행, 신협중앙회, 농협중앙회 등으로 구성된 대주단에게서 총 2700억 원의 자금을 조달했다. 이 가운데 2500억 원의 대출은 실제로 집행됐고 나머지 200억 원은 한도대출 형태로 남아있다.

삼양패키징은 이번 대출에 대해 공장, 보험, 예금 등을 담보로 제공했다. 여기에 모회사인 삼양사는 보유한 삼양패키징 주식 411만 3739주를, 또 다른 주주인 핀벤쳐스는 313만 3261주를 각각 담보로 제공했다.

|

삼양패키징이 이처럼 대규모 자금 조달에 나선 것은 기존 차입금을 차환하기 위해서다. 저금리 기조에 따라 기존 차입금을 상환하고 낮은 금리의 대출로 갈아탔다.

삼양패키징은 지난 2014년 11월 삼양사의 PET용기사업부문이 분사해 설립된 회사다. 지난해에는 효성의 용기사업부문이었던 아셉시스글로벌을 합병했다. 삼양패키징은 합병을 통해 식품용 패키징 사업에서 시너지를 발휘할 것으로 기대하고 있다.

삼양패키징은 아셉시스글로벌을 인수하는 과정에서 2728억 원의 대출을 떠안았다. 만기는 약 2년 6개월 가량이다. 이번 차환을 통해 대출금리를 4.5% 아래로 낮췄다. 다만 구체적인 금리 수준에 대해서는 알려지지 않고 있다.

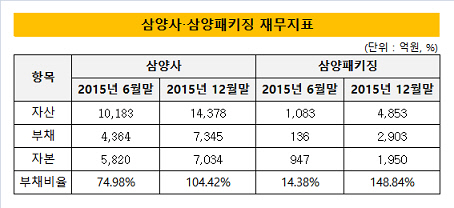

아셉시스글로벌은 2014년 말 기준 자산 4367억 원, 부채 3322억 원, 자본 1046억 원 규모의 회사다. 이를 인수한 삼양패키징의 자산규모는 작년 6월 말 1083억 원에서 12월 말 4853억 원으로 늘어났다.

삼양패키징의 부채비율은 2015년 6월말 14.38%에서 12월 말 148.84%로 늘어났다. 이 때문에 모회사인 삼양사의 부채비율도 100%를 넘어섰다. 작년 12월말 부채비율은 104.42%로 같은 해 6월말 74.98%에 비해 29.44%포인트 증가했다.

삼양사 관계자는 "이번 대출은 기존 차입금을 상환하고 금리를 낮추기 위한 조치"라며 "부채비율은 거의 변동이 없다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 코인원, 이용규 CPO 영입…신규 서비스 출시 속도

- [코스닥 코스메틱 리뉴얼]마스크팩 잘나가던 지피클럽, 색조화장 '코디 인수'

- [K-배터리 밸류업 리포트]'오너 경영체제' 원준, 승계작업 '언제쯤'

- [thebell note]제약바이오는 다이어트 중

- [바이오텍 유증·메자닌 승부수]브릿지바이오, 유무상증자에 '대표 지분 블록딜' 왜?

- [제일약품의 온코닉테라퓨틱스 첫 '신약']성장성·사업성 갖춘 IPO 기대주 '밸류업' 이유 더 있다

- [코스닥 리빌딩 리포트]'조달 지연' 비투엔, 불성실공시법인 지정 가능성은

- [Board Index/네이버]사외이사 정보제공 '정조준'…교육도 대폭 늘려

- "35년 영업맨, 상장 후 글로벌 시장 노린다"

- [아시아나 화물사업부 M&A]LOC 낸 에어인천·이스타, LOI 낸 에어프레미아