브렉시트 극복한 KOG, 10년물 최저 금리 달성 [Deal Story]투자 수요 4배 몰려, 10년물 2.325%로 역대 최저...KT·국민銀 발행 가능성↑

이길용 기자공개 2016-07-13 11:44:03

이 기사는 2016년 07월 12일 16:35 thebell 에 표출된 기사입니다.

브렉시트에 움츠러들었던 한국물 시장이 다시 살아났다. 한국가스공사가 글로벌본드(RegS/144a) 발행에 성공하면서 한국물에 대한 인기를 확인했다. 특히 장기물인 10년물에 수요가 몰리면서 역대 최저 금리 달성에 성공했다. 한국가스공사가 물꼬를 터주면서 딜을 연기했던 한국물들이 다시 발행을 시도할 것으로 예상된다.◇ 브렉시트 공포 진정...한국가스공사, 10년물 금리 최저 찍었다

한국가스공사는 9억 달러 규모의 글로벌본드 발행을 12일 마무리했다. 브렉시트 이후 처음으로 발행에 성공한 한국물 딜이다. 브렉시트 이슈로 대부분 한국물 발행 기관들이 딜을 연기한 것과는 대조적으로 한국가스공사는 과감하게 딜을 추진했다.

트렌치는 5년물과 10년물로 구성했으며 각각 5억 달러와 4억 달러를 조달했다. 투자자 모집을 위한 이니셜 가이던스(최초 제시 금리)는 5년 만기의 경우 미국 5년물 국채 금리(5T)에 110bp, 10년 만기는 미 국채 10년물(10T)에 115bp를 가산한 수준으로 제시했다.

북빌딩(수요예측)을 진행하면서 주문 수요는 최대 46억 달러까지 모였다. 최종 수요는 5년물 21억 달러, 10년물 19억 달러가 쌓였다. 투자 수요가 몰리면서 한국가스공사는 최종 발행 금리는 5T와 10T에 90bp를 가산한 수준으로 결정했다. 쿠폰 금리는 5년물과 10년물이 각각 1.92%와 2.325%를 기록했다. 10년물의 경우 한국물 조달 금리는 역대 최저 수준이다.

한국가스공사에 따르면 이번 글로벌본드의 발행 금리는 타 공기업 대비 30~40bp 낮은 수준이다. 10년물의 경우 국내 생명보험사 외에 대만에 소재한 생보사들도 물량을 많이 받아간 것으로 알려졌다. 10년물에 수요가 타이트하게 몰려 스프레드를 5년물보다도 낮게 결정할 수 있었지만 정상적인 가격 책정을 위해 욕심을 버린 것으로 보인다.

유럽·미국 등 투자가들이 많이 인수하는 5년물의 물량을 10년물보다 1억 달러 늘려 투자자 분산 효과를 극대화했다. 전문가들은 금리 책정과 투자자 확보 모두 성공적이었던 딜로 평가했다.

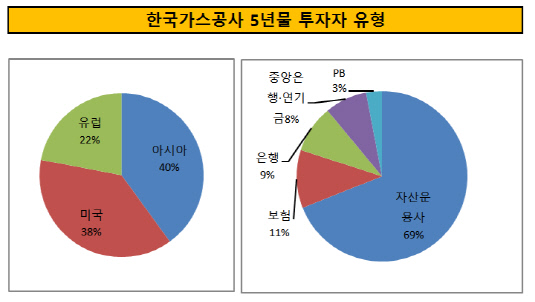

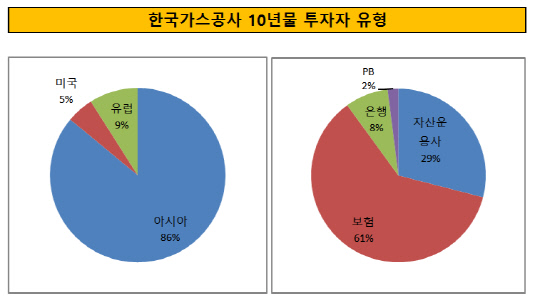

5년 만기 트렌치는 투자자 지역별로 아시아 40%, 미국 38%, 유럽 22%가 참여했다. 투자자 성격 별로는 자산운용사 69%, 보험 11%, 은행 9%, 중앙은행 및 연기금 8%, PB 3%가 참여했다. 10년 만기 트렌치의 경우에는 아시아 86%, 미국 5%, 유럽 9%로 아시아 편중 현상이 심했다. 성격 별로는 자산운용사 29%, 보험 61%, 은행 8%, PB 2%로 대부분 만기가 긴 채권을 선호하는 생명보험사들이 물량을 가져간 것으로 분석된다.

이번 딜은 씨티그룹글로벌마켓증권, HSBC, CS, JP모간, 소시에테제네랄(SG), UBS가 주관사를 맡았다.

|

|

◇ 한국물 발행 마중물 기대...KT·국민은행 대기

한국물은 브렉시트가 발생한 이후 어려운 시기를 겪었다. 지난 6월 말 기획재정부로부터 발행 윈도우(Window)를 받은 KT는 글로벌본드 발행을 포기했다. 2014년 이후 2년 만에 달러화 채권 시장에 복귀를 꿈꿨지만 변동성이 확대된 탓에 시장 상황을 보며 발행 시점을 재검토하기로 했다.

한국물 시장이 공기업·은행 위주로 이뤄진 가운데 사기업인 KT의 발행 무산은 시장에 아쉬움을 남겼다. 올해 한국물 시장에서 자금을 조달한 사기업은 기아자동차가 유일하다. 삼성전자·현대자동차 등 초우량 기업들이 채권 조달을 자제하고 있는 가운데 KT의 등장은 공기업 딜보다 높은 금리를 확보할 수 있는 딜로 평가받는다.

KT의 다음 타자였던 국민은행도 선순위 글로벌본드 발행을 미뤘다. 조달이 연기되면서 2분기 실적 업데이트를 위해 아직 발행 시점을 확정하지 못한 것으로 알려졌다. 국민은행은 지난해 초 선순위 글로벌본드 발행을 추진하다가 커버드본드로 선회했던 전례가 있다.

한국가스공사가 글로벌본드 발행을 재개하면서 KT와 국민은행도 다시 달러화 조달에 나설 가능성이 높아졌다. 이르면 이번 달 내에 두 기관은 발행을 재추진할 것으로 전망된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 4년만에 대표직 내려온 송영숙 '침묵'…임주현 "안타깝다"

- "준비·설득 다 부족했다"...이우현 회장의 바이오 M&A 성찰

- [Company Watch]'군수공백' 아이쓰리시스템, 민수 '상쇄'

- [Company Watch]'흑자전환' 신성이엔지, 실적 턴어라운드 성공

- [Company Watch]'800억 수주잔고' 엔시스, 1분기 실적 '선방'

- 미래산업, 신규 수주 확대 흑자전환

- [Company Watch]라온시큐어, 옴니원 NFT 필두 '사업 다각화 속도전'

- 한미통합 결렬에도 '확장본능' OCI, 해외 제약사 인수 검토

- [돌아온 임종윤 넥스트 한미약품]모친 해임한 임종훈 대표 첫 일성 "단독체제로 경영속도"

- 3인 각자 대표 체제로 재편한 KG모빌리티