'AA급의 힘' LG전자, 오버부킹 성공 2500억 모집에 4배 가까이 몰려…7·10년물도 유효수요 넘쳐, 증액 가능성

김병윤 기자공개 2016-09-02 08:33:14

이 기사는 2016년 08월 31일 10시15분 thebell에 표출된 기사입니다

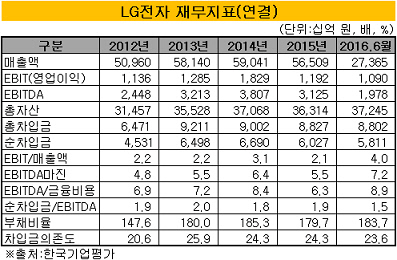

국내 부채자본시장(DCM)의 '엄친아'다웠다. LG전자(AA0)가 회사채 발행을 앞두고 벌인 수요예측에서 대규모 오버부킹에 성공했다. 2500억 원 모집에 9300억 원이 몰렸다. 7·10년물에도 투자자 수요는 모집 규모의 3배에 달했다.LG전자는 총 2500억 원어치 회사채 발행을 앞두고 지난 30일 기관투자자 수요예측을 진행했다. 만기 구조는 3(800억 원)·5(800억 원)·7(500억 원)·10(400억 원)년이다.

희망금리 밴드 경우 하단은 3년물(-15bp)을 제외하고는 모두 -10bp로 동일하다. 상단 경우 3년물과 5년물은 각각 5bp와 10bp다. 7년물과 10년물의 희망금리 상단은 20bp와 25bp다.

수요예측 결과, 총 9300억 원 규모의 투자 수요가 발생했다. 3년물과 5년물 경우 유효수요는 각각 3900억 원, 2400억 원에 달했다. 7년물과 10년물에는 각각 1500억 원과 3000억 원어치 자금이 몰렸다.

업계 관계자는 "우량물에 대해서는 투자 수요가 확실한 것으로 보인다"며 "발행사가 투자자 유인 차원에서 금리밴드를 넉넉하게 가져간 것으로 판단된다"고 말했다.

앞서 회사채 발행에 나섰던 SK E&S(AA+)와 S-Oil(AA+) 모두 수요예측에서 좋은 성적표를 받아들었다. 특히 7년물과 10년물에서도 투자자 수요는 넘쳐났었다. 우량채에 대한 투자 심리를 확인할 수 있는 대목이다.

회사채의 흥행 성공에 증액 가능성도 나오고 있다. LG전자는 이번 회사채 발행 규모를 최대 5000억 원까지 늘릴 수 있다고 밝혔었다. 업계 관계자는 "증액을 두고 논의 중인 것으로 알고 있다"며 "만기가 짧은 것 중심으로 증액 가능성이 높아 보인다"고 말했다.

LG전자 관계자는 "현재 증액 여부는 논의 중에 있다"고 말했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 금호타이어, 화재 광주공장 '재건보다 이전' 무게

- '호반 견제' 연대 본격화…㈜LS-대한항공 '지분동맹'

- 되찾은 12%…한진칼, 정석기업 지배 구조 '공고히'

- 현대로템, K2가 끌고간 디펜스솔루션…추가동력도 '탄탄'

- '남은 건' STS뿐…현대비앤지스틸, '외연 축소' 현실화

- [이사회 분석]포스코GS에코머티리얼즈, 포스코 지분율 70%로 '급증'...이사회 구조는 유지

- [i-point]미래컴퍼니, 북아프리카 신시장 개척 본격화

- [i-point]폴라리스오피스, 1분기 연결기준 매출액 744억 기록

- [i-point]더바이오메드, 치주질환 조기진단 플랫폼 공동개발 MOU

- 채비, 인도네시아 Helio와 전기차 충전 인프라 MOU