공모채 늘리는 두산, 대형 IB 기여도 'UP' [증권사 커버리지 지도]KB·한국證, 올들어 인수 물량 확대…NH·미래 '기피 현상' 여전

민경문 기자공개 2017-07-18 10:26:16

[편집자주]

국내 대기업은 부채자본시장(DCM)에서 주로 어떤 증권사와 거래 관계를 맺고 있을까. 지금까지 개별 증권사에 대한 채권 인수·주관 실적은 리그테이블을 통해 확인됐지만 이슈어와의 실질적인 비즈니스 관계를 파악하긴 어려웠다. 더벨은 주요 대기업의 일반 회사채(SB) 발행에 참여한 증권사의 인수 물량을 조사해 그 순위를 집계했다. 이를 통해 특정 대기업에 대한 국내 증권사의 커버리지(coverage) 역량을 가늠해 보고자 한다.

이 기사는 2017년 07월 13일 16시26분 thebell에 표출된 기사입니다

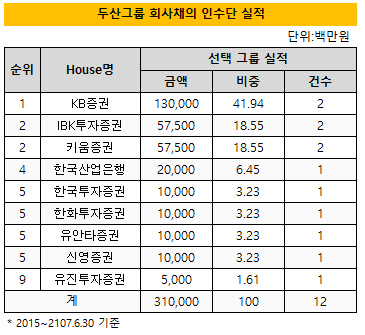

두산그룹의 경우 그 동안 신용리스크가 부각되면서 공모채 발행이 거의 없었다. 그나마도 물량을 인수해 간 건 산업은행과 중소형 증권사들이었다. 하지만 작년 두산밥캣 상장과 실적 개선 흐름 속에 공모채 발행도 늘고 있다. 여기에 발맞춰 대형 IB들의 참여 비중도 확대되는 모습이다.두산그룹은 지난 몇 년간 각종 신용리스크에서 자유롭지 못했다. 각종 재무 개선 노력에도 주력 계열사들의 실적이 뒷받침해주지 못하면서 신용등급은 미끄럼틀을 탔다. 조달 여건도 위축될 수밖에 없었다. 회사채는 대부분 사모 형태로 조달이 이뤄졌고 만기 구조도 갈수록 짧아졌다.

기관투자자들이 외면하면서 두산 계열 공모채는 2014~2016년 동안 매년 1건씩 발행하는 데 그쳤다. 2014년 두산인프라코어(1200억 원), 2015년 두산건설(250억 원), 2016년 ㈜두산(750억 원)이 그 주인공이다. 1조 원 어치 이상의 공모채(9건)를 찍었던 2013년과 대조적이다.

2014~2015년 공모채 인수단의 경우 물량을 떠안을 수 있는 산업은행이 반드시 끼어야 했다. 유진투자증권, 유안타증권 등 중소형 증권사들이 산업은행의 파트너로 나섰다. 신용등급이 낮았지만 그만큼 수수료에 베팅한 것으로 보인다. 2016년에는 750억 규모의 두산 회사채 1건에 무려 6곳의 인수단이 붙어 리스크를 나눠 가졌다.

올해 들어서는 다소 변화가 감지되고 있다. 상반기까지 ㈜두산(1200억 원)과 두산엔진(1300억 원)이 공모채를 발행했으며 두산중공업도 5년여 만에 1000억 원 규모의 공모채 발행을 앞두고 있다. 지난해 두산밥캣 상장과 계열사 실적 개선 등이 조달 여건을 개선시킨 것으로 파악된다.

인수단만 보더라도 대형 증권사들의 참여가 잦아지고 있다. KB증권은 상반기 두산과 두산엔진의 회사채 인수단으로 나서 1300억 원의 실적을 기록했다. 한국투자증권도 오는 19일 발행될 두산중공업의 1000억 원 규모의 회사채 주관사로서 900억 원어치를 인수했다. 수요예측에서의 미배정 고리를 끊지 못한 건 아쉬움으로 남는다.

대형사 중에서는 NH투자증권, 미래에셋대우 등의 두산그룹 회사채 기피 현상이 아직도 이어지고 있다. NH투자증권의 경우 올해 두산중공업의 BW 주관사로 참여한 적이 있어 상반된 행보라는 평가다. 신한금융투자와 하나금융투자 등 일부 은행계 증권사들도 두산그룹의 회사채 발행에 참여하기를 여전히 꺼리는 눈치다.

|

◇증권사 커버리지 지도, 이렇게 진행했습니다.

데이터 조사 대상은 SK그룹, 롯데그룹, LG그룹, GS그룹, CJ그룹, 현대차그룹, 한화그룹, 한국전력그룹, 신세계그룹, LS그룹, 4대 금융지주사입니다. 해당 대기업 집단에 포함된 계열사들이 2016년 7월부터 2017년 6월말까지 발행한 회사채에 대해 증권사별 인수금액을 조사했습니다. 캐피탈·카드채 등 여전채는 유통구조가 상이해 IB 업무를 트레이딩 부서에서 전담하는 경우도 많아 증권사의 커버리지 변별력을 떨어뜨린다는 점을 고려해 제외했습니다. 주관사의 경우 계열 증권사가 배제되고 일부 대형 증권사에만 해당되는 부분이기 때문에 인수금액만을 기준으로 삼았습니다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- '비상경영체 돌입' SKT, 유심 사태 수습 '총력전'

- 위메이드 "위믹스 해킹 늑장공시 아니야…DAXA 기준 불분명"

- [Market Watch]DN솔루션즈 이어 롯데글로벌까지, 대형 IPO '휘청'

- [롯데글로벌로지스 IPO]흥행 실패 우려, 결국 상장 철회로 귀결

- [AACR 2025]제이인츠 'JIN-001', 독성 최소화한 '저농도' 효능 입증

- [Financial Index/SK그룹]주가상승률 50% 상회, SK스퀘어 'TSR' 그룹내 최고

- 금호타이어, 분기 '최대 매출'…영업이익은 '주춤'

- 유지한 SKC CFO "트럼프 관세, 위기보다 기회"

- [i-point]신테카바이오, 'K-BioX 글로벌 SUMMIT 6' 참여

- 간추려진 대명소노그룹 선택지, '티웨이'에 집중