SK실트론의 A0 복귀? "차입금 줄여라" [Rating Watch]실적 개선 불구, 신평사 보수적 입장 견지…내년 IPO 성사시 호재 가능성

민경문 기자공개 2017-11-02 14:17:00

이 기사는 2017년 10월 31일 13:38 thebell 에 표출된 기사입니다.

SK실트론이 2년 넘게 A- 신용등급에 머물고 있다. 대주주 변경과 반도체 시장 호황에 따른 실적 개선에도 신용평가사들은 요지부동이다. 영업이익 확대에도 불구하고 막중한 차입금 부담이 장애가 되고 있다. 기업공개(IPO)를 통한 자본 확충이 향후 신용도 개선에 호재일 수 있다는 분석도 나온다.한국기업평가는 지난 2015년 SK실트론(당시 LG실트론) 회사채 신용등급을 A에서 A-로 낮췄다. 업황 부진과 원재료비 부담 상승 등으로 수익성이 저조했고 차입부담도 과중하다는 판단이었다. NICE신용평가는 이미 2014년 말 SK실트론 신용등급을 한 노치(notch) 낮췄다. 'A-' 신용등급은 현재까지 유지되고 있다.

올해 초 대주주가 LG에서 SK로 바뀌었지만 신용등급이 조정될 만한 이벤트는 아니었다. 당시 한국기업평가 관계자는 "실트론은 LG계열로 이미 높은 지원가능성을 인정받아 독자신용등급 대비 1노치(notch) 높은 등급을 받고 있다"며 "대주주가 SK로 바뀐다고 해서 지원가능성 변화로 등급이 더 상승될 가능성은 낮다"고 말했다.

하지만 SK실트론의 대대적인 실적 개선 이후 분위기 변화도 감지되고 있다. 반도체 시장 호황 등으로 웨이퍼업체 수익성이 탄력을 받으면서 신용도 개선 기대감도 커지고 있다. SK실트론의 상반기 영업이익은 426억원으로 전년동기대비 372% 증가해 전년 연간영업이익 333억 원을 훌쩍 넘어섰다.

|

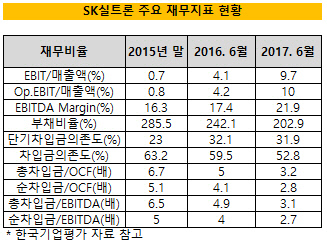

문제가 되는 건 차입금이다. SK실트론의 순차입금은 상반기 말 현재 5349억 원으로 1년 전 6475억 원에서 줄었지만 여전히 재무부담을 높이는 요인이 되고 있다. 한기평의 경우 차입금의존도 45% 이하 유지를 상향 트리거로 내세웠지만 상반기 말 해당 수치는 52.9%에 이른다. 단기차입금 역시 1500억 원으로 작년 말 대비 증가하는 모습이다.

최근 실적 개선으로 차입금/EBITDA 수치 등이 점차 나아지고 있지만 아직 신용등급이 올릴 만한 상황은 아니라는 분석이다. 신용평가사 관계자는 "과거 태양광 웨이퍼 등 신규사업 투자로 인해 확대된 재무부담이 여전히 발목을 잡고 있다"며 "전반적으로 공장 가동률이 높아 투자 부담이 증가할 수 있다"고 말했다.

물론 내년 점쳐지는 SK실트론의 상장 시나리오는 신용도 개선에 호재로 작용할 전망이다. 투자금 마련을 위해서라도 일정 수준 이상의 신주 발행이 불가피하다. 최태원 SK그룹 회장이 TRS 형태로 지분을 취득한데다 반도체 경기 변동성이 크다는 점을 고려할 때 예상보다 IPO 일정이 빨라질 수 있다는 관측도 나온다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 우리금융 "롯데손보 M&A, 과도한 가격 부담 안한다"

- 신한캐피탈, 지속성장 포트폴리오 리밸런싱 체계 강화

- 하나금융, ELS 악재에도 실적 선방…확고한 수익 기반

- 하나금융, 자본비율 하락에도 주주환원 강화 의지

- 국민연금, '역대 최대 1.5조' 출자사업 닻 올렸다

- [도전 직면한 하이브 멀티레이블]하이브, 강한 자율성 보장 '양날의 검' 됐나

- [퍼포먼스&스톡]꺾여버린 기세에…포스코홀딩스, '자사주 소각' 카드 재소환

- [퍼포먼스&스톡]LG엔솔 예견된 실적·주가 하락, 비용 절감 '집중'

- [퍼포먼스&스톡]포스코인터, 컨센서스 웃돌았지만 주가는 '주춤'

- 신한금융, ‘리딩금융’ 재탈환에 주주환원 강화 자신감