현대차그룹, 회사채 발행 2조 클럽 복귀 [2017 Big Issuer 분석]'사드 여파' 중국 부진에도 흥행…내년 발행량 감소 전망

양정우 기자공개 2017-12-18 15:33:18

이 기사는 2017년 12월 14일 16:27 thebell 에 표출된 기사입니다.

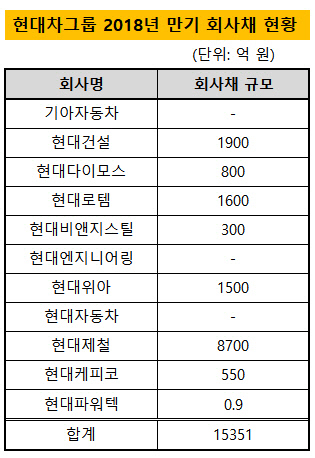

현대차그룹이 올해 회사채(SB) 발행 규모를 다시 2조 원 대로 끌어올렸다. 중국발 사드(THAAD, 고고도미사일방어체계) 역풍에도 현대차 계열을 향한 시장의 러브콜은 여전했다.다만 내년엔 조달 규모가 재차 2조 원을 밑돌 가능성이 높다. 현대제철(8700억 원)을 중심으로 만기가 돌아오는 회사채가 1조 5000억 원 수준에 불과하다. 지난해에도 만기도래 물량이 1조 원 대여서 2008년 금융위기 이후 처음으로 '2조 클럽'에 오르지 못했다.

◇ '빅이슈어' 현대제철 1조 발행…사드 우려에도 수요예측 인기몰이

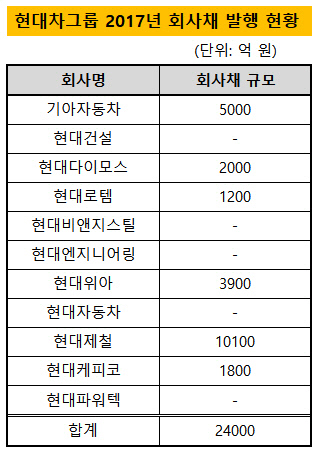

14일 더벨플러스에 따르면 올해 현대차그룹의 비금융 일반 회사채 발행 규모는 2조 4000억 원으로 집계됐다. 지난해(1조 6600억 원)보다 1조 원 가까이 늘어난 수치다.

하지만 2015년(3조 4250억 원) 수준엔 미치지 못했다. 본래 현대차그룹은 매년 3조 원 규모의 회사채를 찍어내던 빅이슈어였다. 그룹사별 순위도 늘상 선두권에 머물던 때와 사뭇 다르다. 올해엔 5위를 기록해 계단식 하락세를 지속하고 있다.

그나마 올해 2조 원 대의 발행 물량을 쏟아낸 건 현대제철 덕분이다. 현대제철은 지난 1월(6000억 원)과 9월(4100억 원) 두 차례 회사채를 찍어내 총 1조 100억 원의 자금을 확보했다. 기아자동차도 5000억 원 규모의 회사채 발행을 시도해 성공적으로 딜을 마무리했다.

기아자동차와 현대제철은 물론 현대다이모스, 현대케피코, 현대위아 등 계열사들은 모두 회사채 시장에서 '오버부킹'을 거뒀다. 시장의 발행 여건이 개선된 데 더해 현대차그룹의 '후광효과'가 맞물리면서 수요를 채우는 데 성공했다는 분석이다. 사드 여파로 현대차그룹에 대한 우려가 제기됐지만 계열 회사채의 인기가 재확인된 것이다.

|

◇ 내년 회사채 물량 2조 하회 전망…현대제철 조달규모 가장 클 듯

하지만 내년 발행 규모는 지난해와 같이 2조 원 수준을 밑돌 것으로 관측된다. 무엇보다 만기가 도래하는 그룹 회사채의 물량이 적어 계열 전반이 몸을 사릴 것으로 보인다.

내년 만기가 돌아오는 현대차그룹 계열의 회사채 규모는 총 1조 5351억 원 규모로 집계된다. 역시 현대제철의 물량(8700억 원)이 독보적이다. 그룹의 주축인 현대자동차와 기아자동차는 내년에 갚아야 할 회사채가 없다.

올해 회사채 시장을 찾지 않은 현대건설의 행보에도 관심이 쏠린다. 사실 현대건설은 올해 만기 회사채가 4000억 원에 달했지만 현금 상환을 택했다. 내년 만기 회사채(1900억 원)도 자체 재원으로 상환할지 IB업계가 주목하고 있다.

다만 자본시장과 소통 차원에서 주력 계열사가 회사채 시장을 찾을 여지도 있다. 지난해 현대자동차가 3000억 원 규모의 회사채를 발행한 것도 이런 포석으로 읽힌다. 그동안 현대차는 회사채보다는 토탈 리턴 스왑(TRS)에 더 관심을 기울여왔다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 한양, 만기도래 회사채 '사모채'로 차환한다

- 동인기연, 'GS 출신' 30년 베테랑 전호철 상무 영입 '성장 방점'

- 에스트래픽, 적자 '일시적 현상'... 2분기 수익개선 기대

- [Company Watch]'자회사 회생신청' 투비소프트, 성과 없는 신사업

- '크라우드 펀딩' 와디즈, '테슬라 요건' 상장 추진

- [우리투자증권의 부활]그룹 황태자로 키울까…우리지주 '추가출자' 불가피

- [금융지주 CEO 책임경영 진단]진옥동 회장, 글로벌·자본시장 '톱 레벨' 기반 구축 경과는

- [라인야후 탈네이버 논란]주인 바뀐 라인넥스트, 블록체인 사업 추진 '오히려 좋아'

- [보험사 지급여력 돋보기]DB손보, 줄어든 '보험위험'에 버퍼 확보

- AI 외치는 삼성, 자신감·위기감 '공존'

양정우 기자의 다른 기사 보기

-

- [우리투자증권의 부활]그룹 황태자로 키울까…우리지주 '추가출자' 불가피

- [IB 풍향계]'싹 바뀐' 유진증권 IPO 파트, '유장훈 맨파워' 두각

- [2024 공시대상기업집단]'종투사' 노리는 대신증권, 자본 확 늘리자 '첫 지정'

- [우리투자증권의 부활]'격전지' IB 비즈니스, 우리은행이 '열쇠' 쥐고 있다

- [우리투자증권의 부활]미래에셋 영입 전략, '미래-대우 출신' 인사 불균형 공략

- [IPO 모니터]상장 나선 재영텍, '적자 전환' 난관 뚫을까

- [우리투자증권의 부활]인력 영입 '총력전'…1차 타깃 대우 출신 '미래에셋맨'

- [우리투자증권의 부활]'런던의 인연' 임종룡-남기천, '메이저 증권사' 꿈꾸다

- [HD현대마린솔루션 IPO] 상장 첫날 두배 껑충…사후관리 전략 먹힐까

- [IPO 모니터]'콜옵션 딜레마' 빠졌던 이피캠텍 오너, 자금 구했나