MBK·한앤코, 시장 영향력 절대적 '쥐락펴락' [M&A/인수금융] 2개사가 인수금융·리파이낸싱 50% 차지

윤동희 기자공개 2018-07-02 11:26:38

이 기사는 2018년 06월 29일 15:07 thebell 에 표출된 기사입니다.

국내 M&A 시장이 사모투자펀드(PEF) 위주로 흘러가면서 인수금융 시장도 PEF 편향 현상이 가속화되고 있다. 여기에 조단위 거래를 하는 곳이 한정되면서 상위 2개의 PE가 전체 시장의 절반을 차지하기에 이르렀다.머니투데이 더벨이 집계한 2018년 상반기 국내 M&A 인수금융 주선시장 규모는 7조9817억원이었다. 프로젝트 건수로는 38건이 있었는데 다섯 건을 제외하고 모두 PEF가 관여한 거래였다. 최근 들어 이 시장은 신규 M&A 인수금융 거래보다 PEF가 투자 포트폴리오 관리, 투자금 회수 차원에서 리파이낸싱, 자본재조정 작업을 활발히 단행하기 시작하면서 리파이낸싱 거래가 점차 많아지는 추세였다. 올해 들어 금액과 개수 면에서 리파이낸싱 거래가 인수금융 거래를 앞지르면서 이러한 현상은 더 극명해졌다.

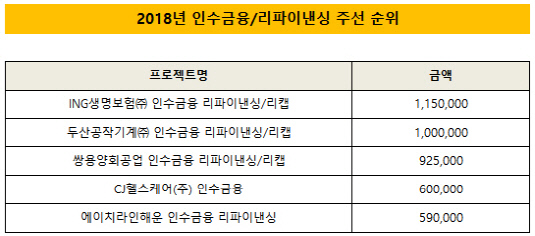

올해 상반기 시장은 소수의 대형 리파이낸싱 딜이 주도했다. 상위 다섯 개 거래의 규모가 전체의 53.4%를 차지했다. 구체적으로 자본재조정이 포함된 ING생명보험의 인수금융 리파이낸싱, 두산공작기계 리파이낸싱, 쌍용양회 리파이낸싱, 에이치라인해운 리파이낸싱이다. 다섯 개중 네 개가 리파이낸싱 거래다. 대부분 자본재조정 작업도 함께 수반됐다.

한국콜마의 CJ헬스케어 인수가 유일한 대형 신규 M&A 인수금융으로 집계됐다. 인수주체가 한국콜마로 인수금융을 잘 사용하지 않는 전략적투자자(SI)지만 H&Q와 스틱인베스트먼트, 미래에셋자산운용PE가 절반에 가까운 지분을 컨소시엄형태로 공동 투자하기로 해 인수금융 시장에 나올 수 있었다. 이 경우 차주는 CKM이라는 특수목적회사였다. 한국콜마는 CKM과는 별개로 한국투자증권과 한국산업은행 등으로부터 직접 기업대출을 받기도 했다.

|

네 건의 대형 리파이낸싱 거래는 모두 MBK파트너스와 한앤컴퍼니가 주도했다. 상위 5개 거래에는 끼지 못했지만 한앤컴퍼니는 SK로부터의 SK엔카 인수, 현대중공업으로부터의 호텔현대 인수 등 끊임없이 다양한 형태의 M&A를 성사시키며 인수금융 시장의 주요 고객으로 떠올랐다. 이 두 PE가 주도한 거래가 전체 인수금융 시장에서 차지하는 비중은 48.9%로 절반에 가깝다. KKR은 거래대금의 절반 이상이 인수금융으로 채워진 1조 규모의 LS오토모티브 사업부·LS엠트론 동박/박막사업부 거래를 성사시키긴 했으나 글로벌 PE의 존재감이 이 두 PE에는 미치지 못했다는 지적이다.

국내 PE중에는 VIG파트너스가 단골손님으로 등장하고 있다. 지난해 써머스플랫폼, 오토플러스 등으로 시작해 올해에는 바디프랜드, 삼양옵틱스 리파이낸싱을 추진했다. 특히 대구은행은 VIG파트너스와 네트워크가 좋은데 삼양옵틱스 리파이낸싱 거래에서도 200억원을 주선해 리그테이블에 이름을 올릴 수 있었다. 바디프랜드 리파이낸싱 주선사는 미래에셋대우인데 IPO 주선업무를 모간스탠리와 함께 추진하고 있기도 하다.

이외에도 H&Q, 스틱, IMM PE나 모간스탠리PE처럼 국내에서 오랜 기간 투자를 해온 PE들이 상반기 한 두 건의 인수금융, 리파이낸싱을 진행하며 시장을 형성했다. 눈에 띄는 것은 에이스에쿼티파트너스라는 신예다. 지난해 8월에 설립된 신생 사모펀드로 우진기전과 에임시스템을 인수하고 동아화학에 투자했다. 설립 1년이 채 지나지 않아 운용자산(AUM)이 4000억원으로 훌쩍 커지면서 인수금융 시장의 '뉴페이스'로 등장했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 우리금융, 포스증권 합병 확정…임종룡 회장 '첫 M&A' 성사

- 라온시큐어, 공공기관 아이폰 보안관리솔루션 요건 충족

- [Company Watch] 갈 길 먼 삼성 파운드리, '적자탈출' 언제쯤

- [피플人 제약바이오]국제약품의 '안질환' 타깃, CTO가 밝힌 이유있는 자신감

- 씨이랩, 국제인공지능대전서 영상 특화 AI 제품 소개

- 보령, 카나브에 케이캡까지…매출 1조 목표에 '성큼'

- [수술대 오른 커넥트웨이브]8000억 투입하는 MBK, 높아진 엑시트의 벽

- KB운용, 외부서 인력 또 영입…내부 불만 고조

- '52주 최저가 근접' 티에스아이, 풋옵션 물량 부담

- 비브스튜디오스, 광주 백운광장 '인터렉티브 콘텐츠'