아시아나, '달라진 IR' 재무불안 우려 해소 총력전 IR자료 다섯 페이지 '재무 건전성·자금 조달·차입금 상환' 등 적극 설명

고설봉 기자공개 2018-08-14 08:16:48

이 기사는 2018년 08월 13일 15:46 thebell 에 표출된 기사입니다.

아시아나항공이 시장에서 제기되고 있는 '재무 불안'을 불식시키기 위해 총력을 기울이고 있다. 올 2분기 실적 공시와 함께 IR을 통해 하반기 자금조달 및 차입금 상환 계획 등을 상세히 밝혔다. 그동안 제기돼 왔던 유동성 압박에 대한 대응 전략과 구체적인 방안 등을 공개하며 시장과 호흡하려는 것으로 풀이된다.지난 6월 '기내식 대란'으로 촉발된 아시아나항공의 '경영 리스크'는 최근 재무 건전성 우려로 번진 상태다. 대규모 단기 차입금 만기가 올해 집중되면서 '유동성 압박'이 클 것이란 전망이 시장을 중심으로 퍼졌다.

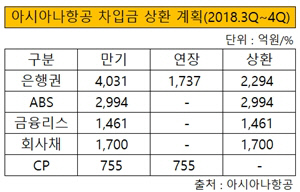

지난해 말 기준 1년 이내 만기 도래하는 아시아나항공의 단기차입 규모는 총 2조222억원이었다. 이 가운데 9322억원은 상반기에 상환했다. 하반기에는 약 1조900억원 차입금이 만기 도래한다. 시장에서는 하반기 만기 도래하는 단기 차입에 대한 상환에 애를 먹을 것이란 전망이 나왔다.

|

이에 따라 아시아나항공은 이러한 시장의 우려를 불식시키기 위해 올 2분기 실적 발표에서 기존과는 다른 방식으로 기업정보를 제공했다. 그동안 분기 실적발표 및 기업설명자료(IR, investor relations)를 통해 밝히지 않았던 자금운용 계획을 공개했다.

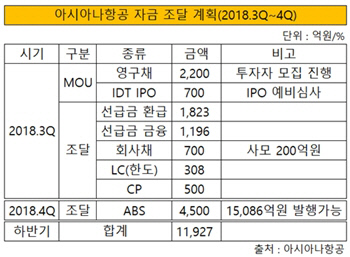

아시아나항공은 자금 조달 및 차입금 상환 등의 계획을 IR 자료에 게재했다. 아시아나항공은 올 하반기 총 1조1927억원의 자금을 조달할 계획을 세웠다. 우선 3분기 선급금 환급·금융, 회사채, 신용장(LC) 대출 한도, 기업어음(CP) 등을 통해 4527억원을 조달할 계획이다. 4분기에는 자산유동화증권(ABS)를 통해 4500억원을 조달한다. 아시아나항공은 ABS 총 1조5086억원을 발행할 수 있다.

이외 영구채를 발행해 2200억원을 충당하고, 자회사인 아시아나IDT를 상장해 700억원을 조달할 계획이다. 다만 영구채 발행은 투자자를 모집 중이지만 발행 여부는 아직 불투명하다. 자회사 상장도 예비심사를 진행 중이지만 연내 상장을 장담할 수 없다.

|

더불어 아시아나항공은 차입금 현황 및 주요 재무지표에 대한 설명에도 공을 들였다. IR 자료 총 열 세 페이지 중 다섯 페이지에 걸쳐 연결 및 별도 재무현황을 공개했다. 지난해 2분기에 제출한 IR 자료에서는 총 열 한 페이지 중 한 페이지에만 재무현황을 설명했다.

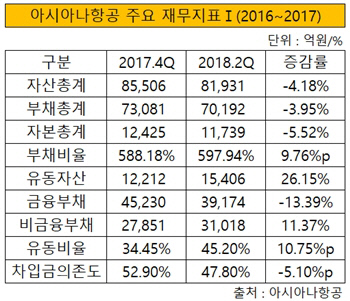

이는 아시아나항공이 지난해 말부터 진행한 차입금 만기 대응의 성과를 올 상반기 일부 거뒀기 때문으로 풀이된다. 전반적으로 올 2분기 말 기준 아시아나항옹의 재무구조는 소폭 안전화한 것으로 보인다. 개선세가 뚜렷하지는 않지만 금호사옥 및 비핵심 자산 매각 등을 통해 확보한 현금으로 일부 차입금을 상환하며 재무구조 안정을 꾀했다.

아시아나항공은 올 2분기 부채비율 597.94%를 기록 중이다. 지난해 말 대비 부채비율은 9.76% 상승했다. 환율 영향으로 순손실이 발행하는 등 이유로 자산총액이 5.52% 감소하면서 부채비율이 상대적으로 높아졌다. 같은 기간 부채총액 자체는 7조3081억원에서 7조192억원으로 3.95% 줄었다.

|

부채비율 외에 재무 건전성을 평가할 수 있는 다른 지표들은 소폭 개선됐다. 올 2분기 말 기준 유동비율은 45.2%로 집계됐다. 지난해 말 대비 10.75% 포인트 오른 수치다. 통상 유동비율이 높을수록 기업의 재무건전성도 좋다.

더불어 차입금의존도는 소폭 낮아졌다. 지난해 말 기준 52.9%에서 올 2분기 말 47.8%로 낮아졌다. 차입금의존도는 금융차입금을 총자산으로 나눈 값으로 수치가 낮을수록 재무 건전성이 좋다는 뜻이다.

아시아나항공 관계자는 "계획대로 재무구조 개선 작업이 잘 되고 있다는 것을 대외적으로 알리기 위해 자금 조달 및 차입금 상환 일정 등을 공개한 것"이라며 "시장과 커뮤니케이션을 통해 기업 경영의 투명성을 높이기 위한 작업"이라고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 나이스평가정보, '아인스미디어·웰컴즈' 인수

- 폴라리스오피스 자회사, 엔비디아 '인셉션 프로그램' 합류

- 소룩스, 美 Mount Sinai 의대와 ‘인지건강 특수조명 공동개발’ 계약

- 세경하이테크, 자회사 세스맷 친환경 확장 '순항'

- [Red & Blue]지오릿에너지, CB 주식전환 물량 출회 부담

- 다보링크, 해외시장 공략·신사업 추진 본격화

- [Red & Blue]포스코 손잡은 '협동로봇' 뉴로메카, 반등 '언제쯤'

- [이사회 모니터]황원경 본부장, 상상인증권 사내이사 합류

- 맥시칸, '지사 역할' 하림유통 합병 '효율성 제고'

- [아난티는 지금]얽히고설킨 지배구조, ESG 'D등급 딱지'

고설봉 기자의 다른 기사 보기

-

- [보험사 IFRS17 조기도입 명암]KB손보, 취약했던 자본항목 개선 주도한 평가이익

- [은행권 신경쟁 체제]시중은행 전환 대구은행, 판 뒤흔들 한방은

- [보험사 IFRS17 조기도입 명암]KB손보, '보장성상품' 주력…킥스비율 개선·경영 안정화 유도

- [은행권 신경쟁 체제]메기 노리는 중소형은행…경쟁구도 다변화 이룰까

- [은행권 신경쟁 체제]농협은행, 한풀 꺾인 성장세 원인은 기업금융

- [보험사 IFRS17 조기도입 명암]현대해상, 단순한 상품구조 '부채 감소' 효과는 컸다

- ‘리딩뱅크’ 신한은행, 정상혁 행장의 조직 대수술 성과 조기도출

- 신한금융, 리딩금융 탈환 배경 '은행의 도약'

- [컨콜 Q&A 리뷰]신한금융, 은행 자산성장과 글로벌 성과 집중 '시장의 관심'

- KB국민은행, 순이익 뒤에 가려진 영업성과