증권사, 회사채발행 '봇물'…저금리 실탄 확보 [Market Watch]'첫발행·최대액·장기물 도전' 타이틀 제각각

임효정 기자공개 2019-08-23 13:35:00

이 기사는 2019년 08월 22일 07시34분 thebell에 표출된 기사입니다

올 하반기 증권사들이 회사채를 잇따라 발행하고 있다. 저금리 기조 속 자금을 확보해 기업금융에 활용하려는 복안이다.교보증권과 대신증권에 이어 한국투자증권이 수요예측을 앞두고 있다. 회사채 발행을 위해 대표주관을 맺은 SK증권도 다음달 수요예측에 나설 예정이다. 이 밖에도 증권사 2~3곳에서 회사채 발행을 검토 중인 것으로 파악된다.

◇교보·대신, 하반기 포문…한국·SK 대기

올 하반기 증권사의 회사채 발행이 이어지고 있다. 이달 교보증권과 대신증권이 같은 시기에 회사채를 발행하며 하반기 포문을 열었다.

교보증권이 공모채(선순위채) 시장에 찾은 건 설립 이래 처음이다. 2년만에 공모채 시장을 찾은 대신증권은 역대 최대 모집액(2000억원)을 들고 나왔다. 처음으로 7년물 발행에도 도전했다.

'최초, 최대' 타이틀을 달고 도전한 결과는 성공적이었다. 두 증권사 모두 2000억원대 모집액에 1조원이 넘는 자금이 확보됐다. 교보증권과 대신증권은 모두 최대치까지 증액키로 했다.

다음 타자는 한국투자증권으로, 상반기에 이어 올해 두번째 발행을 준비 중이다. 1200억원 규모다. 이어 SK증권도 회사채 발행 대열에 합류한다. 신한금융투자와 대표주관 계약을 마치고 희망금리밴드 등 세부사항을 조율 중으로 알려진다.

앞서 상반기에 NH투자증권과 KB증권, 미래에셋대우 등도 회사채 발행을 진행한 바있다. 저금리 기조가 이어지는 만큼 올 안에 2~3곳 증권사가 공모채 시장에 나오기 위해 검토 중인 것으로 파악된다.

◇여전히 높은 수익률 매력

증권사들이 회사채 시장에 적극 나서는 데는 달라진 시장 분위기 덕분이다.

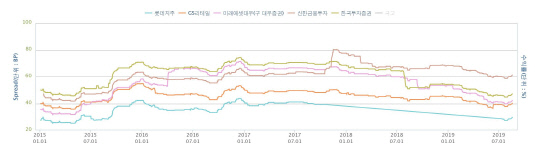

통상 증권사가 발행하는 회사채는 일반 회사채에 대비해 선호도가 높지 않았다. 증권사들이 발행하는 물량 자체가 많지 않다보니 상대적으로 유동성이 용이한 일반 회사채에 투자자들이 몰린 탓이다. 하지만 최근 저금리 속 증권채의 존재감이 달라졌다. 일반회사채보다 높은 수익률이 투자자를 견인하고 있는 셈이다.

IB업계 관계자는 "과거에는 어느 정도 수준의 금리 레벨에서 증권채는 일반 회사채보다 들어오는 수요의 강도가 적었다"며 "최근 낮은 금리가 유지되자 오히려 증권채의 메리트가 부각되면서 수요가 받쳐주고 있다"고 말했다.

|

최근 증권채 물량이 많아지면서 일반 회사채와의 금리 격차가 좁혀지고 있는 모양새지만 장기물에 있어서 여전히 수익률이 높게 형성돼 있다. 앞선 관계자는 "물량이 많아지면 금리 갭이 좁혀지고 있지만 장기물로 갈수록 증권채 수익률이 높다는 점은 투자자를 모으는 요인으로 작용하고 있다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [자사주 리포트]두산, 3분의 1만 소각하는 이유는

- [Financial Index/금융지주]신한금융, 부채비율 43%…우리금융 출자여력 '넉넉'

- [Financial Index/SK그룹]절반 이상 PBR '1배 미만', 체면 살린 SK바이오팜

- [Financial Index/LG그룹]그룹 자존심 지킨 에너지솔루션, 2024년 PBR '3.86배'

- [교보생명 SBI저축 인수]SBI홀딩스, '경제적 권리' 70% 합의…실속 챙겼다

- [KT 리빌딩]멈춰선 계열사 늘리기, 이제는 내실 다지기 '집중'

- [i-point]크라우드웍스, '인력양성바우처 지원사업' 공급

- GS칼텍스·현대백 회사채 최저금리…'크레딧 안정성' 부각

- [i-point]큐브엔터, 소속 걸그룹 '아이들' 컴백 확정

- [NPL 자금조달 리포트]대신F&I, 공격적 투자에 단기조달 확대…NPL 매입 '적기 대응'