성장성 특례 '라닉스', 기관반응 싸늘 경쟁률 50대 1 그쳐…부족한 실적 근거에 '발목'

이경주 기자공개 2019-09-04 14:31:07

이 기사는 2019년 09월 03일 16:46 thebell 에 표출된 기사입니다.

성장성 특례상장 2호에 도전하고 있는 시스템반도체 기업 라닉스가 IPO(기업공개) 기관 수요예측에서 50대 1수준의 저조한 경쟁률을 기록했다. 1호 기업인 셀리버리가 800대 1이 넘는 경쟁률을 기록한 것과 정반대 분위기다. 수요부진 탓에 공모가도 희망밴드보다 크게 낮은 수준으로 책정했다.업계에선 실적 근거가 부족한 것을 원인으로 지목했다. 라닉스는 국내 하이패스용 통신칩 시장을 과점하고 있지만 수익은 많이 나지 않았다. 창업 15년 째인 지난해 순이익이 6억원에 불과했다. 반면 3년 뒤엔 100억원 순익 달성을 자신하고 이를 근거로 공모가를 정했다. 기관들은 라닉스의 장밋빛 전망에 동조하지 않았다.

◇공모가, 밴드하단보다도 25% 낮춰

라닉스는 3일 증권신고서 정정공시를 통해 지난달 29~30일 진행한 기관 수요예측 결과를 공개했다. 전체 공모 주식수 160만주 중 기관에 배정한 80%(128만주)를 수요예측에서 모집했다. 희망공모가밴드는 8000원~10500원, 공모액은 128억~168억원이다.

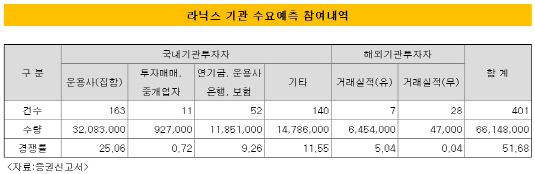

기관 반응은 미지근했다. 총 401개 기관이 참여했지만 주식청약수는 6614만8000주로 경쟁률이 51.68대 1에 그쳤다. 올 들어 경쟁률이 100대 1을 밑도는 경우가 손으로 꼽을 정도기 때문에 저조한 경쟁률로 볼 수 있다.

|

지난달 말 수요예측을 진행한 한독크린텍은 기관청약 경쟁률이 1117.61대 1에 이르렀다. 지난해 말 성장성 특례 1호로 상장한 셀리버리의 경우 기관청약 경쟁률이 808대 1에 달했다. 일반적으로 보나 성장성 특례 사례로 보나 라닉스가 저조했다.

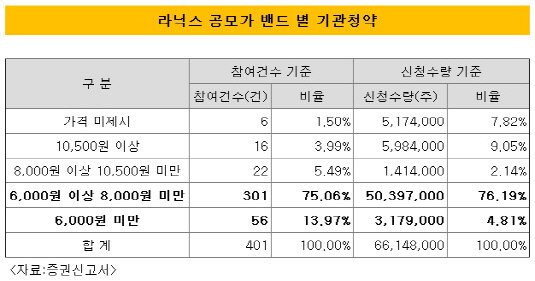

특히 청약을 한 기관들도 기업가치(밸류)가 고평가 됐다고 평가했다. 80% 이상이 공모가 희망맨드 하단인 8000원 보다 낮은 금액에 베팅했다. 6000~8000원 구간에 베팅한 주식수량이 76.19%, 6000원 미만이 4.81%로 총 81%다.

이탓에 공모가는 하단(8000원)보다 2000원 낮은 6000원으로 확정됐다. 공모액은 128억원(공모가 밴드 하단 기준)에서 96억원으로 크게 줄었다.

|

◇성장성 특례도 '옥석 가리기'…기관 "라닉스 트렉레코드 부족했다"

이번 사례로 성장성 특례상장도 기관들이 옥석을 가리고 있다는 것이 입증됐다. 성장성 특례란 주관사 추천을 받은 기업에게 상장 요건을 완화해주는 제도다. 현재 적자를 내거나 이익이 크지 않아도 미래 예상실적을 근거로 밸류와 공모가를 산정할 수 있다. 주관사는 대신 일반 공모투자자에게 상장 후 6개월 동안 환매청구권(공모가의 90% 가격으로 공모주를 사줄 것을 요구할 권리)을 부여해야 한다. 다만 기관에겐 환매청구권이 부여되지 않는다.

환매청구권이 없는 기관들은 라닉스가 제시한 미래실적을 그대로 믿지 않았다. 정체돼 있는 현재 실적과 비교해 너무 도전적인 목표였기 때문이다.

라닉스는 고속도로 하이패스 구간에서 자동차와 징수기기간 무선통신을 가능하게 해주는 하이패스(ETCS) 모뎀 칩이 주력사업이다. 이 시장 국내 점유율이 85% 이상인 반독점 사업자다. 하지만 그 동안 수익을 못냈다. 2003년 설립된지 15년이 지난 지난해 매출은 98억원, 영업이익 7억원, 순이익은 6억원에 불과했다. 실적이 개선추세에 있는 것도 아니었다. 지난해 매출은 전년(94억원)에 비해 4억원 늘어나는데 그쳤으며, 영업이익은 25.2% 줄었다.

그런데 성장성 특례를 활용해 2022년 매출 481억원, 당기순이익 100억원을 달성한다는 가정했다. 정체된 과거와는 달리 2019~2022년 연평균 매출증가율이 121%, 당기순이익 증가율이 343.2%에 이를 것으로 봤다. 희망 공모가는 2022년 실적을 근거로 산출했다.

이번 청약에 참여하지 않은 한 자산운용사 관계자는 "과거 실적이 받쳐주지 않아 불확실성이 크다고 판단했다"며 "일반 상장을 하는 기업들도 증시 변동성 때문에 보수적으로 보고 있는데 굳이 라닉스에 모험을 할 필요는 없었다"고 말했다.

또 다른 운용사 관계자도 "국내 하이패스칩 시장을 오랫동안 반독점하고 있었다면 높은 수익성을 보였어야 하는데 그렇지 않았다"며 "앞으로 개선될 것이란 기대를 할 수 없었던 부분"이라고 말했다.

이어 "발행사는 자율주행차용 통신칩 시장을 개척해 예상 실적을 달성할 것이라고 이야기했지만, 이 분야는 다양한 글로벌 기업들 역시 치열하게 경쟁하고 있다"며 "2~3년 뒤 라닉스가 과연 시장을 선점할 수 있을지 확신이 들지 않았다"고 덧붙였다.

한편 라닉스는 오는 5~6일 양일간 일반투자자 대상 청약을 진행한다. 배정 주식수는 전체 공모주의 20%(32만주)다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [한미 오너가 분쟁]임주현 "임종윤과 다른 길, 해외투자 유치는 곧 매각"

- [i-point]미래산업, 용인 반도체 클러스터 L-벨트 이전

- [한미 오너가 분쟁]소액주주 만난 임주현, 핵심은 'R&D' "한미정신 지킨다"

- '나형균호' 오하임앤컴퍼니, 사업 다각화 고삐

- [i-point]휴림로봇, 일반공모 유상증자 청약률 196.5% 기록

- [i-point]부스터즈, 네이버 스마트스토어·자사몰 매출 전략 강화

- '탄소제로 대비' 대우건설, 환경 에너지 정조준

- [시큐리티 컴퍼니 리포트] 시큐아이, 빅3급 실적에도 '보안 거리 먼' 임원들 우려

- [i-point]엑스페릭스-퓨리오사AI, UAE 방문 '협력 강화'

- 성장 돌파구 모색 KT스카이라이프, AI·아마스포츠 공략