TS인베스트, 신규 펀드에 M&A 투자 노하우 집약 최대 1000억 규모 결성 추진…5개 조합 '성공 DNA' 이식 채비

양용비 기자공개 2020-07-17 08:09:00

이 기사는 2020년 07월 16일 16:01 thebell 에 표출된 기사입니다.

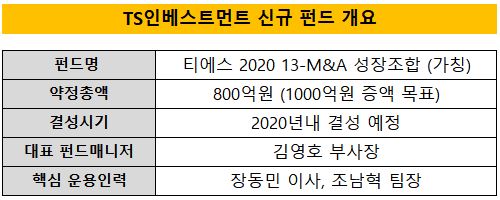

인수합병(M&A) 투자에 정통한 TS인베스트먼트가 신규 M&A 펀드 결성에 구슬땀을 흘리고 있다. M&A 조합 5개를 성공적으로 운용하면서 축적한 노하우를 신규 펀드에 집약할 예정이다.16일 벤처캐피탈 업계에 따르면 TS인베스트먼트는 연내 결성 예정인 ‘티에스 2020 13-M&A 성장조합’(가칭) 자금 모집에 한창이다. 기존 약정총액은 800억원이지만 1000억원 이상을 목표로 자금을 모으고 있다.

티에스 2020 13-M&A 성장조합은 김영호 부사장이 대표 펀드매니저를 맡는다. 장종민 이사와 조남혁 팀장은 핵심 운용인력에 이름을 올린다. 모태펀드가 320억원을 출자한다.

M&A 펀드는 일반 벤처펀드와 비교해 안정적이지만 기대 수익은 높지 않다. 그러나 TS인베스트먼트는 M&A 펀드로 고수익 사례를 다수 배출하며 '로우 리스크, 로우 리턴(Low Risk Low Return)' 공식을 깼다. M&A 특화 벤처캐피탈로서 입지를 공고히 한 이유다.

청산을 완료한 M&A 펀드의 성적도 우수하다. 2017년 8월 청산한 ‘티에스 2013-6 M&A 투자조합’은 내부수익률(IRR) 16.6%을 기록했다. 약 90억원의 차익을 남긴 한삼시스템 투자가 이 펀드로 진행됐다. TS인베스트먼트는 2013년 6월 한삼시스템의 지분 36.9%를 150억원에 매입한 이후 2015년 사모펀드 운용사인 엔베스터에 240억원으로 매각했다.

TS인베스트먼트 관계자는 “한삼시스템 지분 인수 이후 ERP 도입, CFO 파견, 부동산 정리 등을 통해 재무구조를 효율화했다”며 “한삼시스템 투자 사례와 같이 최대주주나 2대주주 등 의미있는 지분을 가져가면서 피투자사와 함께 여러 가지 엑시트 방안을 고민하고 있다”고 설명했다.

세컨더리 펀드인 ‘티에스 2012-5 세컨더리 투자조합’은 IRR 20.7%로 지난해 6월 정리했다. 이 펀드로 레드비씨, 올리패스, 코아스템 등에 베팅해 높은 회수 수익을 거뒀다.

현재 운용하고 있는 M&A 펀드의 기대감도 상당하다. 2015년 결성한 ‘티에스2015-9 성장전략 M&A 투자조합’의 경우 ‘제2의 티에스 2012-5 세컨더리 투자조합’으로 꼽힌다. 수젠텍과 에스티큐브, 다산일렉트론, 패스트파이브 등 굵직한 포트폴리오가 즐비하다.

이미 회수를 완료한 수젠텍과 에스티큐브, 다산일렉트론은 티에스2015-9 성장전략 M&A 투자조합에 큰 수익을 안겼다. 수젠텍에 투입한 70억원은 170억원으로 되돌아왔다. 에스티큐브엔 120억원을 베팅해 약 320억원을 회수했다.

연내 상장을 앞둔 패스트파이브도 촉망받는 종목이다. TS인베스트먼트는 티에스2015-9 성장전략 M&A로 시리즈B 단계에서 55억원을 베팅했다. 2017년 투자 당시 420억원 규모였던 기업가치는 3년 사이 3300억원 수준까지 뛰었다. 증시 입성 이후 회수에 돌입하면 의미있는 성과를 낼 것으로 기대하고 있다.

TS인베스트먼트 관계자는 “티에스2015-9 성장전략 M&A 투자조합 결성액 950억원 가운데 일부가 출자자에게 배분됐다”며 “패스트파이브로 회수 이후 높은 IRR을 기록할 것으로 기대하고 있다”고 강조했다.

M&A 펀드의 성공 DNA를 보유한 TS인베스트먼트는 신규 펀드를 M&A 펀드 운용 노하우의 집약체로 만들겠다는 포부다. 타 벤처캐피탈보다 빠른 ‘선도 투자’ 전략이 신규 펀드 운용의 핵심이다.

인수 기업 대상도 PE와는 다른 관점으로 탐색할 방침이다. 현금 흐름에 집중하는 PE와는 달리 성장 가능성이 큰 비즈니스에 칩을 던진다. 인수 이후엔 피투자사의 강점에 신사업을 더하는 방식으로 스케일업을 추진한다.

TS인베스트먼트 관계자는 “코로나19로 인해 사세가 악화한 기업들이 많아 하반기부터 M&A 매물이 쏟아질 것으로 예상하고 있다”며 “내년부터 신규 펀드를 본격적으로 운용하면 2년 내에 재원을 모두 소진할 것으로 본다”고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [한미 오너가 분쟁]임주현 "임종윤과 다른 길, 해외투자 유치는 곧 매각"

- [i-point]미래산업, 용인 반도체 클러스터 L-벨트 이전

- [한미 오너가 분쟁]소액주주 만난 임주현, 핵심은 'R&D' "한미정신 지킨다"

- '나형균호' 오하임앤컴퍼니, 사업 다각화 고삐

- [i-point]휴림로봇, 일반공모 유상증자 청약률 196.5% 기록

- [i-point]부스터즈, 네이버 스마트스토어·자사몰 매출 전략 강화

- '탄소제로 대비' 대우건설, 환경 에너지 정조준

- [시큐리티 컴퍼니 리포트] 시큐아이, 빅3급 실적에도 '보안 거리 먼' 임원들 우려

- [i-point]엑스페릭스-퓨리오사AI, UAE 방문 '협력 강화'

- 성장 돌파구 모색 KT스카이라이프, AI·아마스포츠 공략