금호산업, 금호리조트 매각금 유입 '100억+α' 가능할까 금호티앤아이 대여금 회수, 잔여 금액 배당시 추가 수령할 듯

김경태 기자공개 2021-03-02 13:30:13

이 기사는 2021년 02월 25일 15:04 thebell 에 표출된 기사입니다.

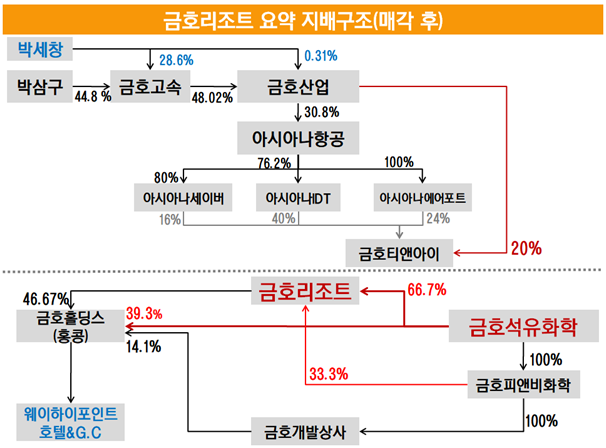

금호리조트 매각이 완료되면 금호산업도 일부 대금을 수령하게 될 전망이다. 기존에 금호티앤아이(T&I)에 대여한 돈 100억원을 돌려받는다. 여기에 금호T&I가 전환사채(CB) 상환 후 남은 금액을 주주사에 배당하면 추가로 자금을 받을 수 있다. 다만 금호아시아나그룹이 해당 계열사에 절대적인 영향력을 행사하기 어렵다는 점이 변수가 될 전망이다.25일 재계에 따르면 금호석유화학은 이달 23일 이사회를 열고 금호리조트 지분 100%를 2404억원에 인수하기로 결정했다. 금호석화가 금호리조트 주식 1039만8434주(66.7%)를 1604억원에 매입하고 금호석화의 자회사인 금호피앤비화학이 518만6252주(33.3%)를 800억원에 인수한다.

내달 31일 금호리조트 거래가 종결되면 금호아시아나그룹의 주력사로 남겨진 금호산업도 일부 금액을 받게 된다. 우선 금호리조트의 주주사인 금호T&I에 빌려준 대여금을 수령한다.

금호T&I는 2017년1월 설립됐다. 현재 금호리조트 지분 48.8%를 보유해 최대주주다. 금호T&I는 금호리조트 매각금액 2404억원 중 1173억774만원을 받는다. 이 금액을 활용해 과거 금아시아나그룹의 재건 과정에서 발행한 CB를 갚을 예정이다.

CB 미상환 잔액은 315억원이다. 이를 갚은 뒤 주주사에 대한 대여금을 상환한다. 금호T&I의 주주사는 4곳이다. 아시아나IDT와 아시아나에어포트, 아시아나세이버가 각각 지분 40%, 24%, 16%를 갖고 있다. 금호산업은 지분 20%를 보유하고 있다. 금호T&I 주주사들은 총 500억원을 빌려줬다. 금호산업은 100억원을 대여했다.

금호T&I가 금호리조트 매각대금으로 CB 미상환 잔액과 주주사 대여금을 갚으면 수중에 360억원이 남는다. 이 자금의 활용 방안에 따라 금호산업이 추가적으로 돈을 받을 수 있다.

이에 대해 아시아나항공 핵심 관계자는 금호T&I에 남겨질 금액 활용에 관해 "아직까지 구체적인 계획은 없다"며 "배당금으로 활용할 가능성이 있다"고 설명했다.

금호T&I가 잔여 금액을 주주사에 배당할 경우 금호산업은 자금을 더 받을 수 있지만 상대적으로 큰 규모는 아니다. 지분율(20%)을 단순 대입하면 72억원으로 계산된다. 기존 대여금 상환까지 더하면 금호리조트 매각으로 총 172억원을 받을 수 있는 셈이다.

다만 금호산업이 금호T&I에 절대적인 영향력을 행사할 수 없다는 점이 변수가 될 것이란 전망이 있다. 금호T&I의 나머지 지분 80%를 보유한 아시아나IDT, 아시아나에어포트, 아시아나세이버는 아시아나항공의 자회사로 KDB산업은행 관리 체제에 있다.

최근에는 한진그룹이 대한항공을 통한 인수를 위해 실사에 속도를 내고 있다. 금호T&I에 남겨진 자금을 아시아나항공과 휘하 항공 관련 계열사의 정상화를 위해 활용하는 방안을 추진하면 금호산업에 추가적인 자금 유입을 기대하기 어렵다는 분석이다.

실제 아시아나항공은 이번 매각 과정에서 자금 마련을 위해 금호리조트 지분뿐 아니라 보유한 금호홀딩스 홍콩법인(Kumho Holdings H.K. Co., Ltd.) 지분 39.3%를 금호석화에 넘기기로 했다. 거래금액은 150억원이다.

이를 통해 금호석화는 금호홀딩스 홍콩법인도 단일 소유하게 된다. 기존에 계열사 금호개발상사가 금호홀딩스 홍콩법인의 지분 14.1%를 갖고 있었고 금호리조트가 46.67% 보유하고 있어 100% 지배가 완성된다. 금호홀딩스 홍콩법인은 중국 웨이하이포인트호텔&G.C를 거느리고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 우리금융 "롯데손보 M&A, 과도한 가격 부담 안한다"

- 신한캐피탈, 지속성장 포트폴리오 리밸런싱 체계 강화

- 하나금융, ELS 악재에도 실적 선방…확고한 수익 기반

- 하나금융, 자본비율 하락에도 주주환원 강화 의지

- 국민연금, '역대 최대 1.5조' 출자사업 닻 올렸다

- [도전 직면한 하이브 멀티레이블]하이브, 강한 자율성 보장 '양날의 검' 됐나

- [퍼포먼스&스톡]꺾여버린 기세에…포스코홀딩스, '자사주 소각' 카드 재소환

- [퍼포먼스&스톡]LG엔솔 예견된 실적·주가 하락, 비용 절감 '집중'

- [퍼포먼스&스톡]포스코인터, 컨센서스 웃돌았지만 주가는 '주춤'

- 신한금융, ‘리딩금융’ 재탈환에 주주환원 강화 자신감

김경태 기자의 다른 기사 보기

-

- '벼랑 끝 격돌' 대유위니아 vs 홍원식, 전부 걸었다

- [한경협 파이낸셜 리포트]회원사 늘었는데… 고유목적사업 준비금 '정체'

- [한경협 파이낸셜 리포트]'돈 굴리기' 보수적 접근, '채권 투자' 집중

- [한경협 파이낸셜 리포트]'부동산 거부 단체' 시세 1.3조 여의도 전경련회관

- [한경협 파이낸셜 리포트]국정농단 이후 회원사 미공개, 자신감 회복 언제쯤

- SK스퀘어, 크래프톤 지분 매각…체면 살린 '잭팟'

- [한경협 파이낸셜 리포트]'숫자'가 보여준 위상 회복, '돈 잘버는' 단체 거듭

- [LK삼양 뉴비기닝]소액주주에 '이례적' 차등배당, 주주가치제고 '진심'

- '자사주 소각' 한미반도체, 주주가치 제고 재확인

- [LK삼양 뉴비기닝]그룹 오너 구본욱의 변신, 경쟁력 강화만 본다