[스팩 합병 기업 리뷰]엠에프엠코리아, '이자 0% CB'로 유동성 활로 모색①운영자금 110억 조달, 포에버21 등 신규 거래처 수주 대비

김형락 기자공개 2021-03-29 07:55:02

[편집자주]

스팩(SPAC·기업인수목적회사) 합병 상장이 증시 입성 등용문으로 자리 잡고 있다. 올해 12개 기업이 스팩과 합병해 코스닥 시장에 안착했다. 스팩 합병 상장은 대대적으로 공모주 청약을 진행하는 일반 기업공개(IPO)와 달리 이미 조달된 자금을 품에 안는 방식이다. 이 때문에 상장 이후에도 주목받지 못한 기업들이 많다. 더벨은 스팩 합병 기업들의 사업 현황, 지배구조 등을 들여다본다.

이 기사는 2021년 03월 25일 15:36 thebell 에 표출된 기사입니다.

코스닥 상장사 엠에프엠코리아가 스팩 합병 상장 이후 추가로 자금을 조달해 실탄을 거머쥐었다. 이자율 0%인 전환사채(CB)를 발행해 110억원을 끌어왔다. 지난해 영업손실을 만회하기 위한 운영자금이다.25일 업계에 따르면 엠에프엠코리아는 CB를 발행해 유동성 확보에 나섰다. 지난 22일 4회차 CB를 발행해 운영자금 60억원을 마련했다. 지난 1월 발행한 50억원 규모 3회차 CB까지 더해 올해 110억원을 조달했다. 지난해 말 별도 기준 현금 및 현금성 자산은 11억원에 불과했다.

이자 부담 없이 자금을 손에 넣었다. 3회차, 4회차 CB 표면·만기이자율은 모두 0%다. CB 투자자는 주가 상승 구간에 전환권을 행사해 차익을 내야 한다. 3회차, 4회차 CB 전환가액은 각각 2160원, 2206원이다. 전환가액 조정(리픽싱) 한도는 발행 당시 전환가액의 70%까지다. 내년 1월, 3월부터 전환청구기간에 들어간다.

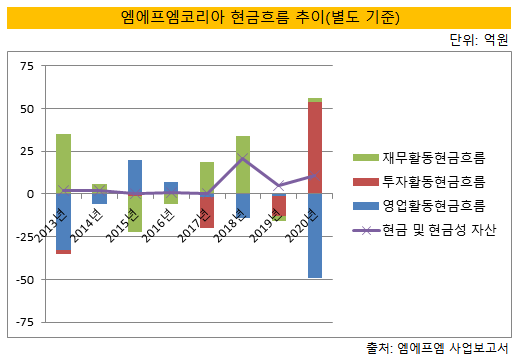

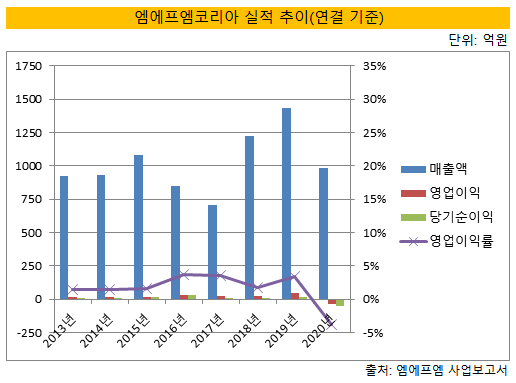

엠에프엠코리아는 현금 사정이 넉넉하지 않았다. 지난해 적자를 기록해 영업활동현금흐름이 악화됐다. 별도 기준 영업활동현금흐름은 49억원 유출로 나타났다. 연결 기준 매출액은 전년대비 32% 줄어든 982억원, 영업손실은 38억원을 기록해 적자전환했다. 코로나19 영향으로 고객사 납품 일정이 밀렸기 때문이다.

엠에프엠코리아는 의류 주문자상표부착생산(OEM) 사업을 전개하고 있다. 외주생산 비중이 커 수익성은 높지 않다. 지난해 연결 기준 매출액 중 55%(543억원)는 원재료 사용, 29%(284억원)는 외주가공비로 잡혔다. 2019년까지 영업이익률은 2~4%를 오르내렸다.

당기순이익을 낸 기간에도 영업활동현금흐름은 줄곧 마이너스(-)였다. 잉여 현금흐름 이상으로 매입금액이 소요됐기 때문이다. 부족한 영업자금은 단기차입금과 CB 발행 자금으로 충당했다.

엠에프엠코리아는 생산거점과 영업거점을 나눠 사업구조를 짰다. 최종 매출처인 미국 의류 브랜드가 엠에프엠코리아 100% 종속회사인 MIAS FASHION에 발주하고, 본사는 MIAS FASHION 수주 물량을 생산하는 흐름이다. 본사는 원단을 외주 생산하거나 직접 구매해 해외에 있는 자체·외주생산시설을 가동했다.

MIAS FASHION은 영업조직 기능을 하는 핵심 자회사다. 미국 현지법인으로 자산총계는 550억원 규모다. 지난해 별도 기준 본사 매출 99%(605억원)가 MIAS FASHION에서 발생했다.

올해 신규 브랜드 수주 효과를 노린다. 지난해 MIAS FASHION이 글로벌 제조·직매형 의류(SPA) 브랜드 포에버21 신규 공급망 관리(Supply chain manager)업체로 선정됐다. 엠에프엠코리아가 생산을 담당하고 있는 브랜드는 에어로포스테일(매출 비중 기준 68%), 반스(8%), 노티카(7%) 등이다.

스팩 예치금도 대부분 생산능력 증설에 안배했다. 엠에프엠코리아는 지난해 12월 스팩과 합병해 공모자금 80억원을 자기자금으로 전환했다. 포에버21 수주 확대에 대비한 투자금으로 50억원을 배정해뒀다.

엠에프엠코리아 관계자는 "올해부터 포에버21에는 제품을 공급할 예정"이라며 "신규 거래처 확보에 필요한 자금을 CB 발행으로 확보했다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 젬백스링크, 포니 자율주행자동차 국내 도입

- 더테크놀로지, 전략 수집 RPG '리버스 삼국' 출시

- [ICTK road to IPO]빅테크 고객사들이 상장 청원한 사연은

- '무차입' 씨피시스템, 상장으로 퀀텀점프 노린다

- 금양인터, 미국 프리미엄 와인 '벨라 오크스' 출시

- [ICTK raod to IPO]2년 뒤 매출 300억, 근거는 '글로벌 빅테크'

- [Company & IB]키움증권, 'AAA' KT&G 사로잡은 비결은

- 'BNCT로 항암 타깃' 다원메닥스, 코스닥 예심 청구

- [엔비디아 밸류체인 파트너]아이크래프트, 박우진 회장 잦은 하산에 빛바랜 주가

- [이통3사 AI 매치업]사물인터넷 회선 경쟁, AIoT 분야로 확전

김형락 기자의 다른 기사 보기

-

- [비상장사 재무분석]자본잠식 '웨이브', 증자보다 수익성 개선 집중

- '코스피행' 파라다이스의 상환 스케줄

- [기업집단 톺아보기]파라다이스, 지배력 변수로 남은 CB 콜옵션

- [기업집단 톺아보기]파라다이스, 자사주 소각 재개할까

- [기업집단 톺아보기]파라다이스글로벌, 건설 계열사 충당금 환입시킬까

- [기업집단 톺아보기]파라다이스, 이견 있었던 자회사 출자 규모

- [기업집단 톺아보기]파라다이스, 잉여현금 쌓아두는 이유는

- [기업집단 톺아보기]파라다이스, 원가율 70%대로 낮아진 이유

- [기업집단 톺아보기]코스피 이전 추진하는 파라다이스, 거버넌스 재편 과제

- [Board Index/BSM분석]롯데쇼핑, 기업 운영 경험도 이사회 필요 역량