돈 쓸곳 많은 한국비엔씨, 지배력과 맞바꾼 '메자닌' [스팩 합병 상장사 분석]③최완규 대표 지분 2014년 이후 15%p 이상 하락…CPS·CB 전환 시 추가 희석 불가피

남준우 기자공개 2021-11-04 07:10:28

[편집자주]

스팩 합병을 통해 증시에 입성하는 기업이 점점 늘고 있다. 과거 스팩은 직접 상장을 추진하기 어려운 기업의 우회 상장 수단으로 여겨졌다. 그러나 최근 알짜 기업들도 속속 스팩을 통한 상장에 나서면서 위상이 달라지고 있다. 다만 일각에선 여전히 스팩 합병 상장사에 대한 편견이 존재한다. 최근 스팩 합병에 성공한 기업의 상장 전후를 조명해 본다.

이 기사는 2021년 10월 29일 15:34 thebell 에 표출된 기사입니다.

한국비엔씨는 최근 꾸준한 투자를 통해 미래 먹거리를 물색하고 있다. 세종시에 건설 중인 의약품 GMP 신공장과 코로나19 치료제인 안트로퀴노놀(ANQ)가 대표적이다.대규모 자금이 필요한 만큼 이전까지는 접점이 없었던 메자닌 카드를 만지기 시작했다. 올해 발행한 메자닌이 전체 자산의 40% 규모다. 향후 보통주 전환 시 그동안 꾸준히 하락해 온 최대주주 지분율이 추가 희석될 것으로 보인다.

◇메자닌 발행액 400억…총 자산 40% 규모

한국비엔씨는 2019년 12월 NH스팩11호와 합병으로 코스닥에 이전 상장하기 전까지는 외부 투자 유치와 금융권 차입을 통해 자금을 조달해왔다. 다만 2018년 이후부터 조달 루트를 다양화하기 시작했다. 대규모 투자를 본격적으로 시작하면서다.

CAPEX만 310억원에 달하는 세종 의약품 GMP 신공장 건설에 350억원이 필요했다. 착공 당시 한국비엔씨 자산 총계가 308억원이었던 점을 감안하면 상당한 규모다. 연구개발비도 증가했다. 코로나19 치료제로 알려진 안트로퀴노놀(ANQ) 개발에 착수했다.

일부 자금은 스팩 합병을 통해서 충당했다. 스팩 합병 당시 한국비엔씨는 144억원의 자금을 수혈했다. 이중 90억원을 세종 GMP 공장에 투자했다. 작년 12월에는 금융 기관에서 65억원을 차입하기도 했다.

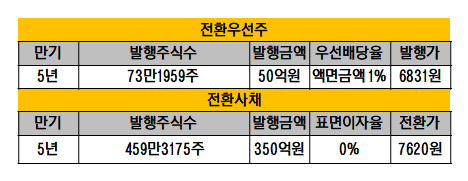

최근에 자금 수요가 더 커졌다. 이에 그동안 사용한 적 없는 메자닌을 적극 활용하기 시작했다. 지난 4월 1회차 전환우선주(CPS)와 2회차 사모 전환사채(CB)를 발행했다. 약 17억원 규모였던 1회차 사모 CB는 NH스팩11호 소유다. 작년 5월 전액 보통주로 전환됐다.

에셋원자산운용 등을 대상으로 제 3자배정 유상증자를 통해 발행한 CPS 금액은 총 50억원이다. 한국비엔씨는 발행금액 전액을 연구개발비 등 운영자금으로 분류했다.

시설자금과 운영자금 목적으로 발행한 CB 규모는 무려 350억원이다. 10곳이 넘는 자산운용사와 NH투자증권, 한양증권 등이 투자자로 참여했다.

발행 조건은 절대적으로 유리하다. 전환가액은 주당 7620원으로 발행 당시 주가와 비슷하다. 이자율도 0%라 한국비엔씨 입장에서는 별도의 이자 부담도 없다. 향후 성장성에 대한 투자자들의 믿음이 컸다.

◇최 대표, 지분 일부 주식 담보 대출 계약 체결

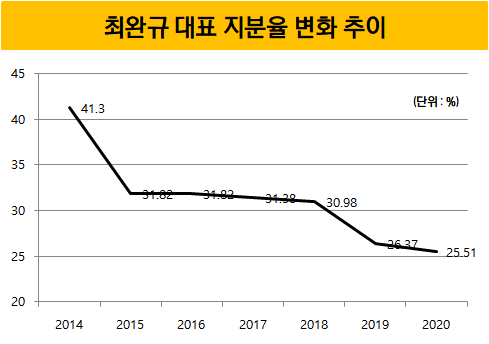

한국비엔씨의 올 상반기 말 기준 자산총계는 1061억원으로 메자닌 비율이 40%에 육박한다. 향후 보통주 전환 시 최완규 대표 지분율의 추가 하락이 예상된다. 경영권에 문제가 있는 수준은 아니지만 2014년 이후 최 대표의 지분율은 15%p 이상 하락했다.

최 대표는 2014년말 기준 41.3%의 지분을 가지고 있었다. 2015년 미래창조투자조합, 스마일게이트, 기업은행 등으로부터 외부 투자를 유치하면서 31.82%로 하락했다. 이후 2018년까지 비슷한 수준을 유지했다.

2019년 스팩 합병과 발기인의 CB 전환 등으로 일부 지분의 희석되면서 26.37%가 됐다. 올 상반기 말 기준 최 대표는 25.28%를 보유 중이다. 특수관계인 지분까지 합치면 25.29%다. 최 대표 외에 5% 이상 주주는 없으며 소액주주 비율은 70.17%다.

지난 4월 발행한 메자닌이 향후 보통주로 전환된다면 추가적인 하락이 불가피하다. CPS 발행 주식 수는 73만1959주로 상장 주식 수(5153만1636주)의 1.42%에 해당한다. CB 발행 주식 수는 459만3175주로 상장 주식 수의 약 9%다.

올 상반기 말 기준 최 대표가 보유 중인 주식 수는 1350만1940주다. 보통주 전환으로 전체 주식수가 증가하면 최 대표의 지분율은 단순 계산하더라도 23.7%로 하락한다.

여기에 최근 최 대표가 체결한 주식 담보 대출도 있다. 최 대표는 지난 18일 신한금융투자로부터 차입을 일으키기 위해 주식 담보 대출을 체결했다.

60만주 계약과 20만주 계약 등 총 80만주로 최 대표 보유 주식의 1.55%에 해당한다. 60만주를 체결한 계약은 대출 금액이 30억원이며 이자율은 4.5%다. 20만주 계약은 10억원 규모며 5.5%의 이자를 내야 한다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 우리금융 "롯데손보 M&A, 과도한 가격 부담 안한다"

- 신한캐피탈, 지속성장 포트폴리오 리밸런싱 체계 강화

- 하나금융, ELS 악재에도 실적 선방…확고한 수익 기반

- 하나금융, 자본비율 하락에도 주주환원 강화 의지

- 국민연금, '역대 최대 1.5조' 출자사업 닻 올렸다

- [도전 직면한 하이브 멀티레이블]하이브, 강한 자율성 보장 '양날의 검' 됐나

- [퍼포먼스&스톡]꺾여버린 기세에…포스코홀딩스, '자사주 소각' 카드 재소환

- [퍼포먼스&스톡]LG엔솔 예견된 실적·주가 하락, 비용 절감 '집중'

- [퍼포먼스&스톡]포스코인터, 컨센서스 웃돌았지만 주가는 '주춤'

- 신한금융, ‘리딩금융’ 재탈환에 주주환원 강화 자신감

남준우 기자의 다른 기사 보기

-

- [아시아나 화물사업부 M&A]MBK 손잡은 에어프레미아, 다크호스 등극

- [아시아나 화물사업부 M&A]본입찰 마감, 제주항공 불참

- [아시아나 화물사업부 M&A]'한투파 지원사격' 에어인천, 다크호스 등극하나

- [아시아나 화물사업부 M&A]한자리 남은 우협, '에어인천 vs 이스타' 2파전 유력

- [PE 포트폴리오 엿보기]한앤코, '인적분할' SK이터닉스 엑시트 기대감 커진다

- [아시아나 화물사업부 M&A]입찰가 두고 팽팽한 줄다리기, 가격갭 더 벌어졌다

- 세븐브릿지PE, '철 스크랩 강자' SB리사이클링 150억 투자 완료

- [아시아나 화물사업부 M&A]'제주항공+1' 우선협상대상자 복수로 뽑는다

- 우본 잡은 제이앤PE, '3000억 펀드' 절반 이상 채웠다

- [LP&Earning]'백주현 CIO 3년차' 공무원연금공단, 수익률 회복 호재