[막차 CB 잡는 코스닥]'지배력 고민' 알체라 설립자, 마지막 기회 잡나두달새 1, 2회차 발행, '황영규·김정배' 콜옵션 40% 행사 여부 주목

윤필호 기자공개 2021-11-29 10:56:39

[편집자주]

코스닥 기업의 자금줄 역할을 하던 전환사채(CB) 판이 완전히 바뀐다. 지배력과 자산증식 지렛대로 활용됐던 콜옵션에 브레이크가 걸린 탓이다. 수혜자 면면 역시 다 밝혀야 한다. 전환가액 상향 조정도 의무화된다. 그만큼 안전판 두께가 얇아졌다. 바뀐 규정은 2021년 12월1일부터 적용된다. 마지막 과실을 따 먹을 기회는 남아있다. 최근 코스닥 CB 발행 공시가 쏟아지고 있는 이유다. 막차를 타야만 하는 기업들의 속내와 노림수를 더벨이 살펴보고자 한다.

이 기사는 2021년 11월 26일 11:22 thebell 에 표출된 기사입니다.

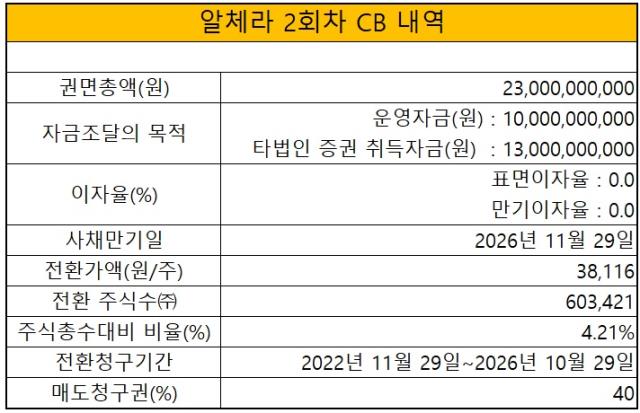

코스닥 상장사 ‘알체라’는 안면인식 인공지능(AI) 기술을 보유한 첨단 정보기술(IT) 기업이다. 앞선 기술력으로 설립 이후 빠르게 코스닥 시장 상장까지 마쳤다. 하지만 공동 설립자들의 낮은 지배력은 고민이었다. 이에 전환사채(CB) 콜옵션 규정 강화 전에 연달아 발행 절차를 완료, 지분율 방어에 나서 눈길을 끌고 있다.알체라는 최근 230억원 규모의 2회차 CB 발행 계획을 공시했다. 표면이자율과 만기 이자율은 모두 0%다. 전환가액은 시세에 맞춰 3만8116원으로 정했다. 납입일은 이달 29일이다. 전환청구기간은 2022년 11월 29일부터 2026년 10월 29일까지다. 발행 목적은 신사업 진출을 위한 인수합병(M&A)과 운영자금 용도라고 명시했다.

다음달부터 CB 발행 규제를 강화한 ‘증권의 발행 및 공시 등에 관한 규정’ 개정안이 적용된다. 그동안 코스닥 상장사들의 자금줄이었던 CB 활용가치가 떨어진다. 상장사에 유리한 콜옵션 등의 조건을 활용하기 위해서는 이달 안에 이사회를 통한 발행 결정을 내려야 한다.

알체라도 서둘러 2회차 CB 발행을 결정한 덕분에 각종 수혜 조건들을 확보했다. 특히 콜옵션을 1회차와 마찬가지로 40%로 설정했다. 이는 설립자인 황영규 대표와 김정배 사내이사의 지배력 강화로 활용될 가능성이 높다. 올해 3분기 말 기준 황 대표와 김 이사의 지분은 각각 11.62%, 11.99%로 2대, 3대주주 자리에 위치해있다. 최대주주는 네이버 계열사인 ‘스노우’로 가장 많은 14.99%를 보유하고 있다.

스노우와 단단한 협업 관계와는 별개로 설립자인 황 대표와 김 이사는 장기적으로 지배력을 강화할 유인이 남아있다. 앞서 1회차 CB 발행 당시에 콜옵션 40%를 설정한데 이어 2회차에도 동일한 수준으로 가져가면서 상당 규모의 주식을 확보할 수 있도록 조치했다.

260억원 규모의 1회차 CB의 전환가액은 한 차례 리픽싱(전환가액 조정)을 거치면서 3만3450원에서 3만223원으로 조정됐다. 전환 가능한 주식수도 77만7279주에서 86만271주로 늘었다. 콜옵션 40%를 모두 행사하면 34만4108주 정도를 가져가는데 이는 전체 지분의 2.4%에 해당한다.

2회차 CB의 전환 주식수는 60만3421주(지분율 4.21%)다. 콜옵션을 모두 행사할 경우 대략 24만1368주를 확보할 수 있는데 이는 전체 지분의 1.7% 규모다. 향후 전환가액 조정 등을 통해 최대 38만주까지 취득할 수 있다. 알체라가 이에 대해 특별한 입장을 밝히지 않고 있는 만큼, 내년 하반기 1, 2회차 콜옵션 행사 여부와 최종 수혜자가 윤곽을 보일 전망이다.

한편 알체라는 확보한 자금으로 M&A를 진행하며 사업 확장에 나서고 있다. 최근 비대면 인증 솔루션 기업 ‘유스비(useB)’를 인수했다. 인수금액은 공개하지 않았다. 금융산업의 보안, 정보보호 분야인 ‘레그테크(RegTech)’ 시장 공략에 속도를 높일 계획이다. 유스비의 신분증 진위 여부 확인과 암호화 솔루션을 알체라의 AI 영상인식 기술에 접목해 시너지를 창출하겠다는 구상이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [한미 오너가 분쟁]임주현 "임종윤과 다른 길, 해외투자 유치는 곧 매각"

- [i-point]미래산업, 용인 반도체 클러스터 L-벨트 이전

- [한미 오너가 분쟁]소액주주 만난 임주현, 핵심은 'R&D' "한미정신 지킨다"

- '나형균호' 오하임앤컴퍼니, 사업 다각화 고삐

- [i-point]휴림로봇, 일반공모 유상증자 청약률 196.5% 기록

- [i-point]부스터즈, 네이버 스마트스토어·자사몰 매출 전략 강화

- '탄소제로 대비' 대우건설, 환경 에너지 정조준

- [시큐리티 컴퍼니 리포트] 시큐아이, 빅3급 실적에도 '보안 거리 먼' 임원들 우려

- [i-point]엑스페릭스-퓨리오사AI, UAE 방문 '협력 강화'

- 성장 돌파구 모색 KT스카이라이프, AI·아마스포츠 공략