[오너십 시프트]'ES큐브 매각' 한빛자산, HB저축은행 인수 퍼즐 완성①앰버캐피탈코리아, 지분 32.19% 양수…저축은행 잔여지분 매입에 투입, 지배구조 일원화

조영갑 기자공개 2022-03-21 08:00:42

[편집자주]

기업에게 변화는 숙명이다. 성장을 위해, 때로는 생존을 위해 변신을 시도한다. 오너십 역시 절대적이지 않다. 오히려 보다 강력한 변화를 이끌어 내기 위해 많은 기업들이 경영권 거래를 전략적으로 활용한다. 물론 파장도 크다. 시장이 경영권 거래에 특히 주목하는 이유다. 경영권 이동이 만들어낸 파생 변수와 핵심 전략, 거래에 내재된 본질을 더 면밀히 살펴보고자 한다.

이 기사는 2022년 03월 17일 07시16분 thebell에 표출된 기사입니다

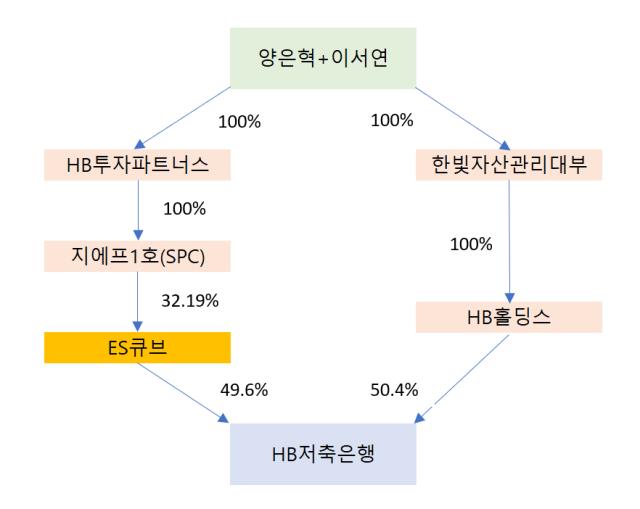

국내 부실채권(NPL) 추심시장 1위 기업인 한빛자산관리대부(이하 한빛자산)가 HB저축은행 인수 작업의 마침표를 찍는다. 저축은행업 진출을 위해 라이브플렉스(현 ES큐브)를 인수한 지 1년반 만에 모회사를 매각하고 오롯이 HB저축은행에 집중한다는 계획이다. 확보한 매각대금은 저축은행 잔여 지분 인수에 투입, 저축은행을 한빛자산의 100% 종속회사로 만든다.17일 금융감독원 전자공시에 따르면 ES큐브의 최대주주인 지에프금융산업제1호(지에프1호)는 ES큐브 보유주식 437만주가량을 앰버캐피탈코리아에 매각한다. 거래 규모는 650억원으로, 구주 전량을 앰버캐피탈코리아가 인수하는 딜이다.

지난 13일 계약금 30억원이 납입됐고, 이달 28일 중도금 320억원, 오는 6월29일 잔금 300억원이 납입되면 앰버캐피탈코리아는 ES큐브 지분 32.19%를 쥐게 된다. ES큐브는 스노우피크(Snowpeak), 콜맨(coleman) 등 프리미엄 브랜드 텐트 제조사다. 지난해 연결기준 매출액 1300억원을 기록했다.

새롭게 최대주주로 이름을 올릴 예정인 앰버캐피탈코리아는 홍콩 기반의 'Amber Capital HK'의 한국지사(한국법인) 정도로 알려졌다. 자본금과 자산총계가 5억원으로 동일한 사실상 '명목회사'다. 최근 레이저 장비 제조업체인 엘아이에스의 대주주 야웨이정밀레이저코리아와 지분 양수계약을 체결, 현재 인수 협의 중이다. 이 외에도 도매업을 영위하는 엔에스엔 등에 폭넓게 관여하면서 코스닥 M&A 시장에서 조금씩 눈길을 끌고 있다.

지에프1호는 앰버캐피탈코리아와의 양수도계약과 동시에 ES큐브 경영에서도 손을 뗀다. 이달 29일 ES큐브 정기주총을 통해 유태성 앰버캐피탈코리아 대표 등 새 대주주 측 인사가 대거 경영진으로 합류한다.

시장의 관심은 ES큐브가 쥐고 있는 HB저축은행 지분 49.6%에 쏠린다. 한빛자산이 온전한 HB저축은행 경영권을 행사하기 위해 필요한 지분인 데다 저축은행업 진출을 위한 '그랜드 플랜'을 1년 반만에 완성할 수 있기 때문이다.

지에프1호는 한빛자산 양은혁 회장과 그의 배우자 이서연 씨가 50%씩 출자한 HB파트너스가 설립한 SPC(특수목적법인)다. 자산 2조원이 넘는 한빛자산이 투자금 젖줄 역할을 하고 있다. 양 회장은 2020년 7월 지에프1호를 앞세워 라이브플렉스(현 ES큐브)의 지분 32.19%를 총 750억원에 인수했다. 라이브플렉스 손자회사 라이브저축은행(현 HB저축은행)을 노린 딜이다.

한빛자산이 직접 나서 저축은행 지분을 인수하지 않고 SPC를 설립해 우회 인수한 까닭은 채권추심업체로서 대주주 적격성 심사 부담을 줄이기 위한 목적이 강했다. 상호저축은행법(제10조의6 대주주 자격심사)에 따르면 저축은행 지분의 30%를 취득하거나 대주주가 되려고 하는 자는 금융사고 방지를 위해 금융위원회의 심사를 받아야 한다. 다만 저축은행 지분을 직접 취득하는 경우가 아니면 심사를 받을 필요가 없다. 지난해 하반기 적격성 심사를 마무리 지으면서 이 허들도 넘은 상황이다.

이후 한빛자산은 SPC와 별개로 HB저축은행의 지분을 차근차근 늘렸다. 한빛자산의 100% 종속회사인 HB홀딩스그룹을 통해서다. 지난 1월 말 HB저축은행의 유상증자에 참여한 HB홀딩스그룹은 220억원 투입, HB저축은행 지분을 50.4%까지 끌어올렸다. 궁극적으로 채권추심업의 비중을 줄이고, HB홀딩스그룹을 축으로 금융그룹으로 거듭나겠다는 의지다.

다만 ES큐브가 쥔 잔여지분 49.6%를 인수하기 위해서는 600억원가량의 비용이 필요할 전망이다. 지난 1월 말 유상증자를 거친 HB저축은행의 총주식수는 1178만주가량으로 파악된다. 당시 유상증자 신주 발행가격은 주당 1만원이었다. 최근에 책정된 밸류에이션이란 점을 감안하면 이번 HB저축은행 지분 거래가격도 이 수준에서 이뤄질 가능성이 크다. 이 경우 총주식수의 50%인 590만여주를 인수한다고 보면, 거래가격은 590억원 수준이다.

HB홀딩스 관계자는 "곧 이사회를 열어 HB저축은행 잔여지분 인수완 관련된 세부사항을 확정지을 것"이라면서 "동시에 참엔지니어링 및 참저축은행의 인수 작업을 마무리 짓고, 2개의 저축은행을 거느린 금융그룹으로 거듭날 것"이라고 말했다.

지난달 한빛자산 관계사 HB파트너스는 PEF를 통해 코스피 상장사 참엔지니어링의 경영권 지분을 인수하는 동시에 HB홀딩스를 참저축은행 인수에도 나섰다. HB저축은행을 인수한 방식과 동일한 '투트랙' 전략이다. 이 때문에 사업회사 참엔지니어링 역시 향후 ES큐브의 궤적을 밟은 공산이 크다는 분석이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [NPL 자금조달 리포트]대신F&I, 공격적 투자에 단기조달 확대…NPL 매입 '적기 대응'

- [교보생명 SBI저축 인수]1위 저축은행 PBR 0.95배, 상상인그룹은 '난색'

- [Policy Radar]금융당국, SKT 사태 '비상대응본부' 구성

- [은행경영분석]농협금융, 예대업 약화…낮아진 비은행 기여도 '설상가상'

- [여전사경영분석]우리금융캐피탈, 대손비용 부담 확대로 실적 개선 제동

- [금융 人사이드]캠코 사장 단독후보에 정정훈 전 세제실장…'자본확충' 첫 시험대

- [은행경영분석]제주은행, 90% 넘는 지역 의존도…가파른 연체율 상승세

- [은행경영분석]BNK금융, 건전성 지표 저하 '밸류업 복병' 부상

- [금융사 KPI 점검/하나은행]본사 정책 평가 강화, '건전성·손님만족' 항목 힘줬다

- [Policy Radar]보험업법 규제 기준 킥스비율 130%로 낮아진다