LX판토스, 첫 5년물 도전…차입구조 안정성↑ 총 700억 규모, 공모채 수준에서 조달금리 책정…실적증가·등급상승 효과

이지혜 기자공개 2022-04-21 07:14:58

이 기사는 2022년 04월 19일 08:01 thebell 에 표출된 기사입니다.

LX판토스가 사모 회사채를 발행해 차입구조를 장기화했다. 5년물을 주로 발행해 만기구조의 안정성을 높였다.다른 AA급 발행사도 최근 5년물을 발행하기가 녹록지 않은 점을 고려하면 LX판토스가 유리한 조건에 자금을 조달했다는 평가다. 실적이 늘어나고 신용등급이 상승한 덕분이다.

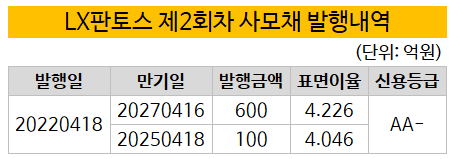

18일 한국예탁결제원 증권정보포털(SEIBro)에 따르면 LX판토스가 이날 사모채를 모두 700억원 규모로 발행했다. 3년물 100억원, 5년물 600억원 등이다. 3년물과 5년물 모두 신용등급이 두 노치 이상 떨어지면 조기상환해야 한다는 강제상환조건이 붙었다. KB증권이 대표주관업무를 맡았으며 투자자는 주로 보험사다.

LX판토스는 은행차입금을 갚고 금리인상에 대비해 운영자금을 선제적으로 마련하고자 사모채를 발행했다.

연결감사보고서에 따르면 2021년 말 기준으로 LX판토스의 차입금은 대부분 은행대출로 구성돼 있다. 은행차입금 가운데 단기차입금은 438억원, 장기차입금은 400억원 정도다. 은행대출 대부분이 만기 1년 이내의 단기 차입금(유동성장기부채 포함)인 만큼 이를 장기물로 차환하면 만기구조의 안정성이 좋아진다.

2018년에도 사모채를 발행하긴 했지만, 당시 발행물은 3년물로 만기도 짧았고 발행규모도 지금보다 적은 500억원이었다. 이 사모채는 지난해 만기가 돌아와 상환했다.

시장상황이 나쁜데도 5년물 등 장기물을 조달했다는 데 의미가 크다는 평가다. 기준금리 인상 등으로 투자심리가 위축되면서 5년물 이상 회사채를 조달하기가 녹록지 않은 상황이 됐다. 더벨플러스에 따르면 올 들어 3월까지 발행된 5~6년물 회사채는 모두 3조3440억원 규모로 전년 동기 대비 46%가량 감소했다.

투자은행업계 관계자는 "투자심리가 위축됐는데도 LX판토스가 5년물 등 장기물을 조달했다는 데 의의가 있다”며 “실적이 좋아진 데다 등급도 높아져서 유리한 조건으로 자금을 조달할 수 있었다”고 말했다.

조달금리도 양호한 수준에서 책정됐다. 특히 5년물 조달금리가 공모채에 버금가는 수준이다. 일반적으로 사모채는 공모채보다 20~30bp 높은 수준에서 조달금리가 정해진다.

LX판토스의 조달금리는 3년물 4.046%, 5년물 4.226%다. 한국자산평가 기준으로 AA- 등급민평금리보다 3년물과 5년물 모두 40bp 가량 높은 수준이다. 최근 공모채의 조달금리가 개별·등급민평금리 대비 +30bp 정도에 책정되는 점을 고려하면 양호하다는 평가다.

실적이 증가하고 신용등급이 오른 효과가 컸다. LX판토스는 지난해 연결기준 영업이익이 2020년과 비교해 두 배 이상 증가했다. 같은 기간 매출도 4조원대에서 7조8000억원으로 불어났다.

덕분에 한국기업평가에서 진행한 본평정에서도 ‘AA-/안정적’을 획득할 수 있었다. LX판토스의 신용등급은 2018년 A+였지만 약 4년 만에 신용등급이 한 노치 높아졌다.

한국기업평가는 “LG그룹 물량과 글로벌 네트워크를 바탕으로 사업경쟁력이 우수하다”며 “매출증가와 수익성 개선 흐름이 지속될 것이며 차입부담이 적어 재무안정성도 좋다”고 평가했다.

LX판토스는 1977년 설립돼 국제물류주선업을 주력으로 영위하고 있다. LG그룹과 LX그룹이 계열분리하는 과정에서 LX그룹으로 넘어와 LX판토스로 이름을 바꿨다. 현재 LX홀딩스의 자회사인 LX인터내셔널(구 LG상사)이 지분 51%를 보유해 최대주주에 올라있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 우리금융 "롯데손보 M&A, 과도한 가격 부담 안한다"

- 신한캐피탈, 지속성장 포트폴리오 리밸런싱 체계 강화

- 하나금융, ELS 악재에도 실적 선방…확고한 수익 기반

- 하나금융, 자본비율 하락에도 주주환원 강화 의지

- 국민연금, '역대 최대 1.5조' 출자사업 닻 올렸다

- [도전 직면한 하이브 멀티레이블]하이브, 강한 자율성 보장 '양날의 검' 됐나

- [퍼포먼스&스톡]꺾여버린 기세에…포스코홀딩스, '자사주 소각' 카드 재소환

- [퍼포먼스&스톡]LG엔솔 예견된 실적·주가 하락, 비용 절감 '집중'

- [퍼포먼스&스톡]포스코인터, 컨센서스 웃돌았지만 주가는 '주춤'

- 신한금융, ‘리딩금융’ 재탈환에 주주환원 강화 자신감

이지혜 기자의 다른 기사 보기

-

- [도전 직면한 하이브 멀티레이블]하이브, 강한 자율성 보장 '양날의 검' 됐나

- 골프존, 주가 하락에 발목잡혔나…GDR 분할 '무산'

- 하이브, '민희진 없는' 어도어 경쟁력 입증할까

- [뮤지컬 제작사 열전]EMK컴퍼니, 고속성장 비결은 '대기업과 10년 동맹'

- [뮤지컬 제작사 열전]EMK컴퍼니, 매출 1위에도 영업이익 급감 이유는

- 장윤중 카카오엔터 대표, 빌보드와 글로벌 공략 '속도'

- [뮤지컬 제작사 열전]제작사 빅5, 시장 확대에 '함박웃음'…외형 '껑충'

- SM, 카카오 '콘텐츠 비욘드 콘텐츠' 동참…청사진은

- [Inside the Musical]쇼노트의 실험 <그레이트 코멧>, 무대와 객석 허물다

- 하이브, UMG와 10년 독점계약...경제적 효과는