믿었던 IB도 '흔들'...한국증권, 3분기 순이익 65% 감소 IB 수익 1244억, 전분기 대비 40% 하락

안준호 기자공개 2022-11-17 07:13:53

이 기사는 2022년 11월 15일 15:40 thebell 에 표출된 기사입니다.

한국투자증권이 3분기 부진한 성적표를 받았다. 금리인상과 부동산 경기 침체 여파로 순이익은 전년 대비 50% 가까이 감소했다. 리테일 채권 판매 등 성장세를 기록한 부문도 있었으나 실적을 견인하기에는 역부족이었다.그간 수익을 뒷받침하던 투자은행(IB) 부문의 성장세가 꺾인 것이 뼈아프다. 주요 증권사 중에서도 규모가 큰 부동산 프로젝트파이낸싱(PF) 사업이 침체기 부메랑으로 돌아왔다. 업계를 대표하던 주식자본시장(ECM) 부문 실적도 예년만 못하다.

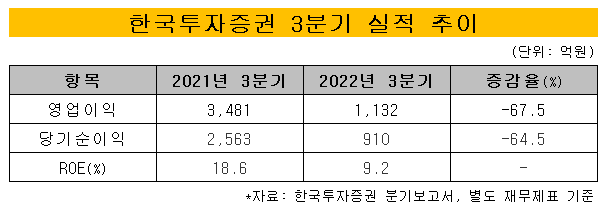

◇3분기 영업이익 -67.5%...ROE 한 자릿수 기록

15일 증권업계에 따르면 한국투자증권은 2022년 3분기 별도 재무제표 기준 영업이익 1133억원, 당기순이익 910억원을 거뒀다. 각각 지난해 같은 기간과 비교해 67.5%, 64.5% 줄어든 수준이다. 금리인상과 환율 변동으로 금융자산 평가손실과 외환거래손실이 각각 두 배 가량 늘어나며 영업비용이 폭증했다. 지난해 3분기 18.6%였던 자기자본이익률(ROE)은 3분기 기준 9.2%로 하락했다.

그간 수익을 뒷받침해왔던 IB 사업은 이번 분기 성장세가 꺾였다. IB 순영업수익은 1244억원을 전분기(2079억원)보다 40.1% 감소했다. 1000억원 전후를 유지하던 금융자문(M&A, PF) 수수료는 563억원으로 반 토막이 났다. 거래대금과 고객 예탁금 감소가 이어지며 브로커리지(위탁매매) 부문 역시 전분기 대비 13.3% 감소한 592억원의 순영업수익을 거뒀다.

운용과 자산관리 부문은 선방했다. 영업이익과 판매관리비를 더한 순영업수익을 기준으로 전 분기 적자였던 운용 부문은 올해 104억원의 흑자를 기록했다. 2분기 493억원에 그쳤던 자산관리 부문도 5% 가량 성장한 517억원의 순영업수익을 거뒀다. 금리인상과 함께 리테일 채널의 채권 판매가 지난해 대비 상승한 영향으로 풀이된다.

지난해 3분기 7조4700억원 가량이던 한국투자증권의 채권상품 잔고는 이번 분기 11조7500억원 이상으로 불어났다. 한국증권은 "채권 판매 호조에 따른 개인고객 금융상품 잔고가 40조원을 돌파했고, 금융상품 판매수수료 수익이 5.1% 소폭 상승했다"고 설명했다.

◇부동산PF 비용 증가 전망...ECM 주관 실적 하락세

IB 부문에서 극적인 반전이 나타나지 않는 이상 당분간 실적 부진은 이어질 가능성이 높다. 한국투자증권은 국내 주요 대형 증권사 중에서도 부동산PF 관련 사업에 적극적으로 나섰던 회사다. PF 사업장에 대한 채무보증 규모도 초대형IB 중 가장 크다.

부동산 시장이 침체기에 접어든 만큼 이전처럼 적극적인 부동산PF 투자를 통해 수익을 거두기 어려울 전망이다. 구경회 SK증권 연구원은 이날 발표한 보고서에서 "지난 부동산 호황기에 관련 사업을 확대했으며, 기업 전반적으로 레버리지가 높아졌다"며 "부동산 시황이 부정적이어서 PF 등과 관련된 대손비용도 전반적으로 늘어날 것"이라고 전망했다.

금융감독원 금융통계정보시스템에 따르면 올해 상반기 국내 초대형IB들의 채무보증은 한국투자증권(5조8484억원), KB증권(5조1337억원), 삼성증권(4조2774억원), 미래에셋증권(2조9843억원), NH투자증권(2조2526억원) 순이다. 한국투자증권 분기보고서에 따르면 9월 30일 기준 채무보증 규모는 5조2195억원 가량이다.

주식자본시장(ECM) 수수료 수익도 예년만 못하다. 더벨플러스에 따르면 한국투자증권은 3분기 ECM 주관 실적 기준으로 전체 증권사 중 5위(2737억원)에 머물렀다. 이 기간 주관한 IPO 기업은 새빗켐(375억원), 알피바이오(156억원) 2건에 그쳤다. 공모주 시장 투심이 얼어붙은 탓도 있지만 4~5건을 주관한 경쟁사 대비 IPO 관련 실적이 부진했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 우리금융 "롯데손보 M&A, 과도한 가격 부담 안한다"

- 신한캐피탈, 지속성장 포트폴리오 리밸런싱 체계 강화

- 하나금융, ELS 악재에도 실적 선방…확고한 수익 기반

- 하나금융, 자본비율 하락에도 주주환원 강화 의지

- 국민연금, '역대 최대 1.5조' 출자사업 닻 올렸다

- [도전 직면한 하이브 멀티레이블]하이브, 강한 자율성 보장 '양날의 검' 됐나

- [퍼포먼스&스톡]꺾여버린 기세에…포스코홀딩스, '자사주 소각' 카드 재소환

- [퍼포먼스&스톡]LG엔솔 예견된 실적·주가 하락, 비용 절감 '집중'

- [퍼포먼스&스톡]포스코인터, 컨센서스 웃돌았지만 주가는 '주춤'

- 신한금융, ‘리딩금융’ 재탈환에 주주환원 강화 자신감

안준호 기자의 다른 기사 보기

-

- [Company & IB]키움증권, 'AAA' KT&G 사로잡은 비결은

- [thebell note]대신증권 ‘종투사 전환’에 거는 기대

- [HD현대마린솔루션 IPO]해외 확약 '6%'...반복되는 국내 투자자 역차별 논란

- [2024 캐피탈마켓 포럼]"한국물 신규발행 랠리 이어진다"

- [꿈틀대는 토큰증권 시장]바이셀스탠다드, ‘멀티에셋 전략'으로 영토 넓힌다

- [IPO 모니터]다각화 성공 더스윙, 4륜차 시장 '정조준'

- [꿈틀대는 토큰증권 시장]'업계 표준' 루센트블록, '두자릿수' 레코드 조준

- [HD현대마린솔루션 IPO]'문전성시' IR "자료 구하기도 어렵다"

- [IPO 모니터]퓨리오사AI, 시장개척 무기 'HBM3'

- [IB 풍향계]미래·삼성 손잡은 퓨리오사AI, '파두 사태' 의식했나