[IPO 모니터]상장 재도전 제이오, 수요예측 '선방'기관 수요예측서 세자릿수 경쟁률…공모가 상단 전망

안준호 기자공개 2023-02-07 10:51:33

이 기사는 2023년 02월 03일 10:24 thebell 에 표출된 기사입니다.

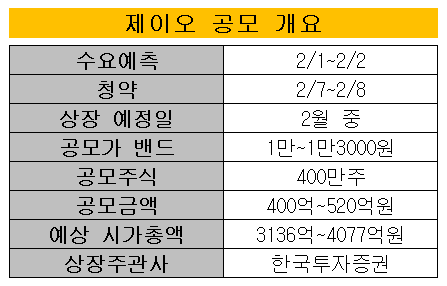

코스닥 상장 재도전에 나선 제이오가 수요예측에서 세 자릿수 이상의 경쟁률을 달성했다. 달라진 시장 분위기와 공모 규모 축소 등에 힘입어 증시 입성 가능성이 커졌다는 평가다. 일정 수준 이상의 수요 확보에 성공한 만큼 공모가를 밴드 상단에서 결정할 것이라는 전망도 나온다.3일 투자은행(IB) 업계에 따르면 제이오는 지난 1~2일 진행한 기관 투자자 대상 수요예측에서 세 자릿수 이상의 경쟁률을 달성했다. 지난해 11월 첫 도전 당시에는 다수 기관 투자자들이 밴드 하단 밑으로 가격을 제시했다. 이와 달리 이번 수요예측에서는 밴드 상단 수준에서 물량을 요청한 기관이 상당 수 존재한 것으로 전해졌다.

IB업계 관계자는 "의무보유확약을 걸고 공모가 밴드 상단에서 주문을 넣은 곳들이 꽤 있는 것으로 알고 있다"며 "추후 발행사와 주관사의 논의 단계가 남아있지만 이미 이전보다 큰 규모의 할인을 거쳤던 만큼 모집한 수요를 토대로 밴드 상단에서 공모가를 결정할 가능성이 커졌다"고 설명했다.

제이오는 상장 주관사인 한국투자증권과 협의를 거쳐 공모가를 결정할 예정이다. 수요예측 결과와 확정 공모가는 오는 6일 공시된다. 다만 이미 발행 규모와 주당 가격을 대폭 축소한 만큼 상단 수준에서 가격이 결정될 것으로 점치는 의견들이 많다. 제이오의 공모가 밴드는 1만~1만3000원이다. 첫 도전 당시 밴드(1만5000~1만8000원) 비교하면 상단 기준 30% 가량 가격을 낮췄다.

기술특례 요건으로 코스닥 상장을 추진 중인 제이오는 2차전지 도전재용 탄소나노튜브(CNT) 생산을 신사업으로 추진하고 있다. 아직까지는 플랜트 엔지니어링이 본업에 해당하지만 오랜 기간 CNT 연구개발을 진행하며 독보적 기술력을 갖췄다는 평가를 받고 있다. 이에 주목해 SK이노베이션이 지분 5.45%를 보유한 전략적 투자자(SI)로 합류하기도 했다. 투자금액은 약 150억원 규모다.

당초 공모 과정에서는 최대 시가총액 6000억원을 제시하며 기대를 모았다. 다만 지난해 하반기 들어 공모주 시장 투심이 급격히 악화되며 상반된 평가를 받았다. 기술력과 성장성을 인정하는 의견도 많았다. 그러나 시장 악화로 투자자들의 자금 여력이 떨어진 동시에 미래 실적 추정치에 대한 의문부호도 제기되며 수요예측에서 만족할 만한 결과를 얻지 못했다.

제이오는 두 번째 수요예측에 나서면서 공모 구조를 대폭 변경했다. 총 공모주식을 종전 819만7100주에서 400만주로 절반 이상 줄였다. 공모방식도 자사주 구주매출 219만7000주, 신주모집 600만주에서 전량 신주모집으로 바꿨다. 상장 이후 예상 시가총액이 공모가 상단 기준 약 5999억원에서 4074억원으로 32.09% 가량 감소했다.

회사 관계자는 "첫 수요예측 당시와 비교하면 공모 규모를 축소하고 희망 공모가도 낮추면서 투자 매력이 높아졌다고 평가한 기관들이 많아진 것 같다"며 "아직까지 시장 투심이 회복되지 않았지만 지난번보다는 긍정적인 결과를 기대하고 있다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 우리금융 "롯데손보 M&A, 과도한 가격 부담 안한다"

- 신한캐피탈, 지속성장 포트폴리오 리밸런싱 체계 강화

- 하나금융, ELS 악재에도 실적 선방…확고한 수익 기반

- 하나금융, 자본비율 하락에도 주주환원 강화 의지

- 국민연금, '역대 최대 1.5조' 출자사업 닻 올렸다

- [도전 직면한 하이브 멀티레이블]하이브, 강한 자율성 보장 '양날의 검' 됐나

- [퍼포먼스&스톡]꺾여버린 기세에…포스코홀딩스, '자사주 소각' 카드 재소환

- [퍼포먼스&스톡]LG엔솔 예견된 실적·주가 하락, 비용 절감 '집중'

- [퍼포먼스&스톡]포스코인터, 컨센서스 웃돌았지만 주가는 '주춤'

- 신한금융, ‘리딩금융’ 재탈환에 주주환원 강화 자신감

안준호 기자의 다른 기사 보기

-

- [Company & IB]키움증권, 'AAA' KT&G 사로잡은 비결은

- [thebell note]대신증권 ‘종투사 전환’에 거는 기대

- [HD현대마린솔루션 IPO]해외 확약 '6%'...반복되는 국내 투자자 역차별 논란

- [2024 캐피탈마켓 포럼]"한국물 신규발행 랠리 이어진다"

- [꿈틀대는 토큰증권 시장]바이셀스탠다드, ‘멀티에셋 전략'으로 영토 넓힌다

- [IPO 모니터]다각화 성공 더스윙, 4륜차 시장 '정조준'

- [꿈틀대는 토큰증권 시장]'업계 표준' 루센트블록, '두자릿수' 레코드 조준

- [HD현대마린솔루션 IPO]'문전성시' IR "자료 구하기도 어렵다"

- [IPO 모니터]퓨리오사AI, 시장개척 무기 'HBM3'

- [IB 풍향계]미래·삼성 손잡은 퓨리오사AI, '파두 사태' 의식했나