'M&A 원점' 보령바이오파마, 키워드는 '적정 가치' 매각가 둔 원매자 간 영점조율 필요… 업황에 좌우 않는 NIP 기반 '현금창출력' 주목

최은수 기자공개 2023-03-27 12:57:40

이 기사는 2023년 03월 24일 07:03 thebell 에 표출된 기사입니다.

업계의 주목을 받았던 보령그룹 자회사 보령바이오파마와 동원산업의 인수 협상이 원점으로 돌아갔다. 보령그룹은 매각 전략을 지속해, 동원그룹 이외에 예비입찰에 응찰했던 원매자를 비롯한 인수 후보자들과 접촉할 예정이다.관건은 보령그룹이 염두에 둔 매각가격과 원매자측이 고려하는 기업가치의 눈높이를 맞추는 것이다. 바이오 업황이 전반적으로 침체된 가운데서도 보령바이오파마가 현금창출력을 앞세울 수 있는 점은 매각 협상을 긍정적으로 이끌 요인으로 꼽힌다.

◇단독실사권 부여 끝에 동원과 협상 테이블 내려왔지만 복수 원매자와 접촉 재개

보령그룹과 동원산업은 보령바이오파마의 단독실사권을 양사 합의 하에 해지했다. 이어 보령그룹은 또 다른 인수 후보자들과의 보령바이오파마 매각을 위한 접촉에 나섰다. 당초 보령그룹 측은 인수 의향을 밝힌 후보군 중에 적격후보(숏리스트)를 통보할 예정이었는데 이 과정에서 동원그룹이 유력 인수자로 떠올랐고, 별도 숏리스트 없이 동원그룹 내 동원산업을 선정했었다.

보령그룹은 보령바이오파마 M&A를 통한 지분 매각 전략을 고수할 전망이다. 동원에 단독실사권을 부여하기 전 진행한 예비입찰에도 5~6곳의 원매자들이 인수의향서를 제출했었고 추가로 예비입찰에 참여하겠다는 곳도 있었던 점을 고려한 모습이다. 당시 보령그룹 측이 선택한 예비입찰 형태는 구속력없는 가격제안(넌바인딩 오퍼)을 받는 형태였다.

보령그룹은 당초 보령바이오파마의 IPO를 통한 자금 조달을 타진했다. 작년 상반기에 상장예비심사를 청구하고 연말까지 상장을 마무리 짓겠다는 목표였다. 주관사도 선정하고 상장작업의 일환으로 액면분할과 무상증자도 단행했었는데 결과적으로 전략을 M&A로 선회했다.

작금의 IPO 환경에선 목표한 기업가치를 제대로 인정받기 어렵다는 판단을 내린 결과다. 작년 코스피·코스닥시장에 상장한 제약바이오 기업은 13곳, 조달금액은 총 3485억원에 불과하다. 2021년(19곳, 조달액 4조570억원) 대비 크게 위축됐다. 올해도 상황이 다르지 않다. 대부분의 바이오텍이 공모가 밴드 하단에서 몸값이 결정되는 모습이다.

업계 관계자는 "세계 경제의 불확실성이 계속 확대되고 있고 국내 바이오 섹터의 경우 업황에 특히 영향을 많이 받는 대표적인 업종으로 꼽힌다"며 "이번 동원과의 협상이 결렬된 배경엔 IPO 환경을 비롯해 전반적으로 바이오텍의 밸류에이션이 낮아지는 점이 반영된 것으로 보인다"고 말했다.

◇'M&A 전략 지속' 기저엔 우수한 현금창출력+긍정적 선행 사례

보령바이오파마는 우수한 현금창출력이 뒷받침되는 만큼 보령그룹은 M&A 전략을 계속 가동한다는 입장이다. 앞서 IPO 트랙을 밟는 바이오텍들은 대부분 R&D 중심 기업이었던 만큼 이들과의 차별화를 확실하게 할 수 있다는 입장이다.

보령그룹이 보령바이오파마의 IPO를 포기하고 M&A 전략을 가동할 수 있었던 배경으론 일반적인 바이오텍과 달리 실적이 뒷받침되기 때문이다. 특히 상각전영업이익(EBITDA)을 토대로 기업가치를 객관적으로 평가할 여지도 있다. 대부분의 바이오텍은 아직 실적이 발생하지 않다보니 IPO 역시 R&D 및 미래 성장을 위한 '자금 조달'을 목적으로 접근한다.

국내 바이오 시장에서 '돈 버는 바이오'에 대한 시각이 앞서 상장 트랙을 밟아 온 R&D 바이오텍과 사뭇 다른 점도 보령그룹이 M&A 전략을 택할 때 영향을 받은 것으로 보인다. 특히 앞서 휴젤과 클래시스 등 소위 '돈 버는 바이오'들이 유의미한 매각 흥행 사례를 낸 게 자극제가 된 모습이다.

보툴리눔 톡신 기업 휴젤과 의료기기 업체 클래시스는 매각 과정에서 상각 전 영업이익(EBITDA)을 바탕으로 기업가치를 책정했다. 이들이 매각 과정에서 적용한 배수(멀티플)는 20~30배가량이다. 올해 매물로 나온 메디트 또한 약 27~28배의 멀티플을 책정했다.

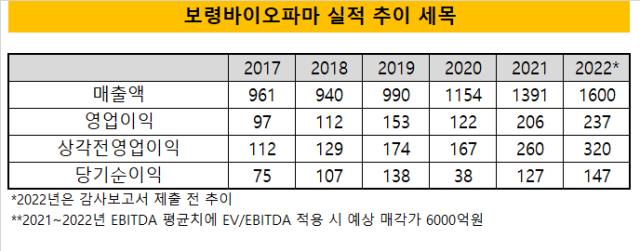

보령바이오파마는 국가예방접종백신(NIP) 품목을 가장 많이 보유한 국내 3위 백신 기업이다. 여기에 최근 전문의약품(ETC) 사업 부문도 추가하며 실적기반을 확대했다. 2022년 보령바이오파마의 매출액(감사보고서 제출 전 추정치)은 1600억원, 영업이익은 237억원을 냈다.

작년 보령바이오파마의 추정 EBITDA는 320억원이다. 2021년엔 260억원이었는데 해당 현금창출력을 평균낸 뒤 휴젤과 클래시스의 M&A 당시 기업가치 책정을 위해 적용했던 보수적 EBIDTA 배수(20배)를 접목하면, 기업가치는 최소 6000억원으로 산출된다. 이는 보령바이오파마가 IPO를 추진할 당시 책정했던 기업가치(7000억원)보다는 소폭 낮다.

보령그룹 관계자는 "동원그룹과는 상호합의로 단독실사권을 철회했지만 주관사인 삼일 Pwc를 통해 경쟁형태로 보령바이오파마 매각을 지속 추진할 예정"이라며 "매각 희망 금액은 기존 투자 밸류를 근거로 5000억원에서 6500억원 정도"라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 현대건설, '힐스테이트 죽림더프라우드' 분양 중

- [Red & Blue]새내기주 한싹, 무상증자 수혜주 부각

- 아이티센, 일본 IT서비스 시장 공략 '잰걸음'

- 소니드로보틱스, 온디바이스 비전 AI ‘브레인봇’ 공개

- (여자)아이들 '우기’, 초동 55만장 돌파 '하프밀리언셀러'

- [ICTK road to IPO]미국 국방산업 타깃, 사업 확장성 '눈길'

- [Red & Blue]'500% 무증' 스튜디오미르, IP 확보 '성장동력 발굴'

- [코스닥 주총 돋보기]피엔티, 이사회서 드러난 '중국 신사업 의지'

- [thebell note]XR 기술의 사회적 가치

- [Rating Watch]SK하이닉스 글로벌 신용도 상향, 엔비디아에 달렸다?

최은수 기자의 다른 기사 보기

-

- '필러·보톡스' 알에프바이오, 프리IPO 펀딩 착수

- 종근당그룹, 프리미엄 요양원 인수 '100억' 베팅

- 'BNCT로 항암 타깃' 다원메닥스, 코스닥 예심 청구

- [클리니컬 리포트]박셀바이오, '가보지 않은' NK 췌장암 임상 '숨고르기'

- [제일약품의 온코닉테라퓨틱스 첫 '신약']'비상장 바이오벤처' 국산신약, 블록버스터에 도전장

- KDDF, 2기 체제 첫 인사 HLB제약 전복환 대표 영입

- 박셀바이오, 진행성 간세포암 타깃 'Vax-NK' 특허 출원

- 뷰노, '비파괴검사' 강자 이번엔 '안저분석' 혁신기기로

- [바이오텍 상장 재도전기]허리띠 졸라맨 벤처 10년, 건강한 비만약 실마리 찾다

- [클리니컬 리포트]티움바이오, TU2218 항암 적응증 '난치암'으로 확립