[IPO 모니터]주금납입 확인 '총대' 멘 스팩, 첫타자는 '대신15호'7월부터 납입확인 의무화…대신증권, 전산시스템+규정 갖춰 증권신고서 제출

윤진현 기자공개 2023-07-13 07:49:33

이 기사는 2023년 07월 11일 14:37 thebell 에 표출된 기사입니다.

기업공개(IPO) 시장에서 주금납입 능력 확인 의무가 적용되는 첫 타자는 스팩(SPAC·기업인수목적)이다. 대신밸런스15호스팩이 증권신고서를 내고 공모 절차를 본격화했다. 6월 말 예비심사를 통과한 후 전산 시스템 등 내부 정비를 마친 것으로 알려졌다.허수성 청약을 방지하기 위한 이 제도는 7월에 접수된 IPO 증권신고서부터 적용된다. 이에 6월 30일 하루간 6건의 증권신고서가 접수되는 해프닝도 벌어졌다. 주금납입 능력 확인 절차를 최초로 밟게 된 대신증권의 스팩에 업계의 관심이 집중되고 있다.

◇대신스팩 납입능력 확인 의무 첫 적용…전산시스템+규정 정비

대신밸런스15호스팩이 지난 10일 코스닥 상장을 위한 증권신고서를 제출했다. 이로써 7월부터 적용되는 수요예측에 참여하는 기관투자자의 주금 납입능력 확인 제도를 적용받는 첫 사례가 됐다.

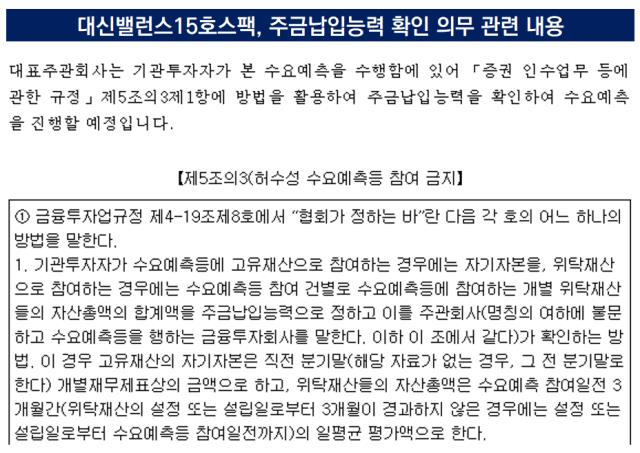

앞서 금융위원회는 금융투자업규정을 신설해 '허수성 수요예측 참여 금지 조항(제5조3)'을 마련했다. IPO 주관사가 수요예측 참여자의 주금납입능력을 확인하는 과정을 거치도록 했다.

상장 예비심사를 통과한 4곳의 기업은 6월 30일 서둘러서 증권신고서를 접수했다. 스팩 2곳도 증권신고서를 내 이날 총 6건의 IPO증권신고서가 접수됐다. 케이비제2호스팩은 이달 28일에 예비심사를 통과한 후 약 2일만에 증권신고서 제출을 마쳤다.

대신증권은 대신밸런스스팩15호와 16호의 상장 예비심사 승인을 6월 30일에 동시에 받았다. 그만큼 일정에 맞게 관련 절차를 밟아야 했다는 입장이다. 전산시스템을 갖추고 제도를 정착하기 위한 과정을 정비한 후 증권신고서를 제출한 것으로 알려졌다.

대신증권 측은 스팩이 일반기업에 비해 수요예측에 참여하는 투자자가 비교적 적고 공모단가도 2000원으로 고정돼있어 부담이 덜하다고 봤다. 실제로 지난해 11월 수요예측을 치른 대신밸런스14호스팩은 기관투자자 93곳이 참여해 37.6대1의 경쟁률을 보인 바 있다.

대신증권 관계자는 "일정에 맞게 하다보니 제도 적용을 받는 첫 사례가 됐다"며 "전산시스템과 관련 절차를 정비한 후 증권신고서를 제출했다"고 밝혔다.

◇불성실 수요예측시 '제재'…대신증권, 스팩 물량 확보 집중

대신증권은 대신밸러스15호스팩의 증권신고서에 주금납입능력 확약서 제출 의무를 밝혀 적었다. 각 기관투자자의 주금납입능력을 대표이사 혹은 준법감시인이 서명한 확약서에 기재해 주관사에 제출해야 한다는 관련 규정을 기재했다.

이어 불성실 수요예측 참여시 제재사항도 밝혔다. △미청약, 미납입 △의무보유 확약위반 △수요예측 등 참여금액의 주금납입능력 초과 △수요예측 등 정보 허위 작성, 제출 △대리청약 △수요예측 참여조건 위반 등 위반 사항에 따라 수요예측 참여 제재기한을 구분했다.

대신증권은 스팩을 통한 우회상장 주관에 적극적인 하우스 중 한 곳이다. 앞서 대신밸런스4호스팩을 청산한 뒤 12호까지 전부 합병을 마쳤다. 현재 13호와 14호도 피합병법인을 찾는 데 성공해 상장 예비심사 과정을 밟고 있다. 사실상 보유중인 스팩이 모두 합병을 앞둔 상태다.

그만큼 스팩 물량을 늘릴 필요성이 커졌다. 피합병법인의 선호도가 중소형 규모의 스팩을 올려 합병을 추진할 것으로 분석된다. 이번에 공모를 앞둔 대신밸런스15호스팩의 상장 예정 주식 수는 703만5000주다. 이중 공모주식수는 650만주로 발행가액(2000원)을 대입하면 공모액은 약 130억원이다.

발기인이자 최대주주는 엠앤앰인베스트먼트다. 엠앤앰인베스트먼트는 대신밸런스13호스팩에도 발기인으로 참여했다. 13호스팩과 유디엠텍의 합병이 가시화하자 신뢰를 15호스팩 투자에도 나선 것으로 풀이된다.

대신밸런스15호스팩은 오는 8월 1일부터 2일까지 양일간 수요예측을 치른다. 대신증권의 IPO1본부 실무진은 수요예측에 참여한 기관투자자의 주금납입능력 확약서를 모두 확인해 각 기관투자자에 물량을 배정할 예정이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [한미 오너가 분쟁]임주현 "임종윤과 다른 길, 해외투자 유치는 곧 매각"

- [i-point]미래산업, 용인 반도체 클러스터 L-벨트 이전

- [한미 오너가 분쟁]소액주주 만난 임주현, 핵심은 'R&D' "한미정신 지킨다"

- '나형균호' 오하임앤컴퍼니, 사업 다각화 고삐

- [i-point]휴림로봇, 일반공모 유상증자 청약률 196.5% 기록

- [i-point]부스터즈, 네이버 스마트스토어·자사몰 매출 전략 강화

- '탄소제로 대비' 대우건설, 환경 에너지 정조준

- [시큐리티 컴퍼니 리포트] 시큐아이, 빅3급 실적에도 '보안 거리 먼' 임원들 우려

- [i-point]엑스페릭스-퓨리오사AI, UAE 방문 '협력 강화'

- 성장 돌파구 모색 KT스카이라이프, AI·아마스포츠 공략

윤진현 기자의 다른 기사 보기

-

- 국내 최초 '법무법인 스팩 발기인' 상장 최대 변수는

- 조달 자문하던 로펌이 '스팩 발기인' 도전장 냈다

- SK증권 '과도한 임원수' 논란 진실은

- '바이든 후보사퇴' 불구 한수원 달러채 흥행…조달 '이상무'

- [증권사 커버리지 지도]'굳건한' HD현대-KB…반전 포인트는 '인수단 대형화'

- SK증권, 구조조정 '칼바람'...임원 줄이고 지점 통폐합

- [IPO 모니터]에이스엔지니어링, '코스피'로 최종 행선지 확정

- [Korean Paper]우리은행 '글로벌' 최저금리…김건호 부행장 '진두지휘'

- '실질적 지주사' 교보생명, 연이은 '자본확충' 배경은

- [Rating Watch]5년만 'ICR' 받은 LS네트웍스, 조달 전선 구축할까