쌍용C&E, '신한투자증권' 제안에 사모채 택했다 금융기관 차입보다 금리 조건 '우호적'…상반기 공모채 인수단 참여 인연

이정완 기자공개 2023-09-12 07:04:59

이 기사는 2023년 09월 11일 07:50 thebell 에 표출된 기사입니다.

쌍용C&E가 자체 자금과 금융기관 차입만으로 회사채를 상환하려던 계획에 변화를 줬다. 신한투자증권의 제안에 만기 도래 사모채 중 일부를 차환하기로 했다. 쌍용C&E 입장에서도 예상했던 것보다 금리 조건이 우호적이라 발행을 결정했다.◇5%대 초반 금리로 250억 조달

11일 투자은행(IB)업계에 따르면 쌍용C&E는 최근 1년 만기로 250억원 규모 사모채를 발행했다. 금리는 연 5.225%로 결정됐다.

쌍용C&E에게 9월은 회사채 상환 부담이 집중된 달이다. 6일 지난해 9월 발행한 1년 만기 사모채 800억원에 대한 만기가 도래했을 뿐만 아니라 오는 25일 1500억원 규모 공모채 만기도 도래한다. 2300억원의 만기가 다가오면서 IB업계에서도 차환 여부에 관심이 쏠렸다.

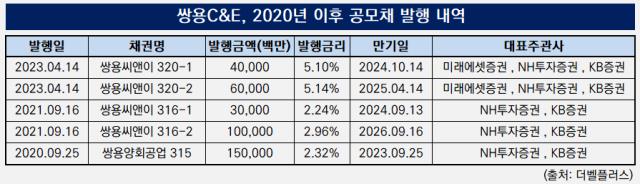

하지만 연초 공모채 발행에서 주문이 기대에 못 미친 탓에 공모채와 사모채 모두 차환 대신 상환이 유력하게 점쳐졌다. 국내 3대 신용평가사로부터 'A0, 안정적' 등급과 전망을 보유하고 있는 쌍용C&E는 4월 'A-'급 금리를 제시하며 투자 메리트를 높였음에도 1000억원 모집에 570억원 주문을 확인하는 데 그쳤다. 쌍용C&E도 상환 전략을 최우선으로 했다. 자체 자금과 금융기관 차입을 통해 상환을 계획하고 있었다.

전략 변화의 배경에는 신한투자증권의 제안이 있었다. 신한투자증권이 쌍용C&E에 5% 초반 금리로 사모채 발행을 추진한 것으로 전해졌다. 쌍용C&E는 이달 초 800억원 규모 사모채 상환을 위해 금융기관 차입을 준비하고 있었는데 신한투자증권의 조건에 마음을 바꿨다.

쌍용C&E 관계자는 "지난달 말까지만 해도 금융기관 대출을 논의하고 있었는데 신한투자증권이 제시한 금리가 대출 금리보다 낮았다"며 "이로 인해 일부 물량에 대해 차환을 결정했다"고 말했다.

다만 여전히 차환보다는 상환에 무게가 실린다. 이번에 발행한 사모채도 만기가 다가온 800억원 중 250억원만 차환한 셈이다. 이달 말 대규모 현금 유입이 예정돼 있어 이 같은 결정을 내린 것으로 관측된다. 쌍용C&E는 7월 말 장원레미콘에 자회사 쌍용레미콘 지분 76.9%와 보유하고 있는 토지·건물을 매각했다. 매각 대금인 3856억원은 오는 28일 들어온다.

◇향후 공모채 대표주관 이어질까

이번 사모채 발행은 신한투자증권 기업금융1본부 산하의 커버리지1부가 이끈 것으로 알려졌다. 신한투자증권은 올해 들어 부채자본시장(DCM)에서 입지를 강화하기 위해 커버리지 역량에 힘을 싣고 있다. 올 들어 현재까지 5조3210억원의 일반 회사채(SB) 발행을 대표 주관해 이 분야 리그테이블 순위 4위에 올라있다.

발행사에게 만족스러운 금리 조건을 제안한 만큼 앞으로 쌍용C&E와의 관계도 더욱 돈독해질지 주목된다. 신한투자증권은 지난 10년 동안 쌍용C&E 회사채 대표 주관사로 참여한 적이 없다.

쌍용C&E는 특별한 이슈가 없다면 매년 공모채 시장을 찾는 정기 이슈어(Issuer)다. 올해 초 1000억원 규모 쌍용C&E 공모채 발행 당시 대표 주관사는 KB증권, NH투자증권, 미래에셋증권이었다. 신한투자증권은 인수단으로 참여해 1년물 400억원 중 100억원의 물량을 인수했다. 인수단으로 시작된 인연이 사모채 주관까지 이어진 모습이다. 향후 쌍용C&E 공모채 대표 주관까지 맡을 수 있을지 관심이 간다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]대동, 로드쇼·박람회 체험 마케팅으로 튀르키예 공략

- [i-point]아이티센, 도쿄증권거래소 상장 목표 JPYC와 MOU

- [i-point]빛과전자, 비츠로시스와 인도네시아 통신사업 확대 MOU

- [i-point]케이웨더, 공기통합관제시스템 보급 확대 본격화

- [SEDEX 2024] 삼성전자, GAA 기술 적용한 4F스퀘어 D램 개발

- 라온시큐어-이데링크, e-포트폴리오로 대학생 취업 지원

- [SEDEX 2024] LX세미콘, 디스플레이 의존도 축소 키워드 '자동차'

- [SK스퀘어 밸류업 구상 점검] SK플래닛, '다사다난' 변천사…OK캐쉬백 중심 재편

- [막 오른 국산 P-CAB 도전기]케이캡 공신 종근당 잡은 대웅제약, 실적 보여준 파급력

- [SG헬스케어 IPO In-depth]연이은 정정신고에 스팩주가 '널뛰기', 혼란스러운 투자자

이정완 기자의 다른 기사 보기

-

- [Korean Paper]SSA 투자자 찾는 국책은행, 파운드 조달 이어진다

- [Red & Blue]세니젠, 엠폭스 진단키트로 주가 기지개 켠다

- [2024 캐피탈마켓 포럼]"PF사업성 평가 후폭풍, 중소 증권사 신용도 부담"

- [2024 이사회 평가]삼성SDS, 이사회 '평가 개선 프로그램' 미흡

- [2024 이사회 평가]삼성SDS, 만점 가까운 참여도 '눈에 띄네'

- [2024 이사회 평가]삼성SDS, '모회사' 삼성전자보다 점수 높다

- [IB 풍향계]IPO 딜 '부재' 한화증권, 셀로맥스로 돌파구 찾나

- [Korean Paper]다변화 '한창' 이종통화, 발행 확산될까

- iM증권, 전임 대표 '영입한' 임원 또 나갔다

- [Korean Paper]KB은행, 유로시장 변동성 불구 커버드본드 성공 발행