[석유화학 숨은 강자들]업황둔화에도 실적방어…장기계약 '안전판' 역할[TKG휴켐스]①국내 질산 시장점유율 90%…한국바스프 등과 20년 이상 거래 구축

정명섭 기자공개 2025-04-18 07:13:46

[편집자주]

석유화학은 반도체, 자동차 등과 한국의 수출을 떠받친 핵심 산업이었다. 그러나 중국·중동발 공급과잉, 글로벌 수요 둔화 등으로 전례없는 위기에 봉착했다. SK와 롯데, LG 등 주요그룹 화학사마저 수천억원대 손실을 기록할 정도다. 그럼에도 꿋꿋한 기업들이 있다. 업황 둔화가 무색할 정도로 탄탄한 실적을 기록 중이다. 특정 분야에서 확고한 강점을 보유했다는 공통점이 있다. 더벨은 석유화학업계의 숨은 강자들을 조명해본다.

이 기사는 2025년 04월 15일 14시13분 thebell에 표출된 기사입니다

TKG태광 계열 중견화학사 TKG휴켐스가 업황 둔화 국면에도 경쟁사 대비 높은 이익률을 거뒀다. 높은 질산 시장 지위, 최소 15년 이상의 장기공급계약 구조가 실적 안전판 역할을 했다는 평이다. 덕분에 20년 넘게 순차입금이 마이너스(-) 상태인 실질적 무차입 기조도 유지하고 있다.◇국내 질산 시장점유율 90% 육박...15~30년 장기계약이 안정적 수익 발판

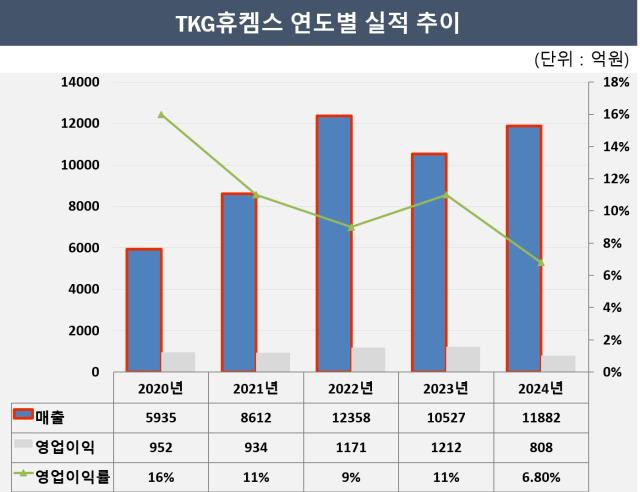

TKG휴켐스는 지난해 연결기준 매출 1조1882억원, 영업이익 808억원을 기록했다. 매출은 전년 동기 대비 12.9% 증가했다. TKG휴켐스는 2022년 연매출 1조원을 돌파한 이후 3년 연속 '1조 클럽'을 수성하는 데 성공했다.

영업이익은 2023년 대비 33.3% 줄었다. 이에 영업이익률은 2023년 11%에서 지난해 6.8%로 낮아졌다. TKG휴켐스는 오너 2세 박주환 회장이 취임한 2020년부터 대체로 두 자릿수의 영업이익률을 기록해온 점을 고려하면 다소 아쉬운 성적표다. 원재료인 암모니아 가격 변동에 따른 부정적 래깅효과, 모노니트로벤젠(MNB) 신규 공장 가동에 따른 감가상각비 반영, 글로벌 수요 둔화로 인한 수출 지연 등이 감익 요인으로 거론된다.

그러나 석유화학업계 전체로 눈을 돌리면 TKG휴켐스의 실적은 돋보인다. 피어그룹으로 묶이는 TK케미칼, 애경케미칼의 지난해 영업이익률은 각각 -0.47%, 0.94%였다. 한솔케미칼만 유일하게 TKG휴켐스보다 이익률(16.59%)이 높았다. 근간에는 TKG휴켐스의 높은 시장 지배력과 장기계약 구조가 있다.

TKG휴켐스는 암모니아로 질산을 만들고 이를 기반으로 폴리우레탄의 중간소재인 다이나이트로톨루엔(DNT), MNB 등을 생산한다. 생산 품목은 NT계열 제품(DNT·MNB 등)과 NA계열 제품(질산·초안 등)으로 나뉜다. '암모니아→질산→DNT·MNB·초안→TDI·MDI→폴리우레탄·질산암모늄'으로 이어지는 질산 밸류체인에서 둘째, 셋째 단계 제품의 생산을 책임지는 셈이다.

생산설비는 전남 여수에 있다. 품목별 생산능력은 △DNT 24만톤(연산) △MNB 72만톤 △질산 148만톤 △초안 22만톤으로 아시아 최대 규모다. NT제품이 전체 매출의 66%, NA제품이 31%를 차지하지만 영익이익 기여도는 NA제품이 84%로 압도적으로 높다.

TKG휴켐스의 국내 질산 시장점유율은 90%에 달한다. 질산은 무색의 액체로 산화력과 인화성이 강한 위험물질이라 취급·관리가 어렵고 초기 설비 투자비가 많이 들다 보니 기업들이 진입하기를 꺼린다. 최근 5년 새 질산 시장에 진입한 기업은 ㈜한화 정도다.

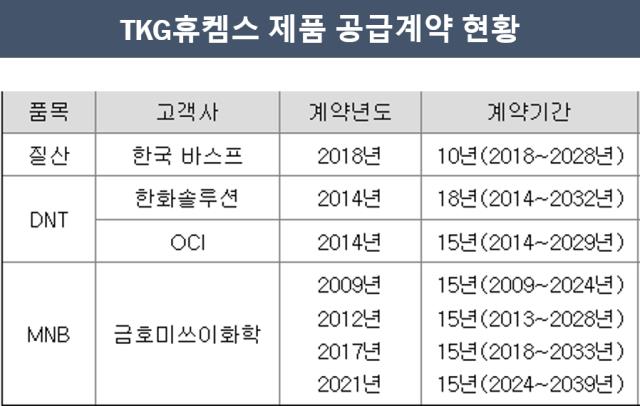

TKG휴켐스의 고객사는 한국바스프, 한화솔루션, OCI, 금호미쓰이화학이다. 한국바스프에는 2003년부터 20년 넘게 질산을 공급하고 있다. 한화솔루션, OCI와는 2014년부터 각각 18년, 15년간 DNT를 공급하는 계약을 맺었다. 금호미쓰이화학엔 2009년부터 30년 동안 MNB를 공급한다. 질산과 MNB 등은 배관을 통해 공급돼 거래처 변경이 쉽지 않다. 향후에도 주요 고객사와의 거래 관계가 끊길 리스크가 낮다는 얘기다.

◇20년 넘게 '실질적 무차입' 기조 유지

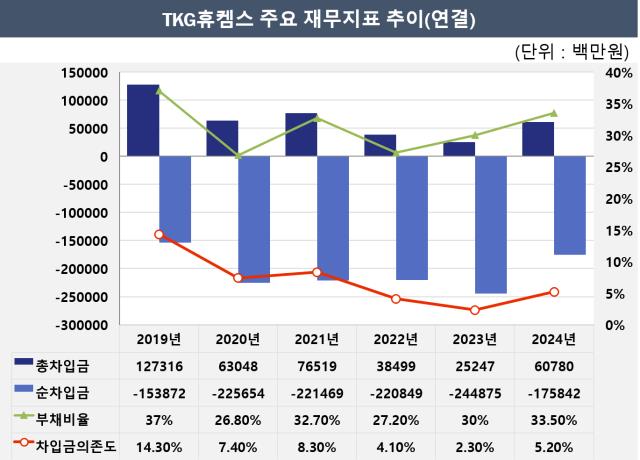

TKG휴켐스는 탄탄한 현금창출력을 바탕으로 안정적인 재무상태를 유지하고 있다. 작년 말 연결기준 회사의 부채비율과 차입금의존도는 각각 33.5%, 5.2%였다. 최근 5년간 부채비율은 40% 이하로, 차입금 의존도는 한 자릿수로 관리되고 있다.

작년 말 TKG휴켐스의 순차입금은 마이너스(-) 1758억원이다. TKG휴켐스는 2004년부터 차입금 이상의 현금성자산을 보유해 실질적 무차입 상태를 유지 중이다. 대규모 자본적지출(CAPEX)이 수반되는 공장 증설 시기에도 쌓아둔 현금으로 자금 소요에 대응해 이 기조가 유지됐다.

2022~2023년에 질산 6공장 증설 투자와 MNB 2공장 증설 등 총 2000억원 규모의 투자가 마무리돼 당분간 재무부담이 확대될 가능성도 낮다. MNB 2공장 증설 효과가 올 2분기부터 본격화하면 TKG휴켐스의 상각전영업이익(EBITDA)은 전년 대비 오를 것으로 예상된다. 이 공장은 연산 30만톤 규모의 MNB 생산능력을 갖춘 공장이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [김화진칼럼]영국 RBS

- '환경 변화 고려' CJ제일제당, 그린바이오사업 계속 키운다

- [DN솔루션즈 IPO]고심끝 상장 철회…비우호적 시장 환경에 '결단'

- [i-point]신테카바이오, ‘2025 글로벌 IP 스타기업’ 선정

- [i-point]채비, 서울시 전기버스 충전 인프라 확대 사업자 선정

- [영상/Red & Blue]현대엘리베이터 '주주환원, 리포트, 실적' 삼박자

- 기지개 켜는 인성정보의 '헬스케어'

- [i-point]인텔리안테크, 정부 저궤도 위성통신망 구축 '핵심'

- [NHN 리빌딩]'아픈 손가락' 콘텐츠, 더디지만 잠재력 확신

- [영상]‘메타가 탐낸’ 퓨리오사AI의 백준호 대표에게 들었다…회사의 향후 계획은

정명섭 기자의 다른 기사 보기

-

- SK에코플랜트, SK온과 '닮은꼴'

- 'IPO 숙제' 남은 SK에코플랜트, SK머티리얼즈 품는다

- [효성티앤씨 밸류업 점검]'배당성향 20% 이상'...분사후 배당정책 첫 수립

- [Sanction Radar]중국·인니·태국산 'OPP필름' 반덤핑관세 2차 연장, 국내기업 안도

- 원가부담 커진 SGC에너지, 발전사업 '기대이하'

- '흑자전환' 한화솔루션, 미 주택용 에너지사업 실적 견인

- OCI, 분사 이후 첫 순손실...'피앤오케미칼' 인수 여파

- [thebell note]트럼프 2기에 대처하는 화학사의 자세

- [효성티앤씨 밸류업 점검]5년 후 'EBITDA 2배 확대'…자신감 원천 '특수가스'

- [석유화학 숨은 강자들]박주환 회장 체제 5년, '굳건한' 오너 지배력