애드이피션시 인수대금 미룬 와이즈버즈, 조달 '촉각' 잔금 730억 규모, 지급 지연…"금융권 차입·전환사채 다각도 검토"

성상우 기자공개 2024-02-16 17:12:56

이 기사는 2024년 02월 16일 10:46 thebell 에 표출된 기사입니다.

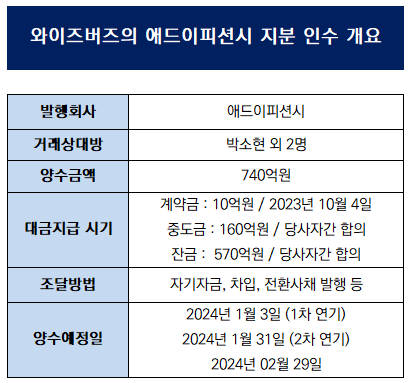

다우키움그룹 계열사 와이즈버즈의 애드이피션시 인수 대금 지급이 2개월째 늦춰지고 있다. 마련해야 할 잔금이 자사 시가총액보다 높은 730억원 규모로 조달이 만만찮은 편이다. 시장에선 인수 완료 후 재무구조에 부담이 될 가능성에 촉각을 곤두세우고 있다.16일 금융감독원 전자공시시스템에 따르면 와이즈버즈는 애드이피션시의 주식 양수 예정일자를 이달 29일로 미뤘다.

최초 인수 공시 이후 이번이 두번째 연기다. 당초 지난해 10월 이사회 의결 당시 공시한 잔금 지급 및 양수 예정일자는 지난 1월 3일이었다. 지난해 12월 말 정정 공시를 통해 1월 31일로 한차례 연기하더니 이번 공시를 통해 이달 29일까지 미뤄놓은 상태다.

인수 대금은 총 740억원이다. 이 중 10억원은 계약체결일인 지난해 10월 4일에 지급했다. 나머지 730억원(중도금 160억원, 잔금 570억원)이 남아있다. 이를 통해 인수하는 애드이피션시 주식은 3만8000주로 자기주식(5%)을 제외한 전량(지분율 95%)이다.

회사 관계자는 인수 지연 배경에 대해 “2월말에는 정상적으로 완료하는 방향으로 목표를 잡고 있다”면서 “자금 조달을 진행 중이며 확정이 되면 공시를 통해 알리게 될 것”이라고 설명했다.

이어 그는 조달여부가 확정된 것이 아니냐는 질문에 “그런 것은 아니다”면서도 “(조달 자금의) 입금 시기가 늦춰진 정도로 보면 된다”고 말했다.

이번 M&A는 와이즈버즈 설립 이래 가장 큰 규모다. 지난 2020년과 2023년에 각각 ‘콘텐츠랩나나랜드’와 ‘코비그룹’에 출자한 이력이 있지만 투자 금액은 수억원대 수준이었다.

이번 딜 과정에서 책정된 애드이피션시 기업가치는 740억원대다. 최근 와이즈버즈 시가총액(600억원대 후반)보다 큰 금액이다. 애드이피션시의 외형 자체가 와이즈버즈보다 크기 때문이다. 2022년 기준 200억원대 연매출에 50억원대 영업이익을 내는 애드이피션시에 비해 와이즈버즈는 외형이 절반 수준이다. 와이즈버즈는 100억원대 연매출에 20억원대 영업이익을 냈다.

시장 관심의 초점은 조달 방식에 있다. 지난해 3분기 말 기준 현금성 자산이 110억원대에 불과한 와이즈버즈가 자산총계에 맞먹는 700억원대 자금을 어떻게 조달할 것인지 관심이 몰리고 있다. 와이즈버즈의 자산 내역을 보면 1년 내 유동화가 가능한 공정가치측정 금융자산을 모두 포함하더라도 200억원 수준이다. 당장 현금화할 수 있는 자산을 모두 동원하더라도 500억원 이상을 조달해야 하는 셈이다.

지난해 10월 최초 공시 때 회사 측은 “자기자금과 차입 및 전환사채 발행을 통해 자금을 마련할 것”이라고 기재했다. 당시 회사 관계자는 “차입의 경우 금융권 차입일 수도 있고 벤처캐피탈일 수도 있다”면서 “CB 발행과 차입 등 모든 방식을 검토 중”이라고 설명했다.

가장 우선적으로 거론되는 방식은 그룹사를 통한 자금 대여다. 앞서 와이즈버즈의 모회사인 한국정보인증 역시 그룹 계열사인 키움저축은행으로부터 자금을 조달한 이력이 있다. 267억원 규모의 디지털존 지분(81%) 매입 대금을 키움저축은행으로부터 200억원을 대출받아 마련했다. 당시 한국정보인증은 230억원 규모의 1년 내 만기도래 정기예금(13건)을 담보로 맡겼다. 각 예금 만기일이 되면 해지된 예금을 곧바로 상환에 투입한다는 계획이었다.

와이즈버즈 역시 유사한 방법을 고려해볼 수 있다. 다만 금액이 다소 크다는 점이 부담으로 꼽힌다. 인수하게 될 애드이피션시 지분을 제외하곤 한국정보인증처럼 담보로 제공할 다른 자산이 마땅치 않다. 게다가 키움저축은행은 지난해 부동산 PF 관련 높은 익스포저 비중이 리스크로 지적되며 신용등급 전망이 부정적으로 달린 바 있다. 그밖에 자본적정성 및 건전성 등도 악화 추세다. 키움저축은행의 모회사인 키움증권이 조달 과정에서 역할을 담당할 지 여부도 관심사다.

인수가 성사된 이후 와이즈버즈의 재무부담도 고려해야 될 부분이다. 차입규모가 커지게 되면 부채비율 상승 가능성이 있다. 지난해 3분기 말 연결재무제표 기준으로 단순 계산하면 99%대였던 부채비율이 200%를 훌쩍 넘길 여지가 있다. 지난해 연간 실적 기준 순이익률이 5% 미만으로 떨어진 상황이라 금융비용도 감안해야 될 것으로 예상된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- [한미 오너가 분쟁]임주현 "임종윤과 다른 길, 해외투자 유치는 곧 매각"

- [i-point]미래산업, 용인 반도체 클러스터 L-벨트 이전

- [한미 오너가 분쟁]소액주주 만난 임주현, 핵심은 'R&D' "한미정신 지킨다"

- '나형균호' 오하임앤컴퍼니, 사업 다각화 고삐

- [i-point]휴림로봇, 일반공모 유상증자 청약률 196.5% 기록

- [i-point]부스터즈, 네이버 스마트스토어·자사몰 매출 전략 강화

- '탄소제로 대비' 대우건설, 환경 에너지 정조준

- [시큐리티 컴퍼니 리포트] 시큐아이, 빅3급 실적에도 '보안 거리 먼' 임원들 우려

- [i-point]엑스페릭스-퓨리오사AI, UAE 방문 '협력 강화'

- 성장 돌파구 모색 KT스카이라이프, AI·아마스포츠 공략

성상우 기자의 다른 기사 보기

-

- [코스닥 오버행 리스크 체크]우진엔텍, 우려했던 ‘심팩 물량’ 과반 출회

- [i-point]소룩스, 국세청 세무조사 종료 "불확실성 해소"

- 케이웨더, 폭염 대비 ‘온열지수 서비스’ 출시

- [Company Watch]반기 매출 26억 그친 피앤에스미캐닉스, 연간 추정치 자신

- 공모가 높인 산일전기, FI·임원진 잭팟 ‘기대감’

- 카인사이언스, 온코크로스와 AI 기반 신약개발 MOU

- 산일전기, 비상장 시절부터 12% 배당 '상장 후 확대'

- [i-point]폴라리스AI, 네이버클라우드 MSP 획득

- '따따블' 사라진 코스닥

- [Red & Blue]'영일만 테마' 화성밸브, '대왕고래' 2차 랠리