세아특수강, A급 흥행 '바통' 이을까 대규모 투자 완료로 재무부담 일정수준 완화

서세미 기자공개 2013-05-15 08:10:40

이 기사는 2013년 05월 15일 08:10 thebell 에 표출된 기사입니다.

신용등급 'A-' 기업 중 금리 면에서 최고의 대우를 받고 있는 세아특수강이 10개월 만에 회사채 발행에 나섰다. 동급 최고의 신용도를 인정받고 있는데다 절대 금리에 대한 기관투자가들의 갈증을 감안할 때 수요예측은 무난히 성공할 것으로 전망된다.재무지표 상으로는 2011년 이후 다소 주춤하는 분위기다. 지난해 수익성은 악화됐고 차입금은 늘었다. 하지만 수익성은 여전히 경쟁사보다 우월한 수준이다. 대규모 투자에 대한 부담을 지난해 털어내 재무안정성도 앞으로 개선될 것으로 기대된다.

◇ 세아특수강 3년물 민평보다 1bp 낮은 수준에서 희망금리 상단 제시

세아특수강(A-, 안정적)은 오는 5월 24일 300억 원 규모 3년물을 발행한다. 대표주관사는 신한금융투자와 우리투자증권이 맡아 각각 150억 원씩 인수한다. 발행목적은 기업어음 등 단기차입금 차환이다.

공모 희망금리는 개별 민평 수익률에서 1~11bp 차감한 수준으로 제시됐다. 지난 10일 기준 세아특수강 3년물 민평금리는 3.36%이라는 점을 고려했을 때 금리밴드는 3.25~3.35% 수준으로 제시된 셈이다.

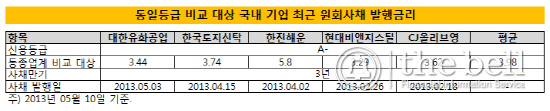

지난 10일 기준 세아특수강은 A-등급 회사채 중 3년물 민평 금리가 가장 낮은 수준을 기록했다. A-등급 평균인 3.69%(KIS채권평가 기준)와 금리 스프레드가 33bp나 벌어진다. 세아특수강처럼 민평금리가 등급 내 회사채 중에서 가장 낮은 기업들은 대한제당(3.38%), 서흥캅셀(3.39%), 한솔케미칼(3.38%), 현대비앤지스틸(3.37%, 한국자산평가 기준) 등이다.

최근 AA급 이상의 3년물 금리가 3% 이하로 떨어지면서 절대금리가 비교적 높은 A급 중 신용도가 양호한 기업들에 대한 선호가 증가하는 추세다. 지난 10일 기준 AA-등급 3년물 민평금리는 2.93%를 기록했다.

A-등급 회사채 중 가장 최근에 발행한 기업은 대한유화공업으로 지난 5월 3일 500억 원 규모 3년 만기 회사채를 발행했다. 대한유화공업은 수요예측을 실시한 결과 개별 민평금리보다 10bp 낮은 수준에서 발행금리를 결정했다.

자산운용사 관계자는 "위험 업종으로 분류되는 일부 회사채를 제외하고 A급 회사채에 관심이 높다"며 "최근 금리가 너무 내려가서 AA급 회사채의 금리 메리트가 너무 내려갔기 때문"이라고 말했다.

|

◇ 세아특수강 수익성 양호한 수준이나 투자·운전자본 부담으로 차입금 증가

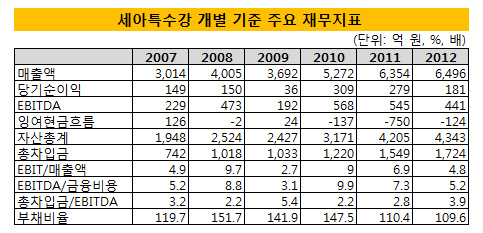

세아특수강은 지난해 말 개별 기준 매출규모가 6496억 원으로 사업규모가 크진 않지만 냉간압조용선재(CHQ Wire)와 마봉강(CD Bar) 등 주요 제품군에서 국내 1위 시장점유율을 유지하고 있다. 두 제품 모두 전방산업인 완성자동차사업의 경기변동에 따라 실적 영향을 크게 받는다. 덕분에 2010년 이후 자동차산업 호황으로 매출규모가 2009년 말 3692억 원에서 2011년 6354억 원으로 크게 늘어났다. 2011년 중반 이후 글로벌 경기와 함께 자동차산업도 둔화되면서 매출 성장이 주춤했지만 2012년 말까지는 성장세가 지속됐다.

수익성은 2011년 하반기 이후 국내외 경기 둔화와 경쟁 심화로 저하됐지만 여전히 경쟁사보다 양호하다는 분석이다. 지난해 영업이익률은 4.8%로 2011년 6.9%에 비해 줄어들었다. 곽노경 NICE신용평가 수석 연구원은 "경쟁사에 비해 매출규모가 커서 고정성 원가 부담이 크지 않은데다 상대적으로 가격전가력이 높은 고급강을 중심으로 우수한 시장지배력을 보유하고 있다"고 설명했다.

다만 세아특수강은 최근 몇 년간 대규모 투자를 진행하는 가운데 외형 확대로 운전자본 부담이 증가하면서 차입금은 늘어났다. 지난해 말 총차입금은 1724억 원으로 2011년 말보다 175억 원 늘어났다. 세아특수강은 생산규모를 늘리기 위해 2010년~2012년간 충주 제2공장을 신설하는 등 대규모 투자를 단행했다. 또 2011년 하반기 부터는 산업기계와 중장비에 사용되는 봉강제품을 생산하면서 제품포트폴리오를 다각화했다.

차입금은 증가했지만 재무안정성 지표는 여전히 양호하다는 평가다. 지난해말 기준 상각전영업이익(EBITDA) 대비 총차입금 비율은 3.9배다. 이길호 한국신용평가 수석 애널리스트는 "차입금은 늘어났지만 최근 대규모 투자가 마무리되면서 수익창출능력이 제고됨에 따라 재무구조는 점진적으로 개선될 것으로 기대된다"고 내다봤다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 아이크래프트, 성과 부진 블록체인 사업 '전면 재검토'

- [보험사 해외사업 점검]미래에셋생명, 방카슈랑스 사태에 베트남 법인 '재정비'

- [보험사 해외사업 점검]삼성화재, 인오가닉 전략 통한 영국…중국은 고민

- [저축은행 유동성 진단]한화저축, 경영 승계 이슈 속 유동성 '양호'

- [보험사 해외사업 점검]DB손보, 미국 이어 동남아 확장 '잰걸음'

- [보험사 IFRS17 조기도입 명암]KB손보, '보장성상품' 주력…킥스비율 개선·경영 안정화 유도

- [저축은행 유동성 진단]OSB저축, 유동성 200% 유지…M&A 적기 '기다린다'

- [은행권 신경쟁 체제]메기 노리는 중소형은행…경쟁구도 다변화 이룰까

- [컨콜 Q&A 리뷰]BNK금융, '시중은행 공습'에 성장성 우려 제기

- KB저축, 서혜자 대표 첫 실적…'흑자 전환' 성공