현대엘리訴, 알프레드 쉰들러 회장 왜 나섰나① "적대적 M&A 없다" 선언, 현대측 "승강기 사업부 인수 노림수"

김장환 기자공개 2013-05-30 09:47:57

이 기사는 2013년 05월 28일 10:27 thebell 에 표출된 기사입니다.

알프레드 쉰들러 회장이 최근 현대엘리베이터에 대한 적대적 인수합병(M&A)을 하지 않겠다는 생각을 밝혔다. 지난 22일 서울 르네상스호텔에서 열린 한국중견기업학회에 참석한 자리에서다.그는 이날 언론 인터뷰에서 "현재 현대엘리베이터와 진행 중인 소송이 주주로서 권리를 보호하기 위한 당연한 조치"라고 말했다. "대화를 통해 문제를 풀지 못하면 지분을 매각하거나 손실처리하고 떠날 수밖에 없는 입장"이라고도 전했다.

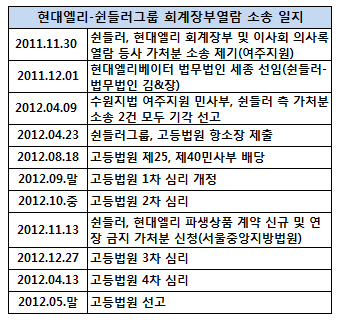

업계에서는 현대엘리베이터와 2011년 말 이후 총 5건에 이르는 소송을 진행하며 경영권분쟁 이슈를 꾸준히 만들어온 쉰들러가, 그것도 회장의 입을 빌어 1년 반만에 첫 공식 입장표명을 하고 나섰다는 점을 주목하고 있다. 이를 계기로 그동안 쉰들러와 현대엘리베이터의 소송 과정 역시 다시금 관심사로 떠오르고 있다.

◇ 현대엘리-쉰들러 소송, 어떻게 시작됐나

쉰들러가 현대엘리베이터의 2대 주주로 등장한 것은 지난 2006년 5월이다. 일명 '숙부의 난'으로 불리던 현대그룹과 범현대가(현대중공업 및 KCC)의 경영권 분쟁이 일어났던 시점이다. KCC는 '5% 룰(5% 이상 보유자 지분 변동시 신고 의무)' 위반을 근거로 증권선물위원회로부터 지분 매각 명령을 받으면서 주식을 매각했다. 당시 지분을 받아간 곳이 쉰들러다.

KCC 등 범현대가 지분 25.5%를 확보한 쉰들러는 2010년 11월 한국프랜지공업으로부터 현대엘리베이터 주식 19만5596주(2.73%)를 인수했다. 이후 장내에서 주식을 꾸준히 매집하고 유증에 참여하는 방식으로 36%까지 지분율을 늘렸다. 현정은 회장은 우호지분을 포함 45% 정도 주식을 보유 중이다.

'협력'으로 여겨졌던 양사의 관계는 2011년 말 갑작스럽게 틀어지기 시작했다. 그해 말 쉰들러가 현대엘리베이터를 상대로 회계장부열람등사 가처분 소송을 제기하고 나서면서다. 국내외 재무적투자자(FI)들과 2006년 이후 맺기 시작한 현대상선 주식 연계 파생상품계약이 회사에 심각한 손실을 끼치고 있다는 것이 소송의 핵심이다. 2대 주주로서 계약내용을 확인할 수 있게 회계장부를 보여달라는 주장이다.

|

현대엘리베이터는 FI들이 신규계약이나 계약 연장을 실시하지 않을 것으로 보여 장부 공개가 '불가하다'는 입장을 고수했다. 현재 현대그룹은 '현정은 회장→현대글로벌→현대로지스틱스→현대엘리베이터→현대상선→현대로지스틱스'로 이어지는 순환출자구조를 가지고 있다. 현대엘리베이터에서 현대산성으로 이어지는 지분율은 우호지분을 포함해도 34%에 그친다.

현대그룹은 안정적 지배구조를 위해 FI의 참여는 불가피하다는 입장이다. 현재 FI를 통해 현대엘리베이터가 확보하고 있는 현대상선 주식수는 총 2156만3060주, 지분율 14%에 달한다. 만약 FI를 놓칠 경우 현대엘리베이터는 이를 고스란히 회사 자금으로 매입해야 한다. 풋옵션을 끼고 들어온 다른 FI까지 고려하면 현 주가(24일 종가) 기준 5000억 원대 달하는 자금이 필요한 것으로 해석된다.

◇현대그룹 "말만 적대적 M&A 아닐 뿐"

때문에 현대그룹은 쉰들러가 회계장부열람등사 가처분 소송 등을 제기한 이유를 주주로서 순수한 권리행사가 아닌, 승강기사업부에 대한 M&A를 목적으로 하고 있다고 보고 있다. FI와 계약을 실패하게 만들어 현대엘리베이터와 현대상선, 둘 중 하나만을 선택하게 만들기 위한 목적이 이번 소송의 핵심이라는 생각이다.

현대그룹은 회사의 규모 차이를 봤을 때 최악의 상황에 직면하면 당연히 현대상선을 선택할 수밖에 없다고 말한다. 경영권을 지키기 위해서는 직접 지분 매입이 필요하고, 자금이 부족한 현대그룹은 무언가 자산을 팔아야 할 수밖에 없다. 승강기사업부를 매각해야 하는 환경이 형성될 수 있는 셈이다.

알프레드 쉰들러 회장은 "적대적 M&A는 안할 것"이라고 말했지만 현대그룹은 이를 "단순한 말장난에 불과하다"고 말한다. 지난 13일 서울고등법원 민사 40부에서 열린 쉰들러와 회계장부열람등사 가처분 소송에서도 이 같은 현대엘리베이터의 생각이 잘 드러났다.

쉰들러 측 대리변호인단 김앤장은 당시 현대엘리터에 '합의'를 제안했다. 승강기사업부를 인수하지 않겠다는 합의서를 쓸 테니 파생상품 계약 회계장부를 보여달라는 제안서를 법원에 제출했다. 내용을 공개하면 거액의 위약금을 물겠다는 '비밀유지약정서' 제안도 포함됐다.

현대엘리베이터는 "신청인(쉰들러)은 피신청인의 '의사에 반해' 승강기사업부를 인수하지 않겠다"는 제안서 문장을 걸고 넘어졌다. "최악의 상황에 부딪히면 승강기사업부를 매각할 수밖에 없는데 우리가 팔면 사겠다는 쉰들러의 의지가 잘 드러난 것"이라는 입장이다.

업계에서는 알프레드 쉰들러 회장이 최근 인터뷰에서 현대엘리베이터를 겨냥해 "쉰들러가 진행한 70여 건의 기업 인수 과정에서 적대적 M&A는 단 한 건도 없었으며 앞으로도 그럴 것"이라고 밝힌 것 역시 이와 큰 의미차이가 없다는 해석을 내놓고 있다. 말만 적대적 M&A가 아니지, 결국 상황을 그렇게 몰고 가 회사를 인수하겠다는 것이 이번 파생상품 소송의 핵심이라는 주장이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 에스트래픽, 적자 '일시적 현상'... 2분기 수익개선 기대

- [Company Watch]'자회사 회생신청' 투비소프트, 성과 없는 신사업

- '크라우드 펀딩' 와디즈, '테슬라 요건' 상장 추진

- [우리투자증권의 부활]그룹 황태자로 키울까…우리지주 '추가출자' 불가피

- [금융지주 CEO 책임경영 진단]진옥동 회장, 글로벌·자본시장 '톱 레벨' 기반 구축 경과는

- [라인야후 탈네이버 논란]주인 바뀐 라인넥스트, 블록체인 사업 추진 '오히려 좋아'

- [보험사 지급여력 돋보기]DB손보, 줄어든 '보험위험'에 버퍼 확보

- AI 외치는 삼성, 자신감·위기감 '공존'

- 시큐센, 1분기 매출 41억·영업손실 13억

- 콤텍시스템, 1분기 적자폭 감소 "AI 공격 투자"