GS글로벌, 첫 공모채 조달...시장 반응은 [발행사분석]GS그룹 기반 양호한 사업안정성...골칫덩이 GS엔텍 재무실적 저하 '발목'

김시목 기자공개 2015-09-02 09:29:43

이 기사는 2015년 09월 01일 16:06 thebell 에 표출된 기사입니다.

GS글로벌(A-)이 GS그룹 편입 이후 첫 회사채 발행에 나선다. 주력 철강, 석유화학 부문의 안정적 거래기반(포스코, GS칼텍스 등)과 네트워크는 사업안정성을 높이는 요인으로 꼽힌다. GS그룹 편입 후 높아진 그룹사의 지원가능성 역시 투자매력을 끌어올리고 있다.다만 저수익 구조 만성화와 잇단 해외자원 개발에 따른 투자리스크는 감점 요인으로 지적된다. 특히 지분법 평가손익에 영향을 미치는 관계사 GS엔텍의 저조한 영업실적과 과중한 차입금은 GS글로벌의 재무부담을 확대시키고 있는 것으로 파악된다.

◇ GS그룹 편입 후 첫 발행...사업안정성 '양호'

GS글로벌은 이달 10일 600억 원 어치 회사채를 발행한다. 트랜치를 3년물과 5년물로 나눠 각각 400억 원, 200억 원씩 조달할 예정이다. 대표주관사로 NH투자증권을 선정하고 오는 3일로 예정된 수요예측을 준비 중인 것으로 파악된다.

GS글로벌은 지난 1954년 설립된 쌍용그룹의 종합상사가 모태로, 2009년 ㈜GS가 모건스탠리에서 운용하는 사모펀드로부터 지분을 인수하면서 GS그룹 계열사로 편입됐다. 그룹 내 계열사로부터 안정적인 일감을 제공받은 덕분에 사업안정성이 제고된 것으로 평가된다.

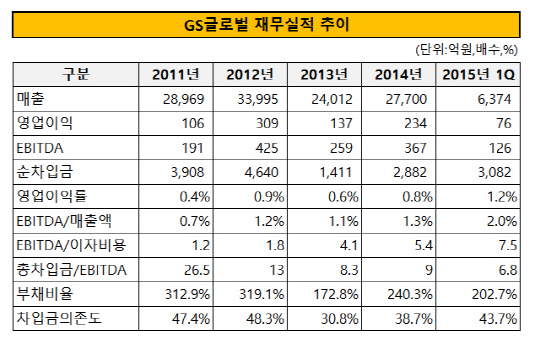

GS글로벌의 영업실적은 주력 철강사업부문과 석유화학부문이 좌우하고 있다. 2012년 고점(3조 3995억 원)을 찍은 이후 철강, 석유화학 업황 부진으로 크게 악화됐다가 지난해 반등세를 기록했다. 철강부문의 추가 실적개선이 선행되면 2012년 수준으로 회복할 수 있을 전망이다.

최대주주인 ㈜GS(지분율 54.6%)를 비롯 그룹사의 지원 가능성 역시 GS글로벌에 플러스 요인으로 평가된다. 이미 2011년 한차례 유상증자를 통해 자금수혈(1386억 원)을 받았고 GS글로벌과 주력 계열사간 영업거래도 늘고 있어 지원 가능성이 높다는 분석이다.

시장 관계자는 "결국 GS글로벌의 가장 큰 장점은 GS그룹 계열사로 신용도 등락을 함께 한다는 부분"이라며 "GS칼텍스를 비롯한 계열사들로부터 나오는 일감이 적지 않기 때문에 향후 영업실적 등의 지표는 이에 연동돼 나타날 것으로 예상된다"고 설명했다.

|

◇ 저수익 만성화…골칫거리 GS엔텍 '부담'

GS글로벌의 저수익 사업구조는 부담스러운 대목이다. 2011~2014년 동안 연간 영업이익률이 1%를 넘어선 적이 없을 정도로 저수익 구조가 만성화돼있다. 수익창출력이 저하되면서 GS글로벌의 운전자본 부담은 급증가하고 있는 것으로 파악된다.

운전자본(매출채권+재고자산-매입채무) 변동을 결정하는 매출채권이 2013년말 2220억 원에서 2014년 3405억 원으로 증가했다. 올해 상반기 기준 3647억 원으로 더욱 불어났다. 매출채권이 회수되지 않으면서 현금흐름에도 부정적인 영향을 끼치고 있다.

GS글로벌의 주요 관계사인 GS엔텍의 영업수익성과 과중한 차입부담도 감점 요인으로 평가된다. 2011년과 2013년 차례로 3자 유상증자 실시로 재무적 투자자(FI)에게 풋백옵션을 제공한 점 역시 재무리스크를 키우고 있다.

GS엔텍은 2011년 346억 원 가량의 영업적자를 기록한 이후 이듬해 소폭의 흑자(27억 원)를 올렸다. 하지만 2013년 다시 29억 원의 영업적자를 기록하는 등 들쭉날쭉한 수익성을 보이고 있다. 차입금은 늘면서 차입금의존도는 60% 안팎의 높은 수준을 보이고 있다.

증권사 크레딧 애널리스트는 "GS글로벌이 연초 신용등급이 강등된 GS계열 A급 회사채란 점에서 추가 하향 가능성은 상대적으로 낮은 것으로 파악된다"며 "다만 자회사 실적 부진에서 비롯되는 재무적 부담은 투자 리스크로 부각되고 있다"고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- BNH인베 첫 단독 블라인드펀드, 성과보수 '가시권'

- 교촌에프앤비, '푸드대시 추가투자' 앱 고도화 총력

- '새출발 난항' 신세계톰보이, 유상증자 카드 꺼냈다

- 오뚜기, '베트남 법인' 해외사업 효자 급부상

- [바이어 人사이드]"초저가 EPP 라인업 준비, 연관 구매 확대 노력 지속"

- [투어리즘 회복기 속도전]급증하는 여행수요 유인책 '수성이냐 공성이냐'

- MBK, 커넥트웨이브 상장폐지 플랜 9부능선 넘겼다

- 파로스아이바이오, 상장 1년 '매출 제로'…기술이전 '총력'

- 삼아제약, 제약업 이례적 이익률 38% '개량신약의 힘'

- [부광약품 리바운드 전략]혹독한 체질개선, 과감한 빅배스…한방은 '혁신신약' 도전